报告派研读:2025年炼化行业深度报告

摘要: 在2025年末,申万宏源发布了一份关于炼化行业的深度研究报告,全面剖析了当前行业所处的周期位置、未来发展趋势以及投资机会。报告指出,炼化行业正站在新一轮景气周期的起点,成本端压力显著缓解,供需格局有望持续 ...

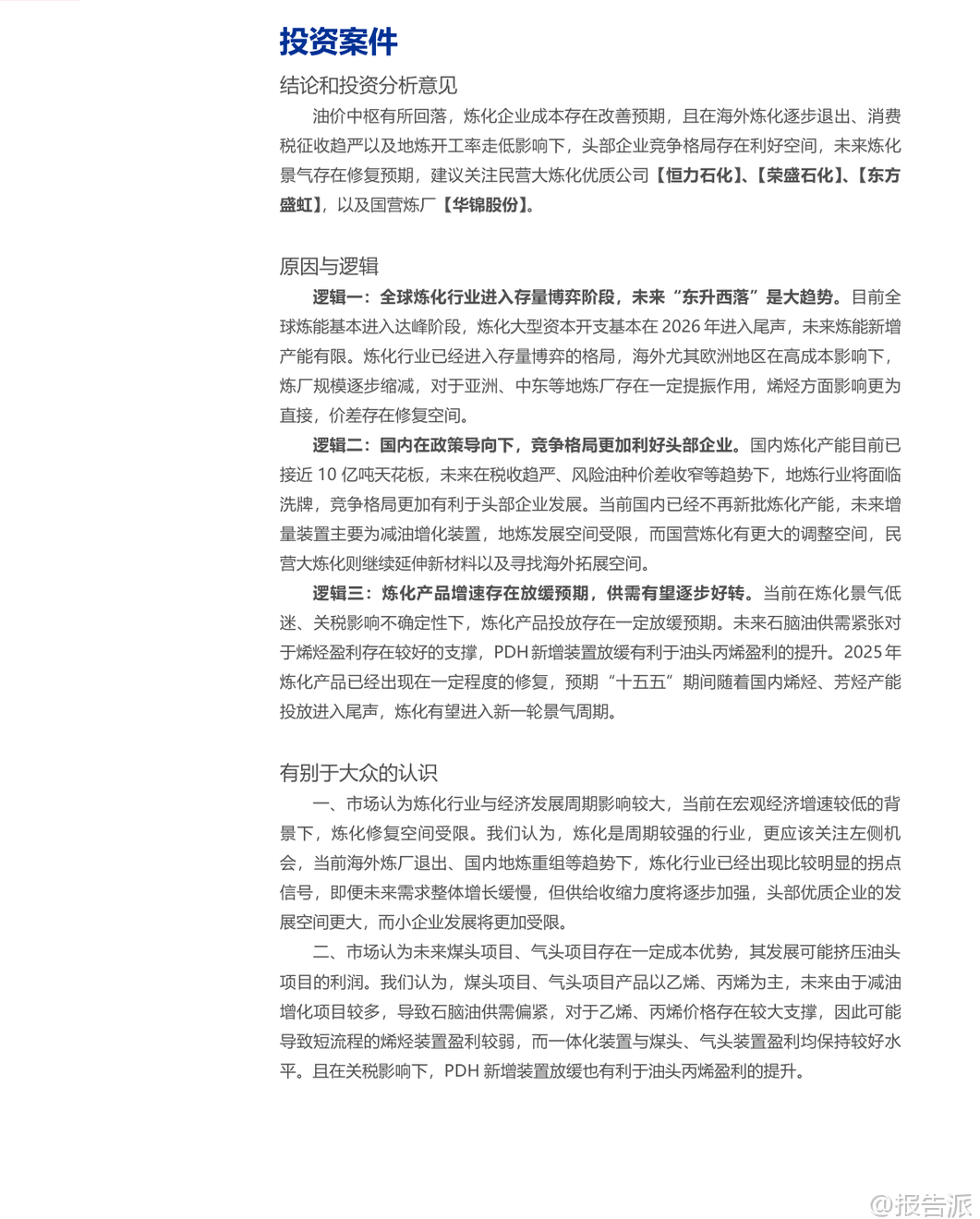

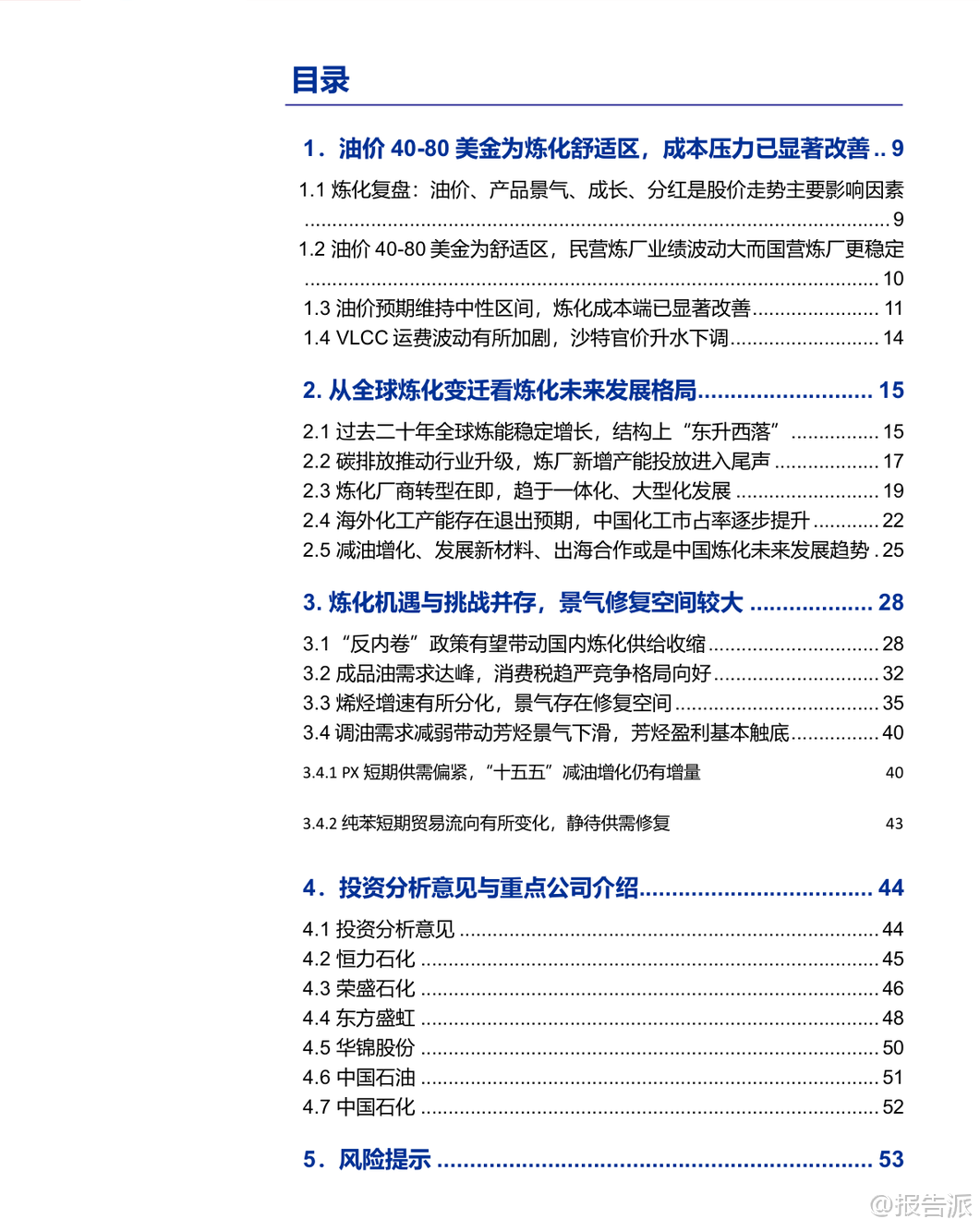

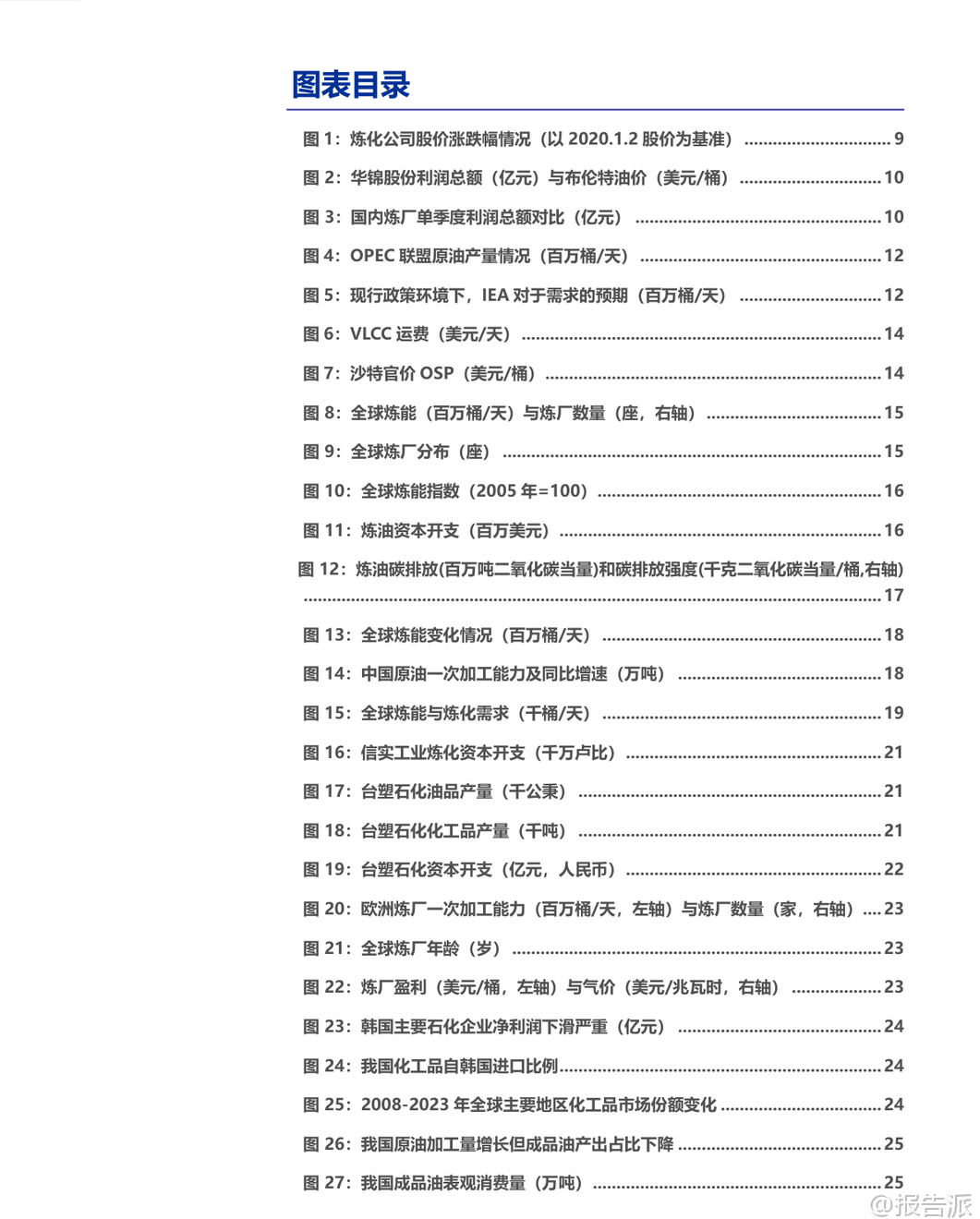

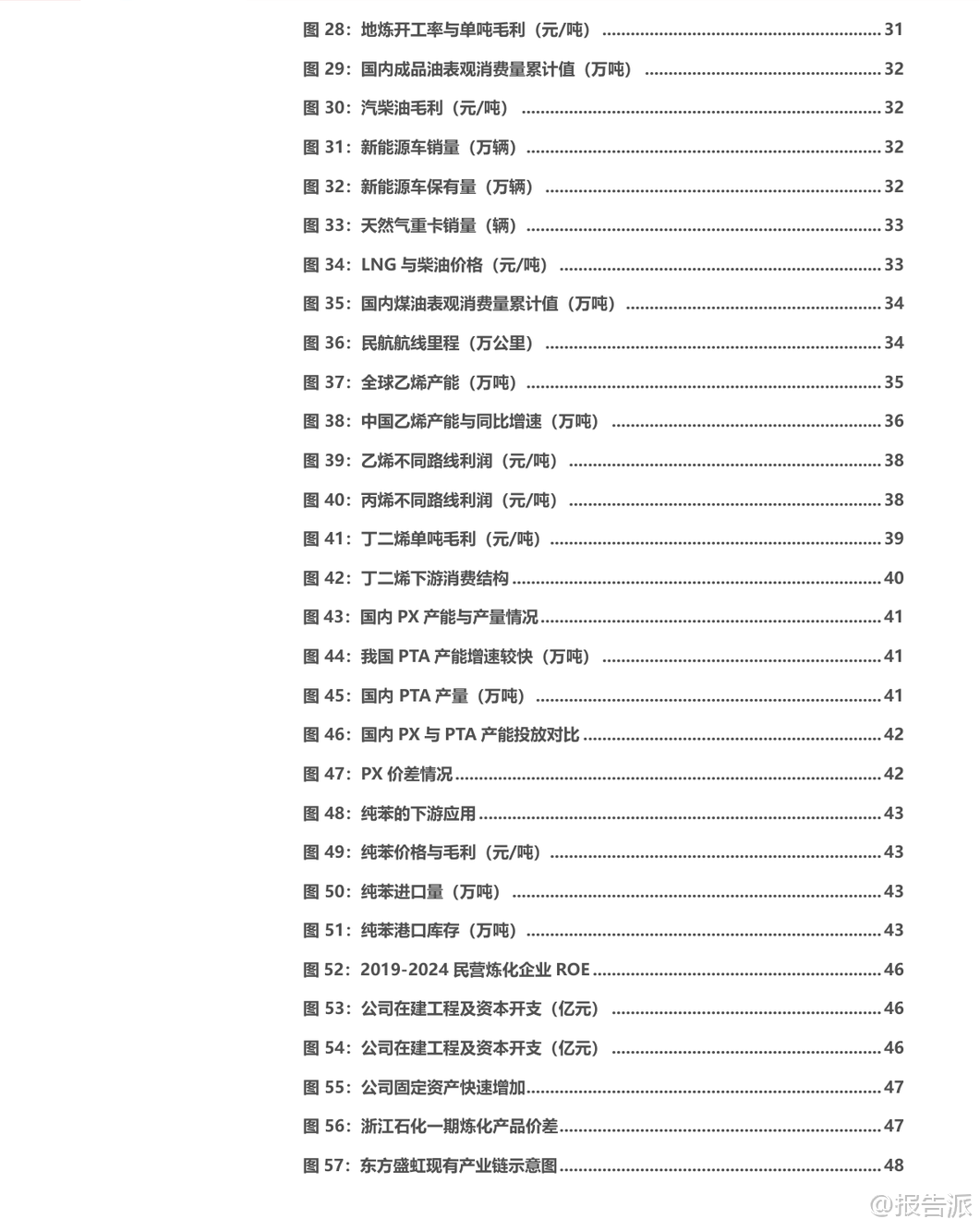

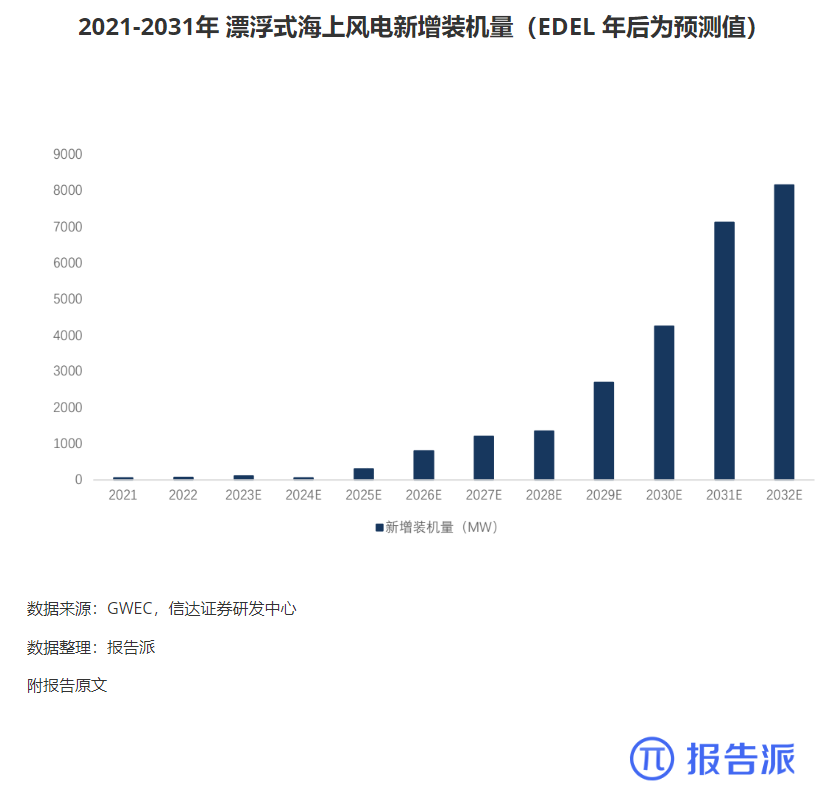

| 在2025年末,申万宏源发布了一份关于炼化行业的深度研究报告,全面剖析了当前行业所处的周期位置、未来发展趋势以及投资机会。 报告指出,炼化行业正站在新一轮景气周期的起点,成本端压力显著缓解,供需格局有望持续改善,头部企业将迎来发展机遇。 首先,从成本角度看,原油价格已回归至40-80美元/桶的“舒适区间”,这一价位既避免了高油价带来的成本冲击,又能在需求回升时带来库存收益,有利于炼化企业盈利修复。 OPEC+联盟逐步恢复产能,叠加非OPEC国家如美国、加拿大、巴西等产量持续增长,全球原油供应趋于宽松,支撑油价中枢维持中性水平。 此外,VLCC运费和沙特官价(OSP)等附加成本也趋于稳定或回落,进一步减轻了炼厂的成本负担。 其次,全球炼能格局呈现“东升西落”的鲜明特征。 以中国、印度为代表的东方国家正大力发展一体化、复杂度高的超级炼厂,满足本地能源安全与化工品需求。 而欧美地区则因设施老旧、维护成本高、碳排放压力大等原因,炼能持续萎缩,部分炼厂面临退出。 这种结构性变化为亚洲炼厂创造了更有利的外部环境,尤其在烯烃等化工品领域,海外产能退出将直接利好国内龙头企业,提升其市场份额和议价能力。 在国内层面,炼化行业正经历深刻的供给侧改革。 一方面,国内炼油总产能已接近10亿吨的“天花板”,新增炼油项目受到严格限制,行业进入存量博弈阶段。 另一方面,“减油增化”成为明确政策导向。 随着新能源车渗透率提升,汽油消费见顶;天然气重卡发展挤压柴油市场,成品油需求整体达峰。 在此背景下,炼厂必须向产业链下游延伸,增加乙烯、丙烷、芳烃等化工品产出,以提升附加值。 同时,消费税征收趋严和对落后产能的淘汰,加速了地炼行业的洗牌,开工率下滑,竞争力弱的小企业逐步退出,资源向恒力石化、荣盛石化、东方盛虹等头部民营大炼化和华锦股份等国营炼厂集中,行业集中度和竞争格局显著优化。 具体到细分产品,报告认为不同品类的景气度修复空间各异。 成品油方面,尽管短期受地炼开工率下降影响价差有所修复,但中长期需求萎缩趋势难改。 烯烃方面,新增供给增速放缓,尤其是PDH(丙烷脱氢)装置受关税等因素影响投放进度可能延迟,叠加石脑油供需偏紧,油头路线的盈利有望得到支撑和修复。 芳烃方面,受调油需求减弱影响,PX和纯苯的景气一度低迷,目前盈利基本触底。 未来随着PTA等下游行业资本开支周期结束,需求趋于稳定,而新增PX产能主要来自大型炼化项目,供给增长有限,芳烃板块有望迎来景气回升。 报告特别强调了头部企业的竞争优势和投资价值。 这些企业普遍具备三大优势:一是拥有先进的炼化一体化装置,抗风险能力强,产品结构更偏向高附加值的化工品而非油品;二是大规模资本开支高峰已过,未来将进入收获期,现金流充沛,分红能力和股息率有望提升;三是积极布局新材料、出海合作等第二增长曲线。 例如,恒力石化在可降解塑料、高性能膜材料等领域布局领先,ROE水平行业居首;荣盛石化与沙特阿美深度合作,不仅保障了原油供应,更打开了国际化发展空间;东方盛虹凭借国内最大的光伏级EVA产能,在新能源赛道占据有利地位。 综上所述,该报告认为,炼化行业已度过最困难时期,成本压力缓解、供需格局改善、行业集中度提升等多重利好因素叠加,行业正蓄势待发。 尽管面临宏观经济下行和全球需求不确定性的风险,但头部企业凭借其规模、技术和产业链优势,有望率先迎来业绩和估值的双重修复,是当前值得关注的投资方向。 本文由【报告派】研读,输出观点仅作为行业分析! 原文标题:原文标题:2025-12-30-申万宏源-炼化行业深度报告:成本及供需格局存在改善预期,炼化行业蓄势待发 发布时间:2025年 报告出品方:申万宏源 文档页数:54页

精品报告来源:报告派 |

推荐文章

2

2025年全球生产力发展前瞻报告

资讯

12人已阅读

3

2025年君圣泰医药深度研究报告

资讯

12人已阅读

4

2025年汽车行业数据产品应用报告

资讯

9人已阅读

5

2025年首席营销官报告

资讯

23人已阅读

6

2025年中国人幸福感研究报告

资讯

31人已阅读

7

2025年基于CXL方案的AI应用研究

资讯

24人已阅读

8

2025年药物政策发展维度报告

资讯

32人已阅读

9

2025年人形机器人产业发展报告

资讯

43人已阅读

10

2025年中国钢铁行业转型金融报告

资讯

33人已阅读

数据图表

2

2011-2031 年全球海上风电装机量(含预测)

行业数据

1658人已阅读

3

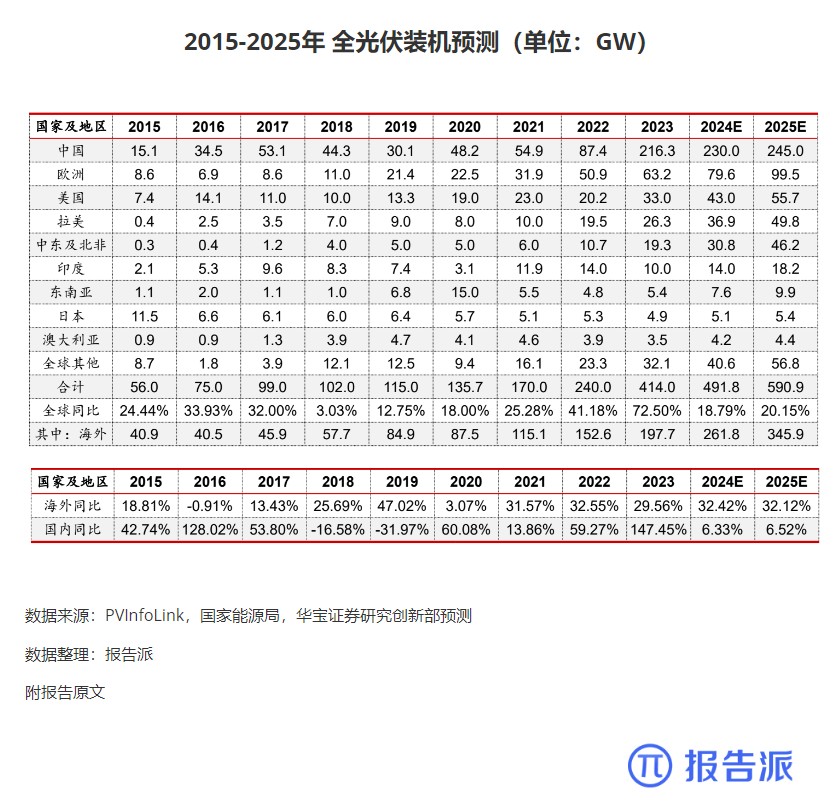

2015-2025年 全光伏装机预测(单位:GW)

市场规模

1877人已阅读

4

2020-2025年 全球胶膜需求量及市场规模预测

市场规模

1806人已阅读

5

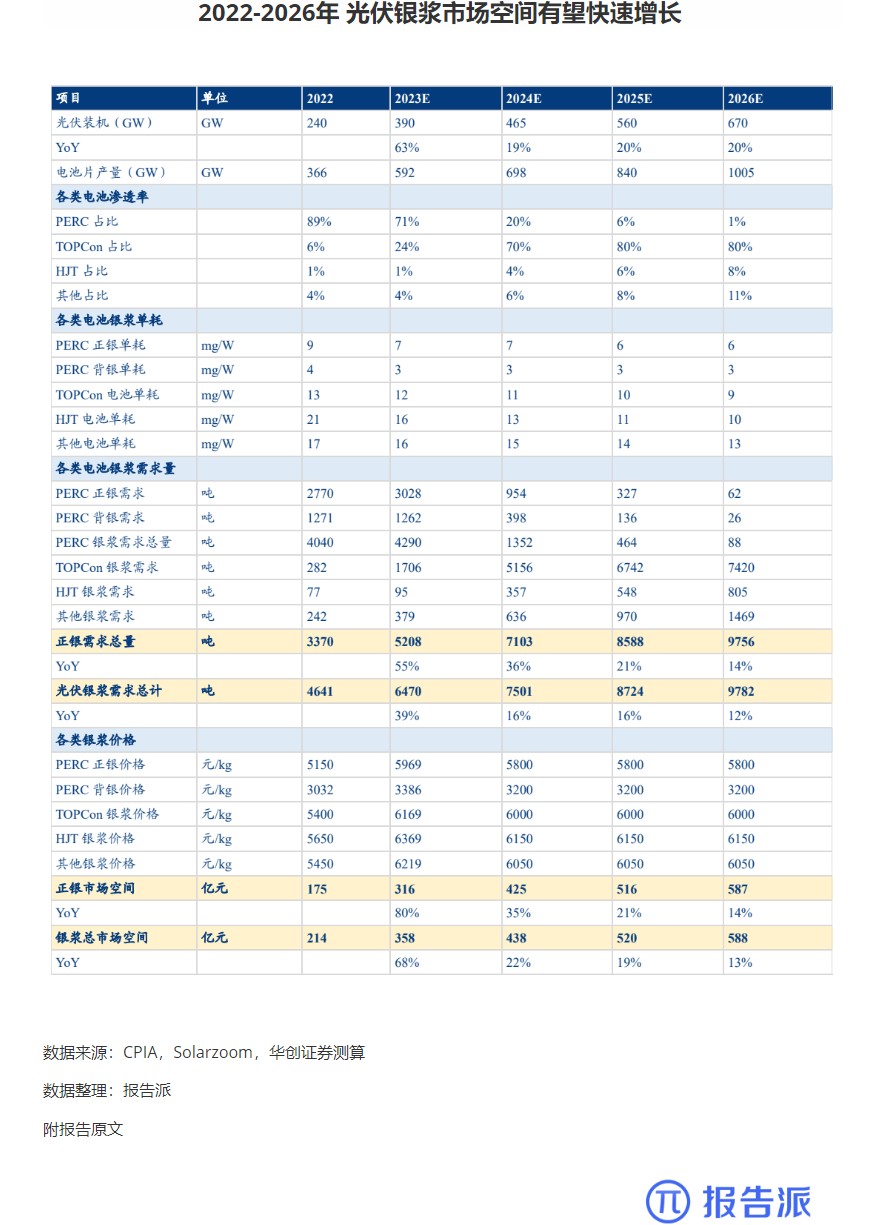

2022-2026年 光伏银浆市场空间有望快速增长

市场规模

1866人已阅读

6

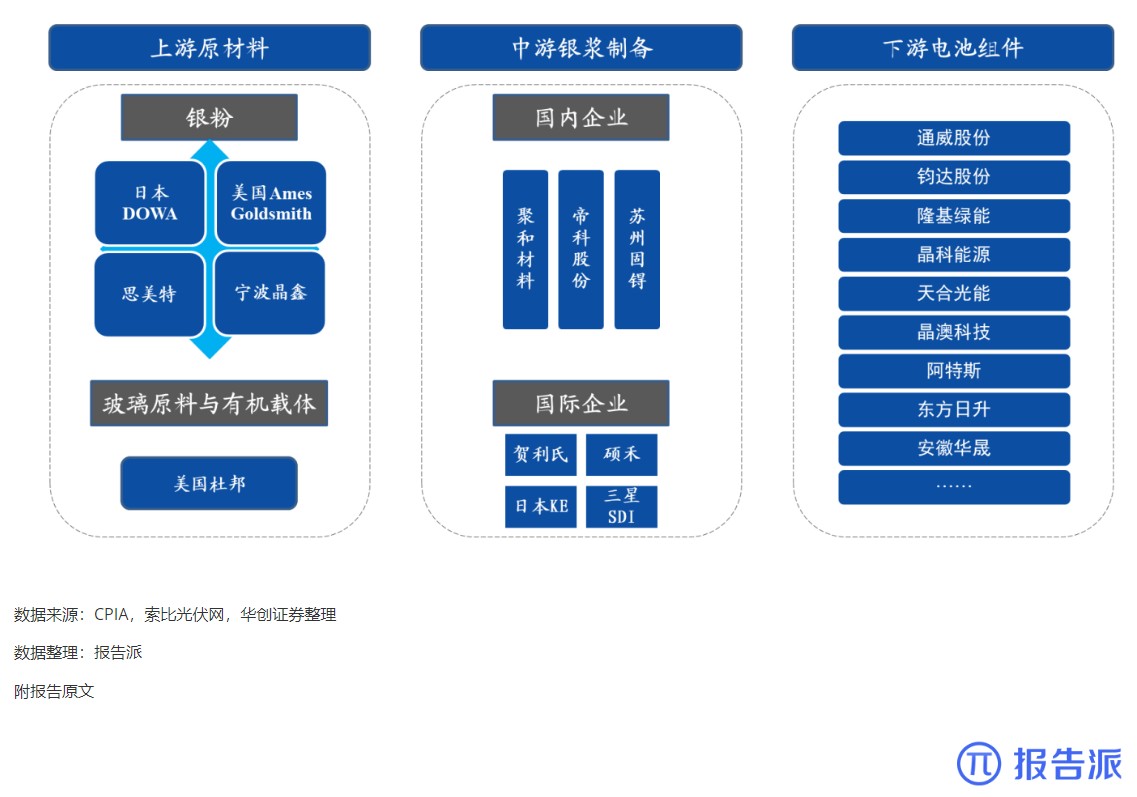

光伏银浆产业链相对简单

技术工艺

1766人已阅读

7

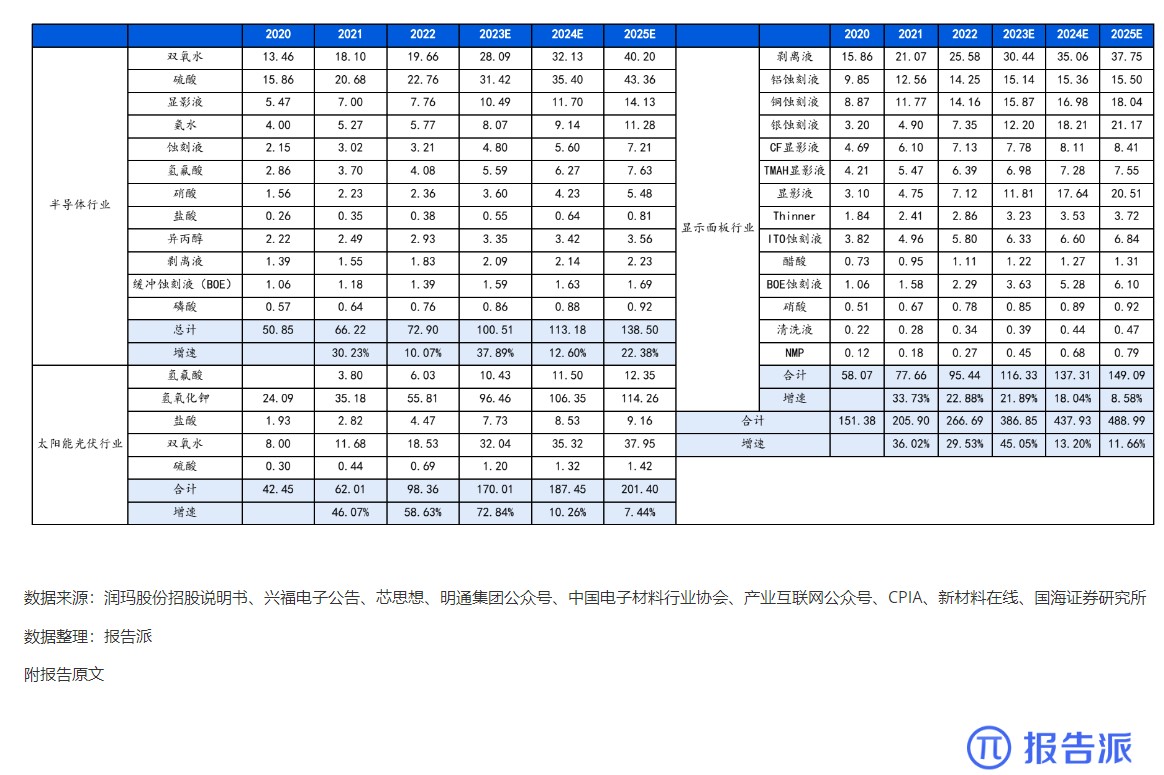

2020-2025年 我国湿电子化学品需求预测(万

市场规模

1750人已阅读

8

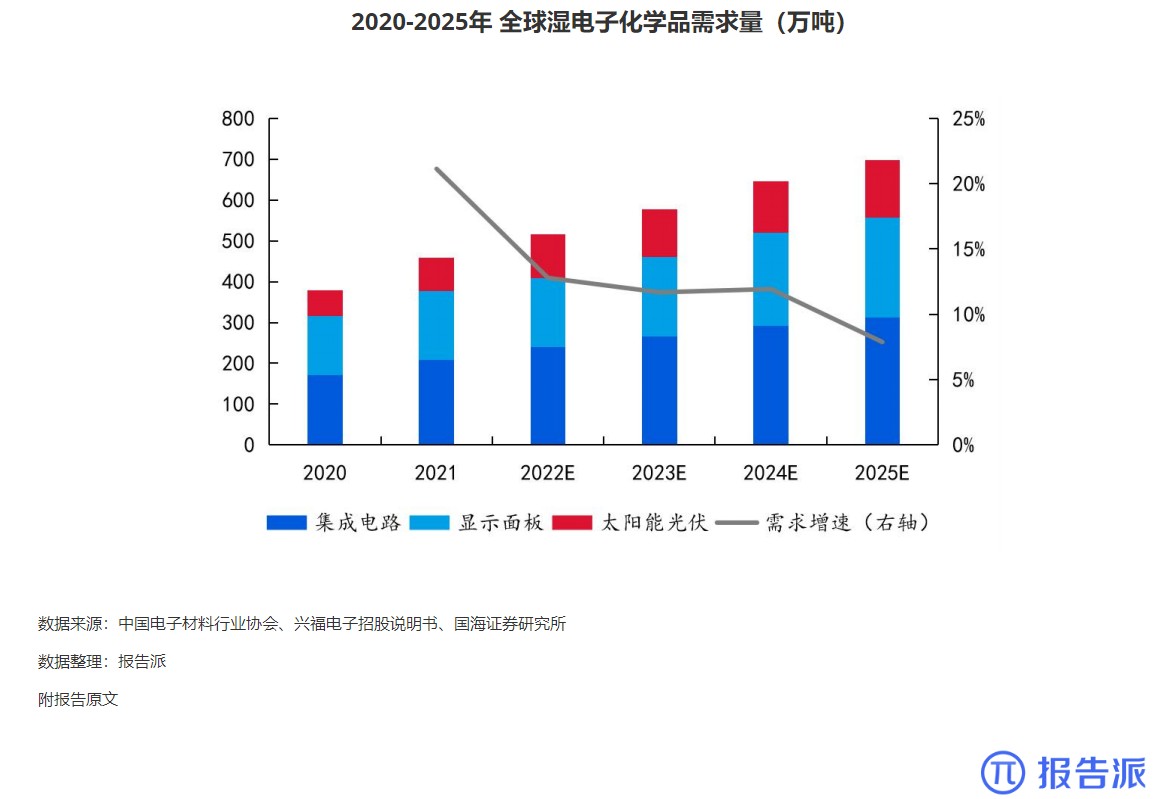

2020-2025年 全球湿电子化学品需求量(万吨

市场规模

1881人已阅读

9

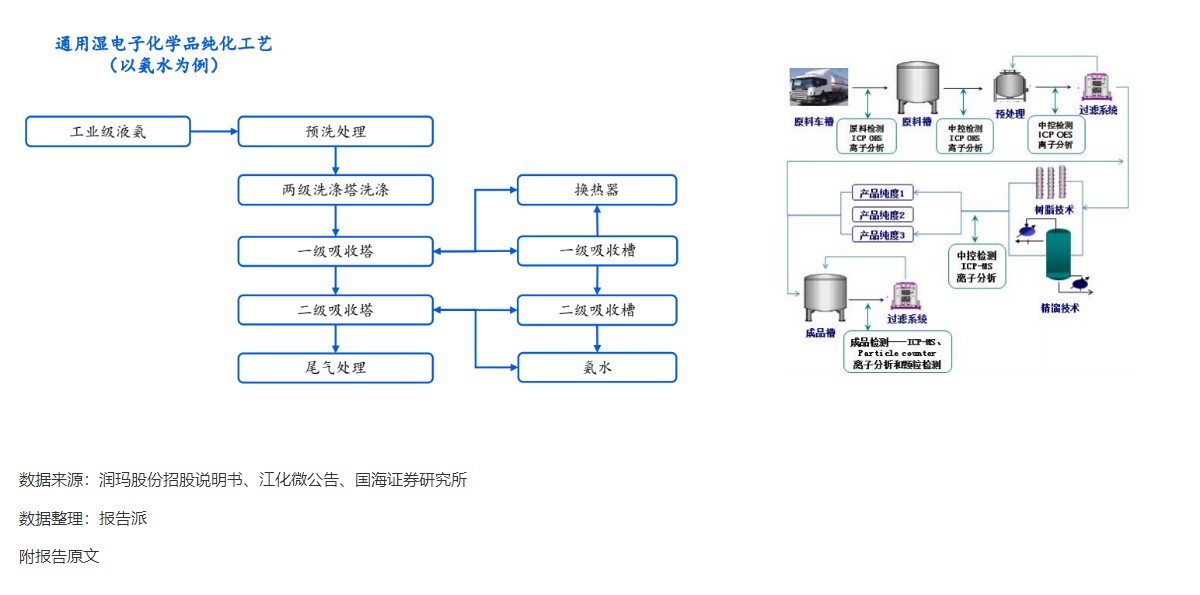

通用湿电子化学品纯化工艺

技术工艺

1615人已阅读

10

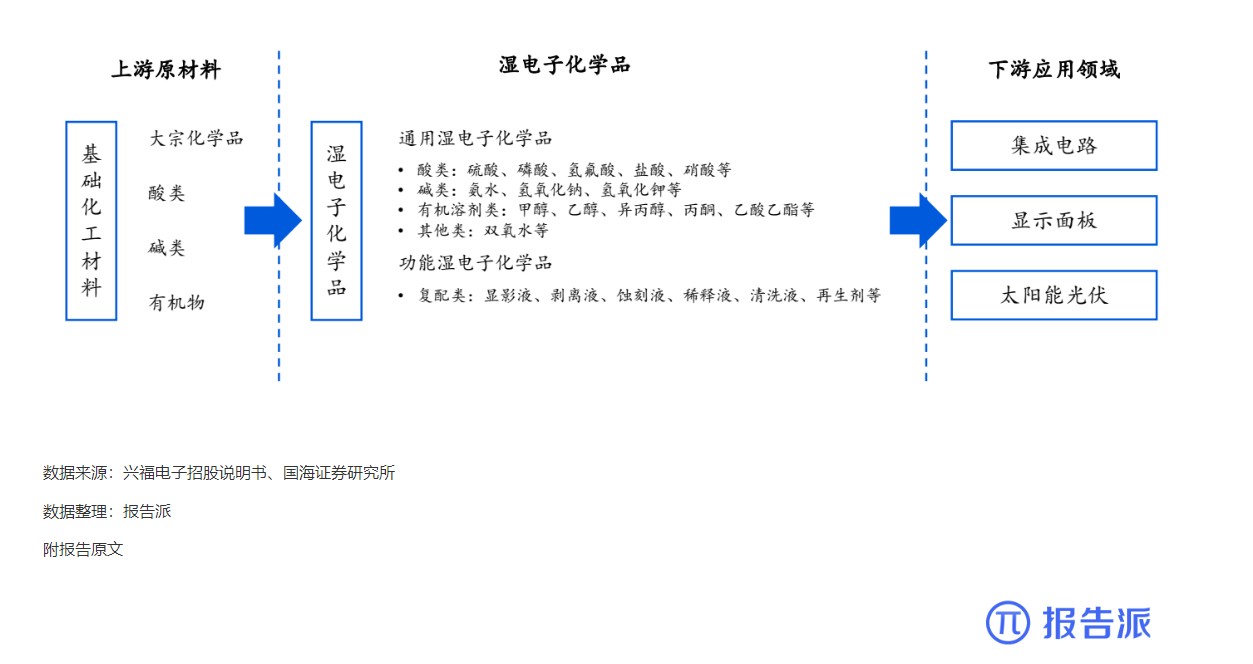

湿电子化学品上下游产业链基本情况

技术工艺

1888人已阅读

热门数据

1

2024年1—2月份规模以上工业增加值增长7.0%

2024-03-22

2

截至2023年底我国累计建成充电基础设施859.

2024-03-22

3

2024年3月21日人民币 NDF 远期合约汇兑美元

2024-03-21

4

2024年1—2月份能源生产情况

2024-03-21

5

2024年2月银行结售汇和银行代客涉外收付款

2024-03-21

6

2024年3月韩国方便面出口2.3万吨,同比增加

2024-03-21