报告派研读:2025-2027年钛产业链深度报告

摘要: 钛作为被誉为“太空金属”的战略材料,因其比强度高、耐腐蚀、耐高温等优异性能,广泛应用于航空航天、化工、医疗、海洋工程及3C电子等多个高端制造领域。近年来,随着下游需求持续增长,我国钛材产量和消费量保持稳 ...

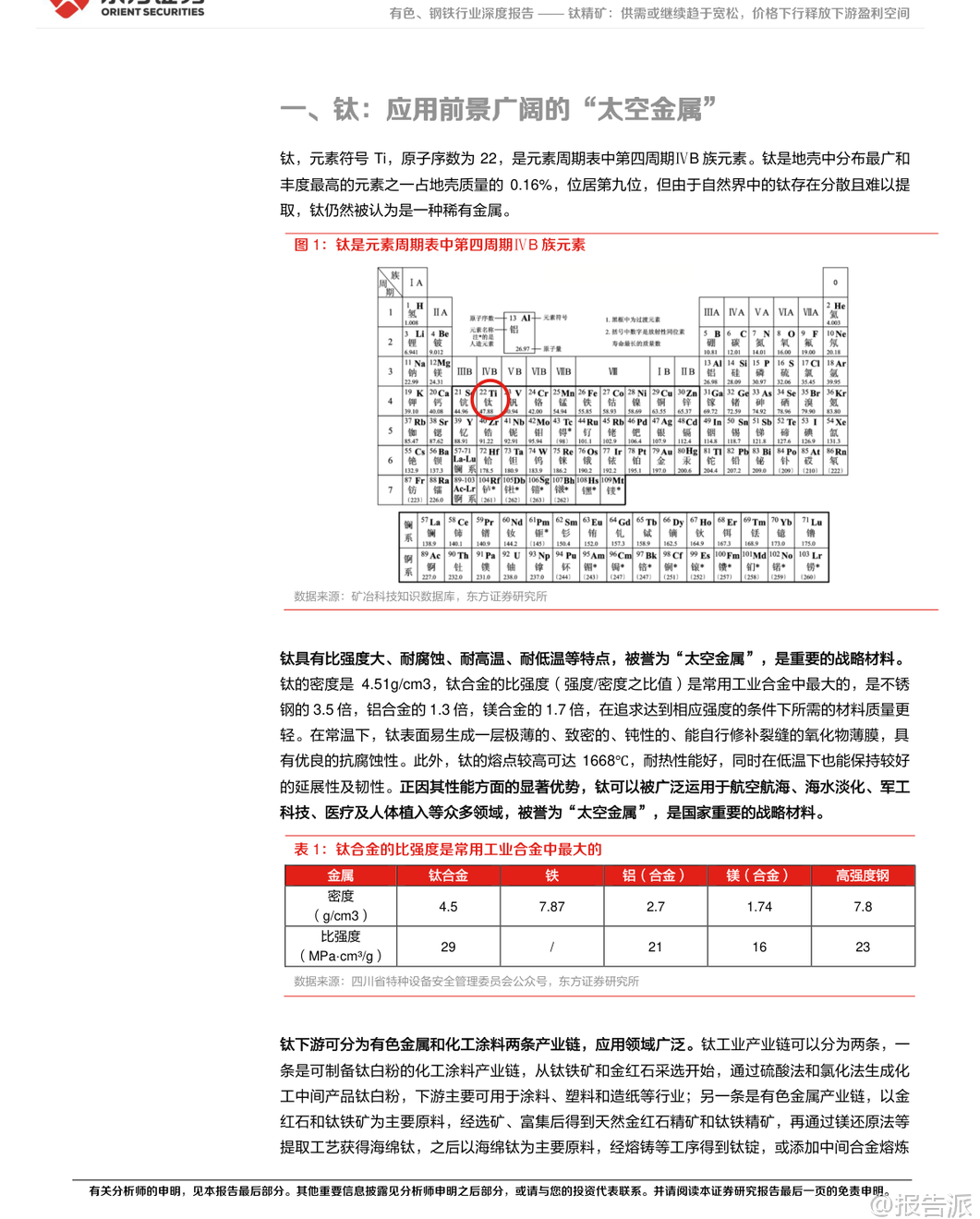

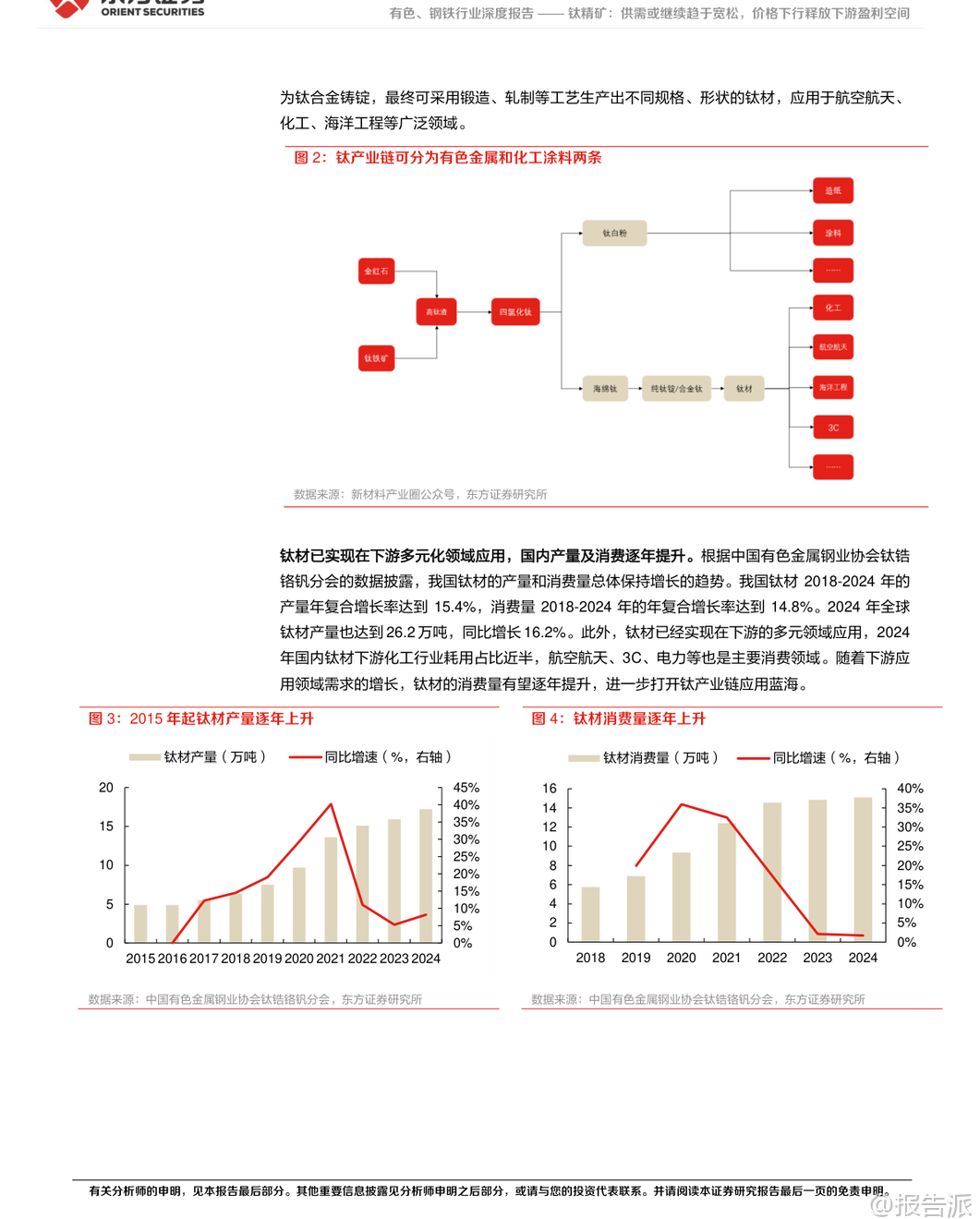

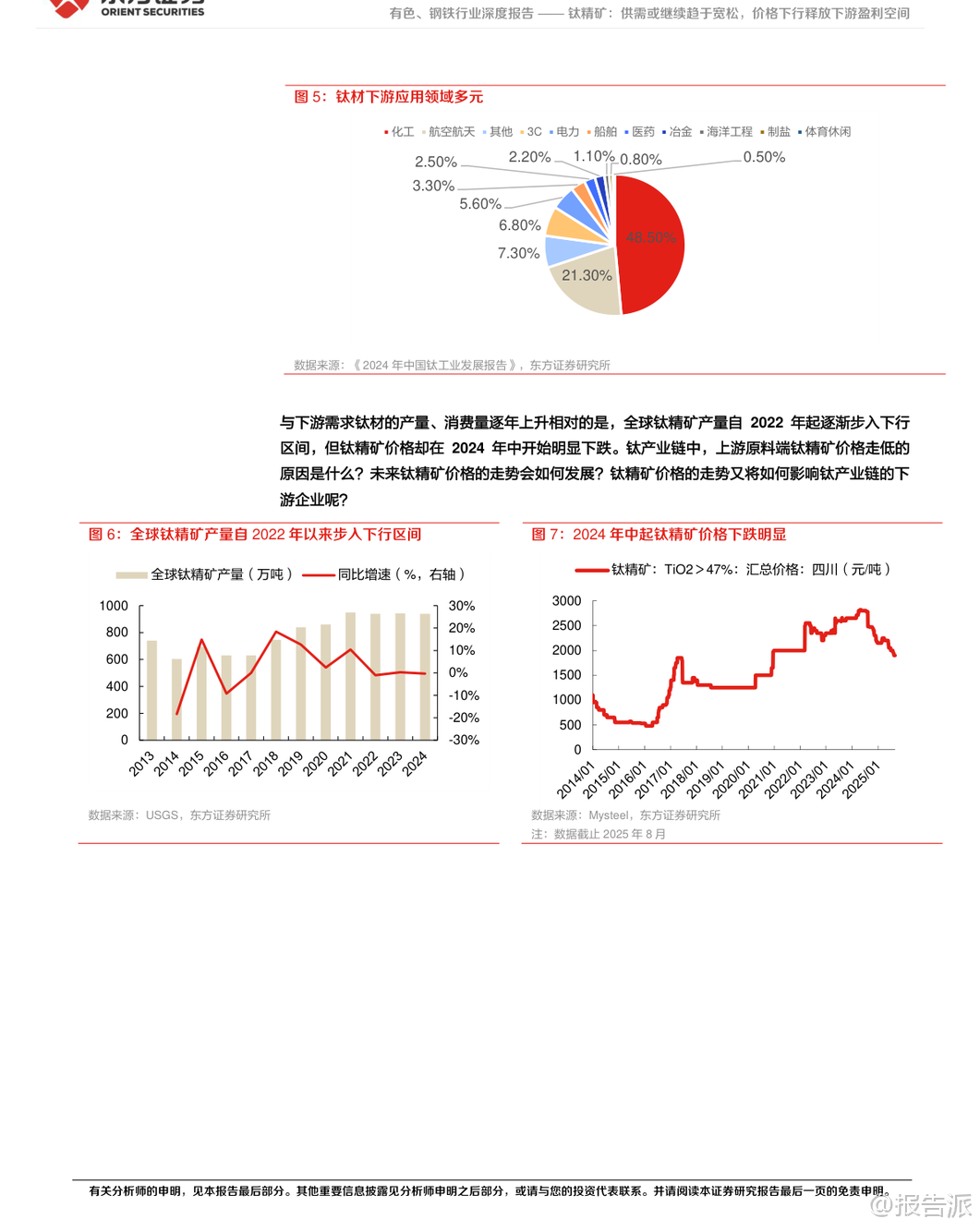

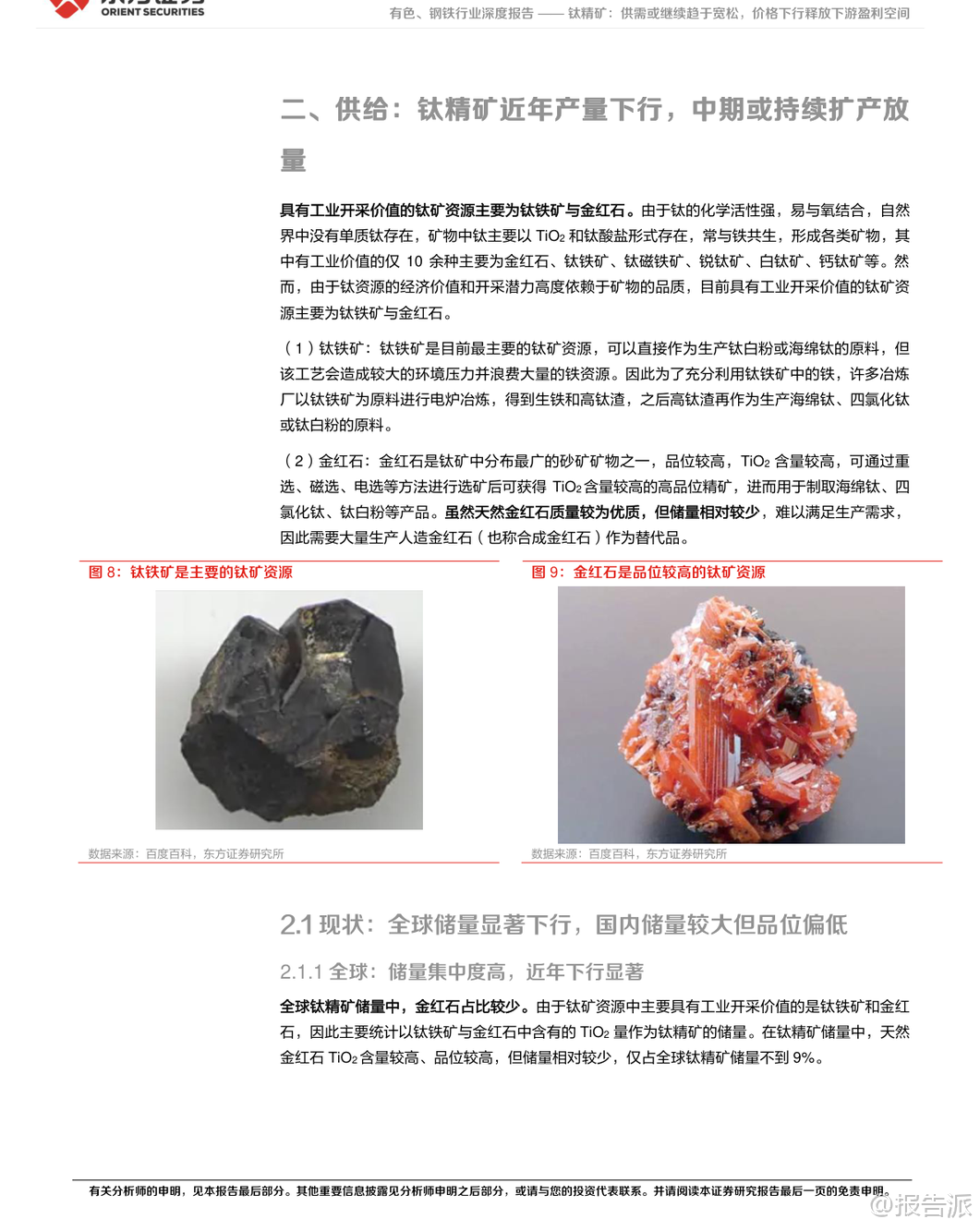

| 钛作为被誉为“太空金属”的战略材料,因其比强度高、耐腐蚀、耐高温等优异性能,广泛应用于航空航天、化工、医疗、海洋工程及3C电子等多个高端制造领域。 近年来,随着下游需求持续增长,我国钛材产量和消费量保持稳步上升趋势,2024年全球钛材产量已达26.2万吨,同比增长16.2%。 然而,产业链上游的钛精矿供应却呈现出复杂变化,成为影响整个产业盈利格局的关键变量。 本报告由东方证券发布,核心观点指出:尽管近年来全球钛精矿储量因澳大利亚老矿山关停及新矿勘探缓慢而显著下行——2024年全球钛精矿储量同比下降25.3%,但中期来看,钛精矿供给或将趋于宽松,价格有望继续下行,从而释放下游钛材加工企业的盈利空间。 供给端方面,虽然当前全球钛铁矿与金红石储量均呈下降趋势,且中国作为生产大国也面临品位偏低、对外依存度高达45%的问题,但未来扩产项目正在稳步推进。 统计显示,2025-2027年全球钛精矿预计供给分别为984万吨、1027万吨和1071万吨,同比增速维持在4.7%、4.4%和4.3%,复合增速接近3%。 主要增量来自Kenmare、Iluka、Base Titanium等海外企业以及龙佰集团、西昌矿业、安宁股份等国内龙头。 尤其值得关注的是四川红格南矿的实质性建设启动,该矿保有资源储量达32.56亿吨,TiO₂资源量超2.8亿吨,目标2030年全面达产,届时每年可新增钛精矿约260万吨,相当于当前全球产量的近28%,有望大幅降低我国对进口钛矿的依赖。 需求端则呈现结构性放缓态势。 钛精矿主要用于两大中游产品:钛白粉(占比82%)和海绵钛(占比11%)。 其中,钛白粉虽仍为最大应用方向,但由于房地产景气度持续低迷,建筑涂料需求疲软,导致产能利用率下滑,2024年产能过剩幅度已达39.7%。 尽管国内仍有氯化法钛白粉项目在建,但整体扩产速度已明显放缓,预计2025-2027年全球钛白粉产量增速将低于2%。 另一方面,海绵钛近年经历快速扩产后也进入过剩阶段,2023年起全球海绵钛过剩比例升至12.1%,2024年进一步扩大至13.2%。 尽管航空航天等领域对高端钛材需求回升,但整体扩产节奏已显著放慢,测算显示2025-2027年全球海绵钛产量增速将回落至8%左右。 在此背景下,钛精矿价格走势出现分化:尽管2024年供需存在理论缺口,但自年中起价格却开始下跌,主因在于生产企业库存高企形成“隐性供给过剩”。 以安宁股份和盛和资源为例,2024年合计钛精矿库存同比增加24%,达到约3.5万吨。 同时,部分海外矿山现金成本较低(如坦桑尼亚Tajiri矿C1成本仅429元/吨),为价格下行提供空间。 当前国内钛精矿价格已较前期高点回落超过25%,并仍有进一步下行可能。 价格下行将直接利好下游钛材企业。 由于海绵钛占钛材生产成本65%以上,而钛精矿是其主要原料(生产1吨海绵钛需约4.83吨钛精矿),原材料成本下降将显著改善企业毛利率。 历史数据显示,宝钛股份、西部超导等公司毛利率与钛精矿价格呈明显负相关关系。 随着2025年以来钛精矿价格走低,相关企业盈利能力已现修复迹象。 综上所述,东方证券认为,2025-2027年钛产业链将迎来上游供给宽松、成本下移的新周期。 尽管存在扩产不及预期、宏观经济波动等风险,但总体趋势有利于具备技术优势和下游布局的企业。 建议关注在航空航天、3C等高成长领域深耕的标的,如天工国际、金天钛业、宝钛股份等,其有望充分受益于原材料降价带来的利润释放空间。 本文由【报告派】研读,输出观点仅作为行业分析! 原文标题:2025-10-21-东方证券-东方证券-有色、钢铁行业钛产业链深度报告1:钛精矿,供需或继续趋于宽松,价格下行释放下游盈利空间 发布时间:2025年 出品方:东方证券 文档页数:30页

精品报告来源:报告派 |

推荐文章

2

2025年家居行业新品发布会方案

资讯

11人已阅读

3

2024年万家乐热水器品牌升级策略案

资讯

18人已阅读

4

2024年全国海水利用报告

资讯

18人已阅读

5

2025年3D打印行业发展现状与市场空间分析报

资讯

16人已阅读

6

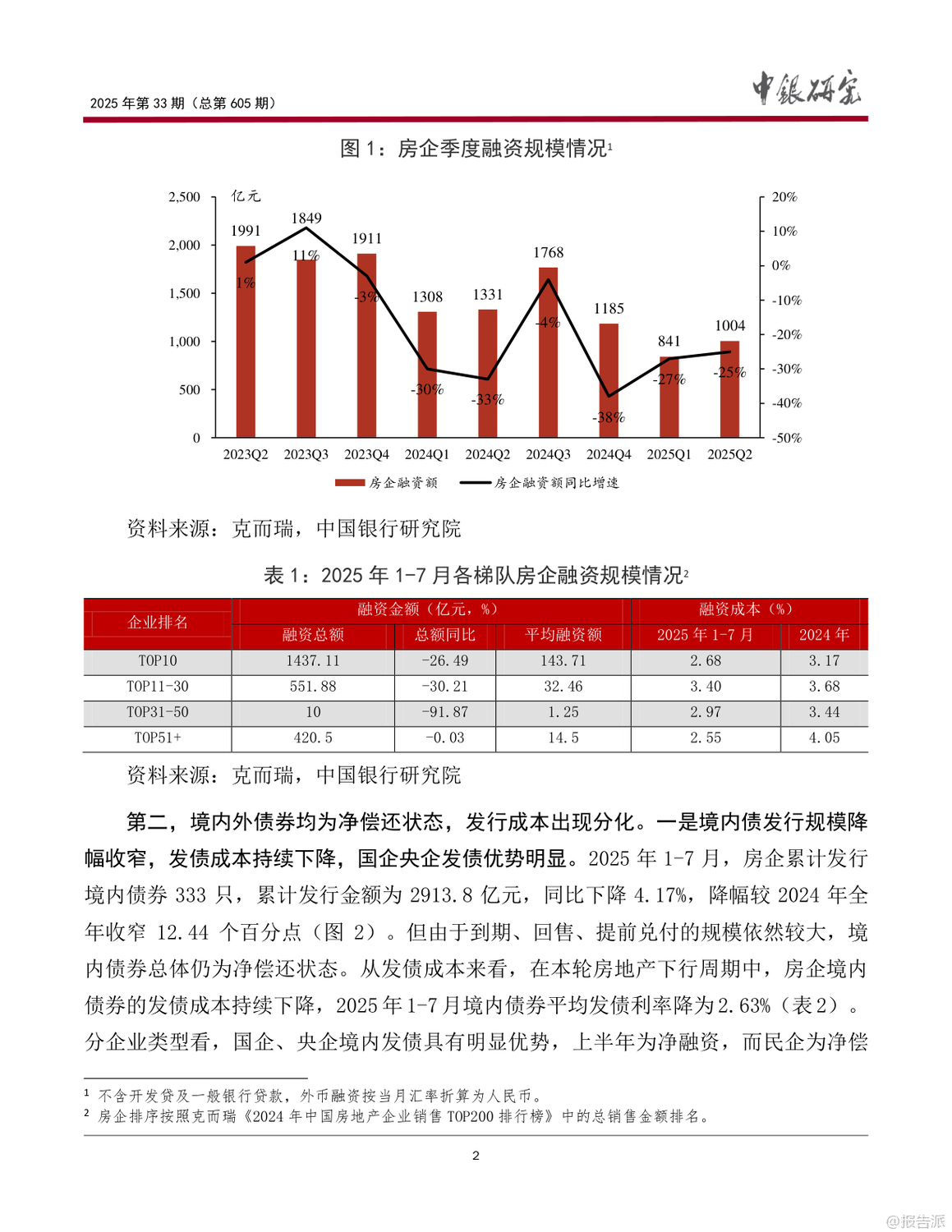

2025年房企信用风险与债务重组报告

资讯

39人已阅读

7

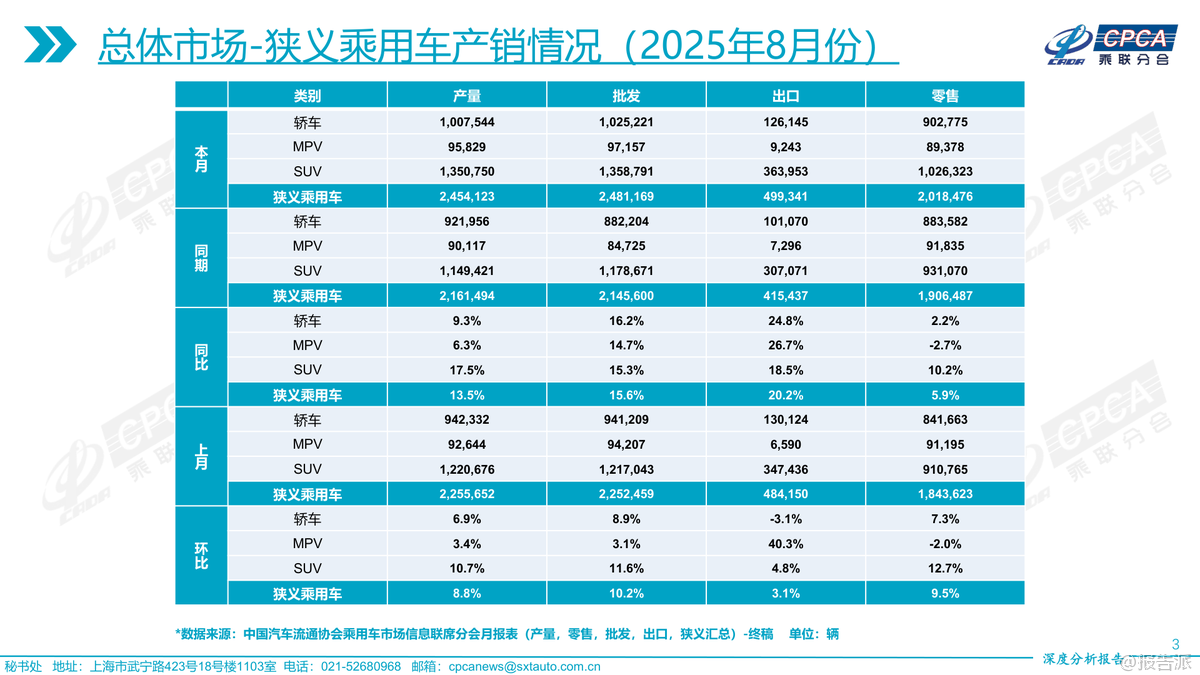

2025年8月全国乘用车市场分析报告

资讯

30人已阅读

8

2025年污水处理项目争议解决案例报告

资讯

28人已阅读

9

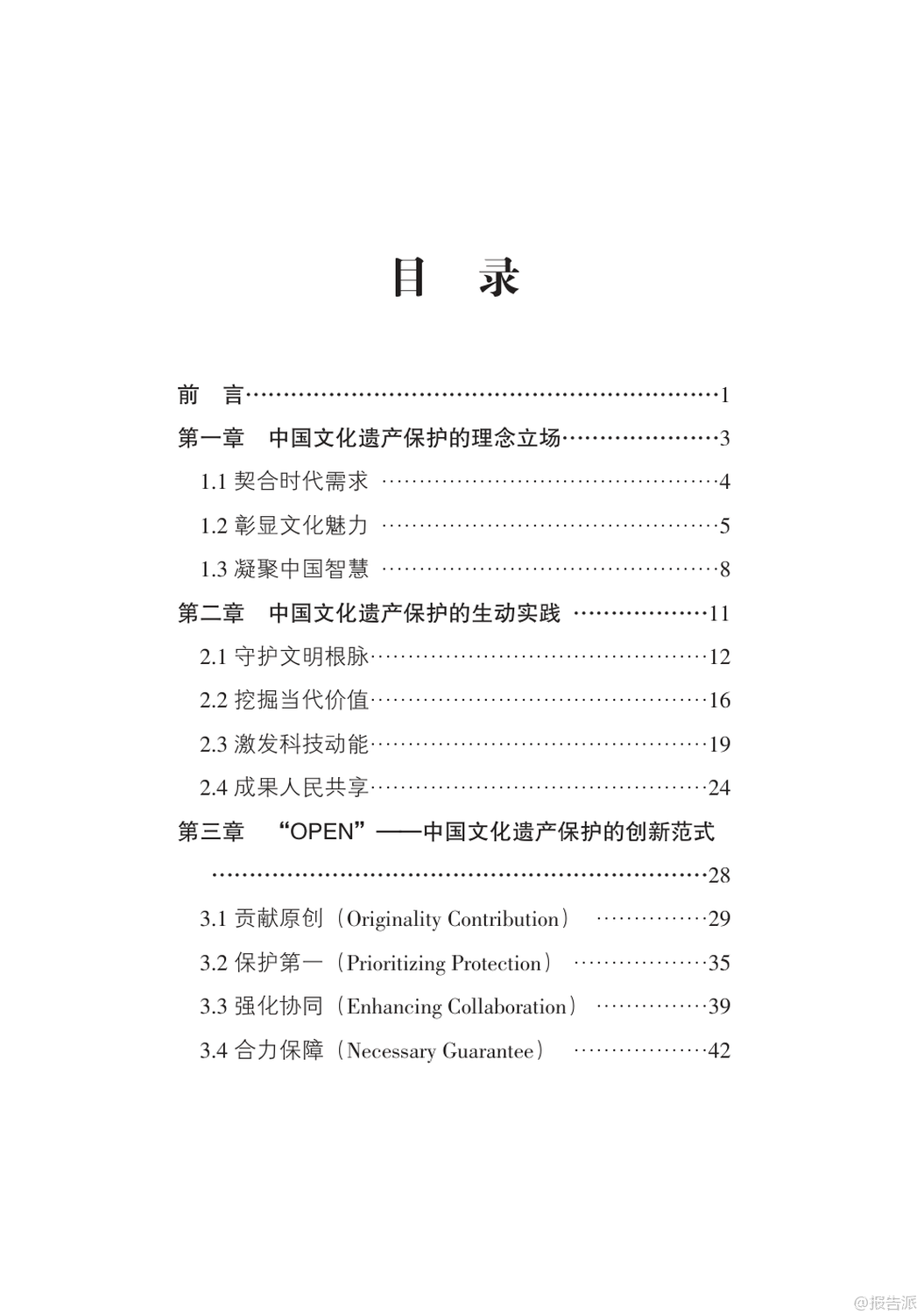

2025年中国文化遗产保护实践报告

资讯

30人已阅读

10

2025年西贝预制菜事件分析报告

资讯

42人已阅读

数据图表

2

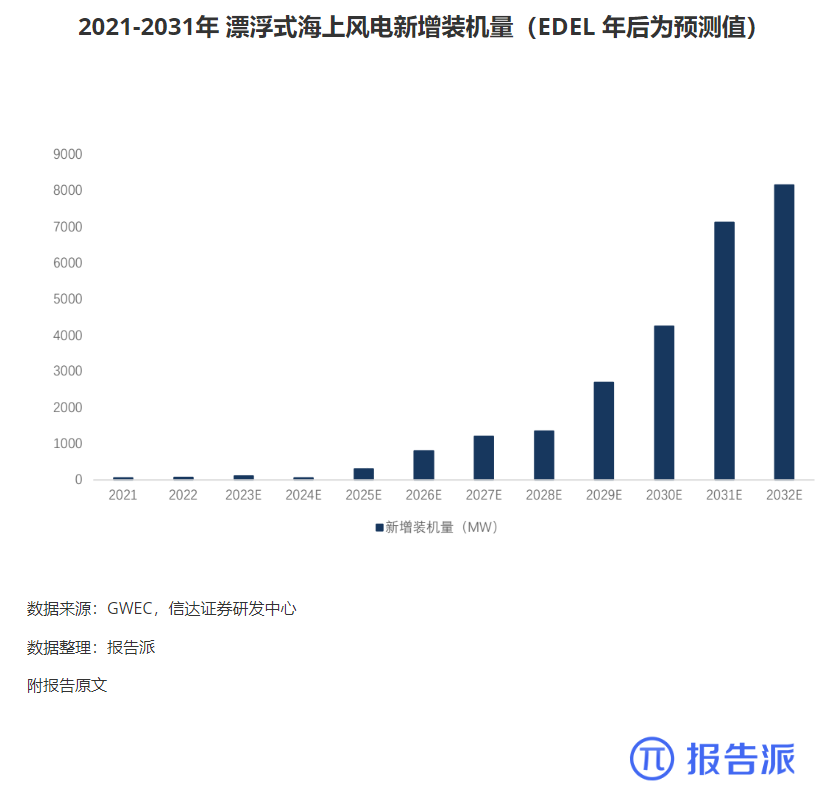

2011-2031 年全球海上风电装机量(含预测)

行业数据

1598人已阅读

3

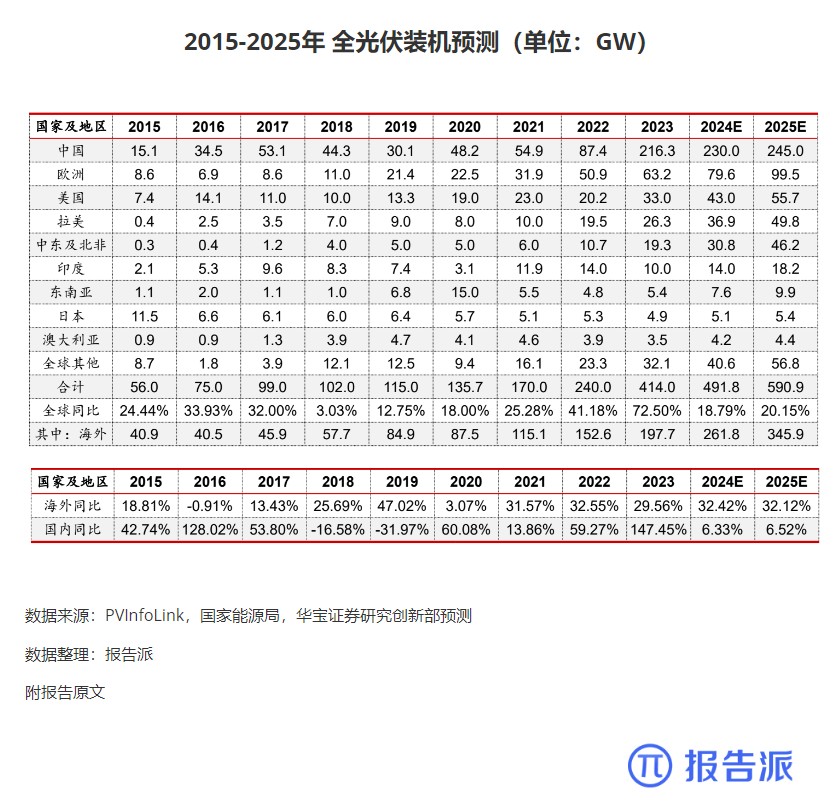

2015-2025年 全光伏装机预测(单位:GW)

市场规模

1792人已阅读

4

2020-2025年 全球胶膜需求量及市场规模预测

市场规模

1715人已阅读

5

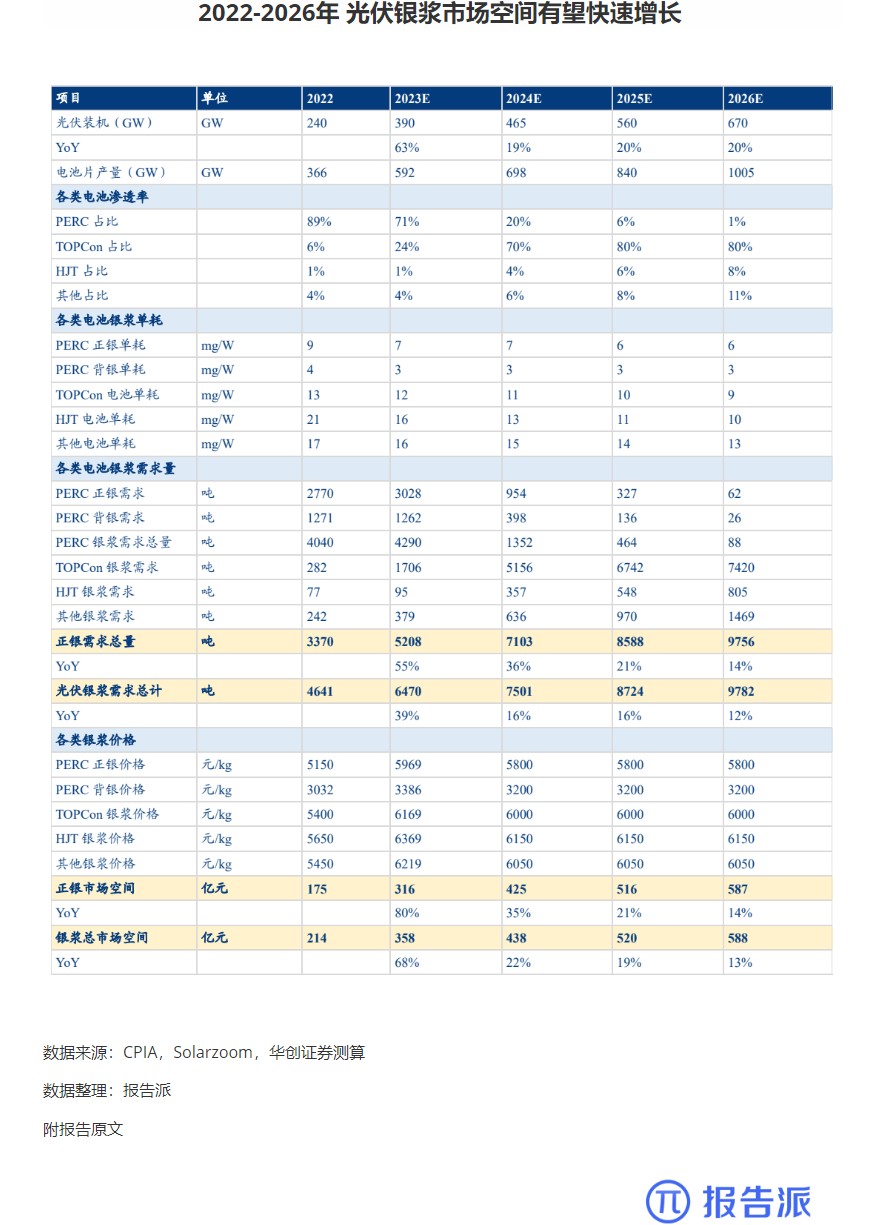

2022-2026年 光伏银浆市场空间有望快速增长

市场规模

1781人已阅读

6

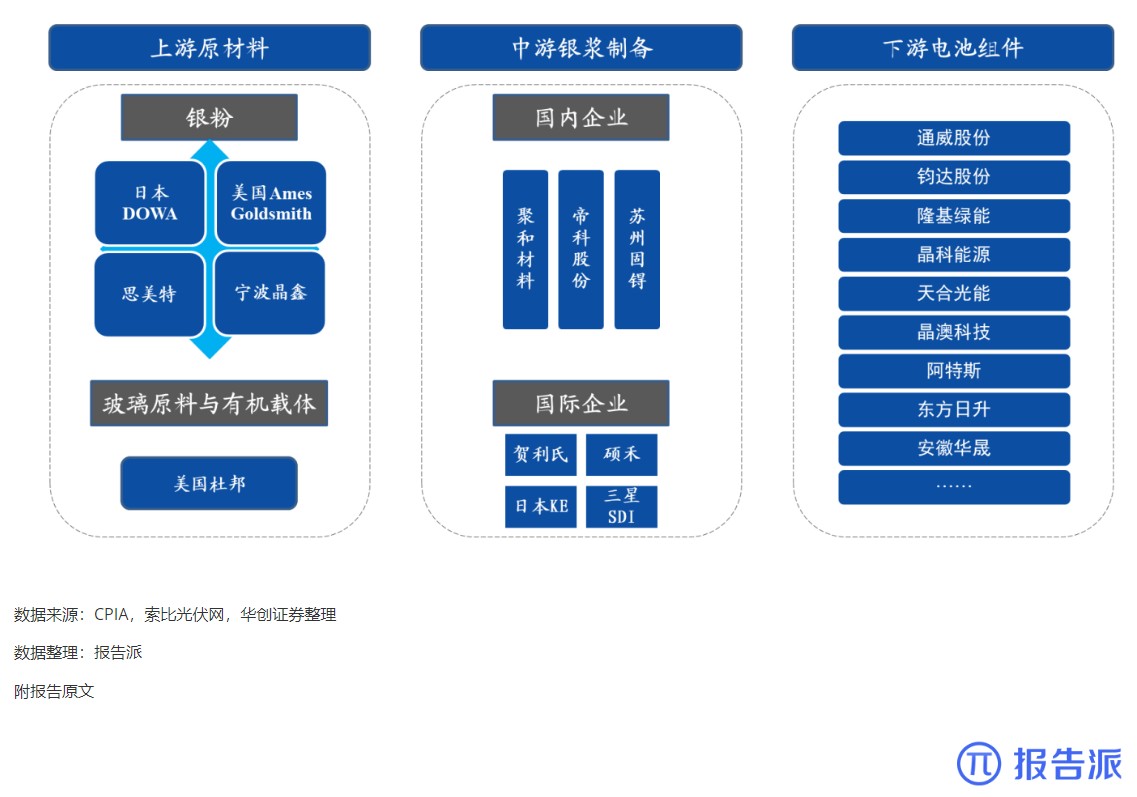

光伏银浆产业链相对简单

技术工艺

1663人已阅读

7

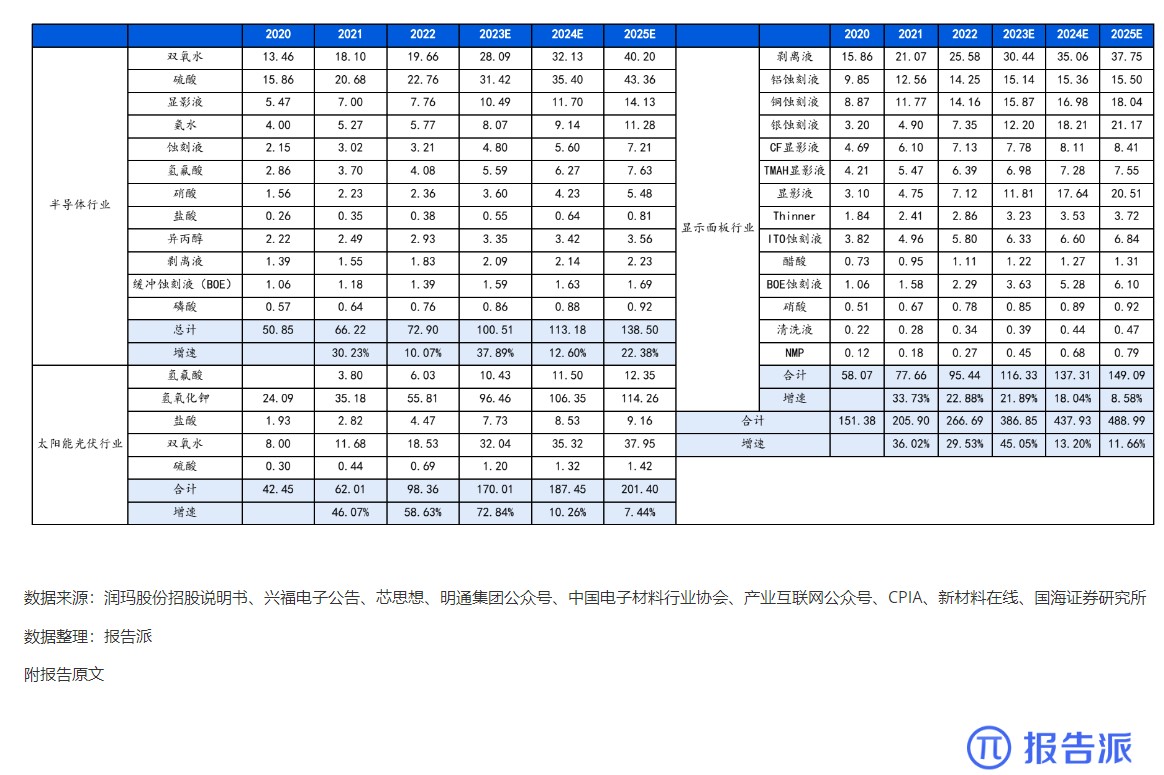

2020-2025年 我国湿电子化学品需求预测(万

市场规模

1656人已阅读

8

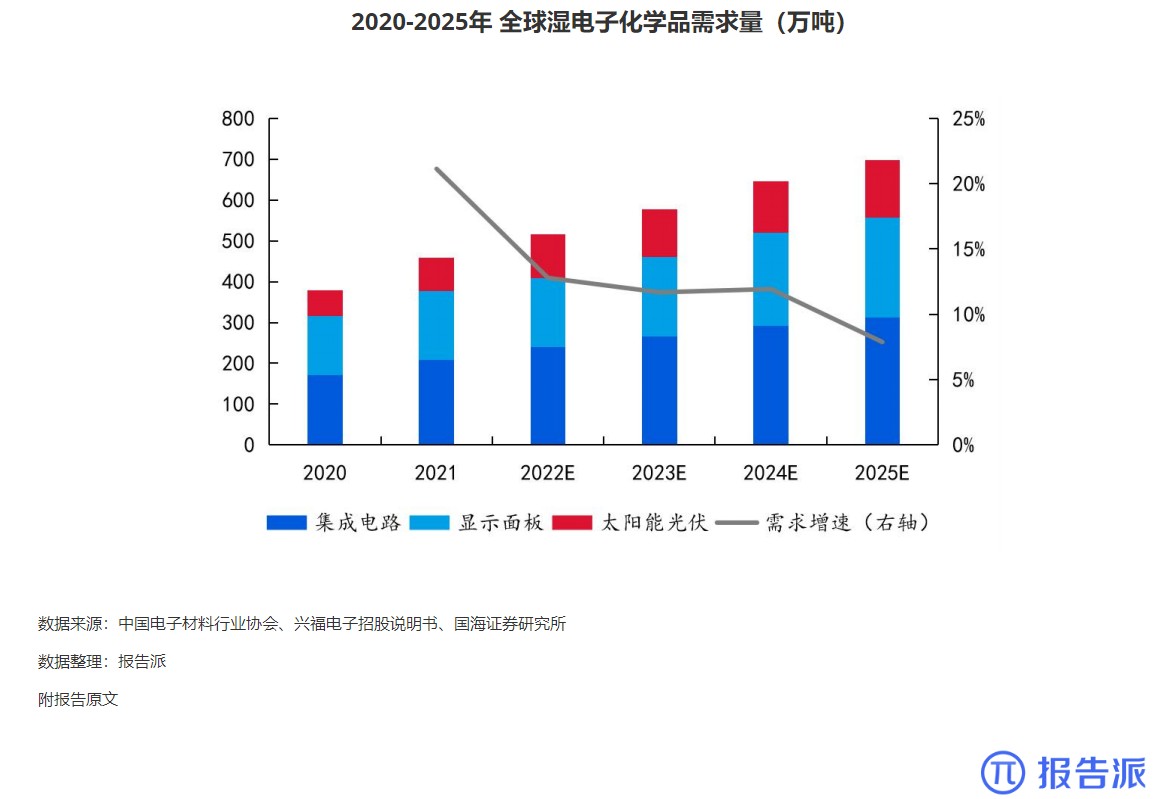

2020-2025年 全球湿电子化学品需求量(万吨

市场规模

1788人已阅读

9

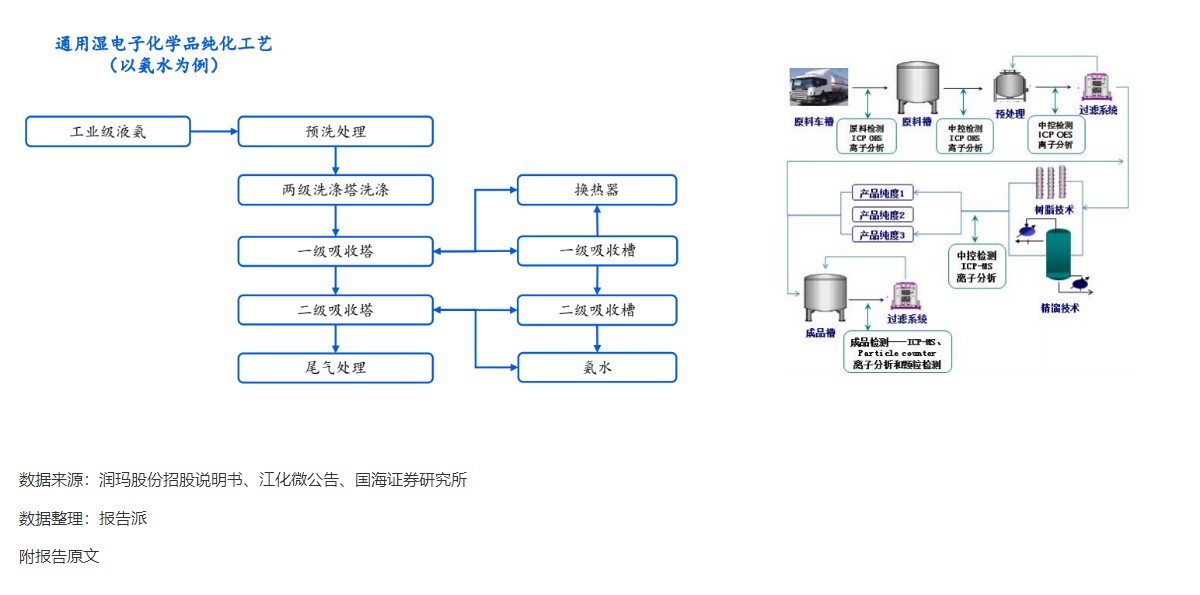

通用湿电子化学品纯化工艺

技术工艺

1546人已阅读

10

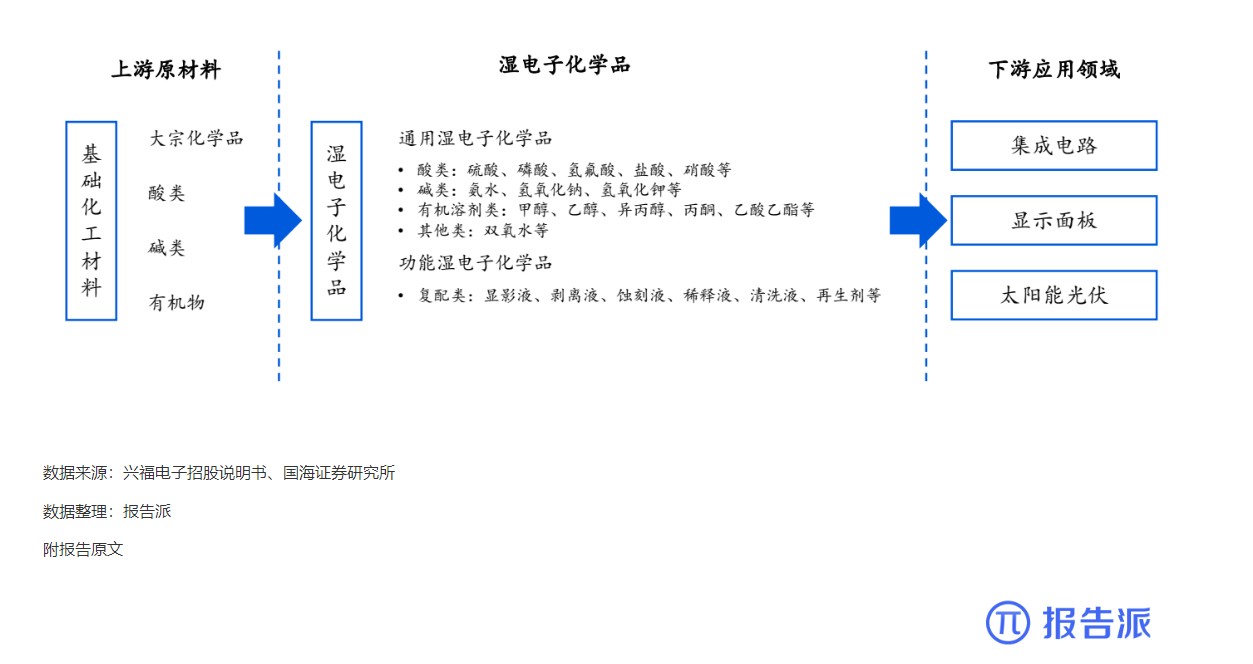

湿电子化学品上下游产业链基本情况

技术工艺

1799人已阅读

热门数据

1

2024年1—2月份规模以上工业增加值增长7.0%

2024-03-22

2

截至2023年底我国累计建成充电基础设施859.

2024-03-22

3

2024年3月21日人民币 NDF 远期合约汇兑美元

2024-03-21

4

2024年1—2月份能源生产情况

2024-03-21

5

2024年2月银行结售汇和银行代客涉外收付款

2024-03-21

6

2024年3月韩国方便面出口2.3万吨,同比增加

2024-03-21