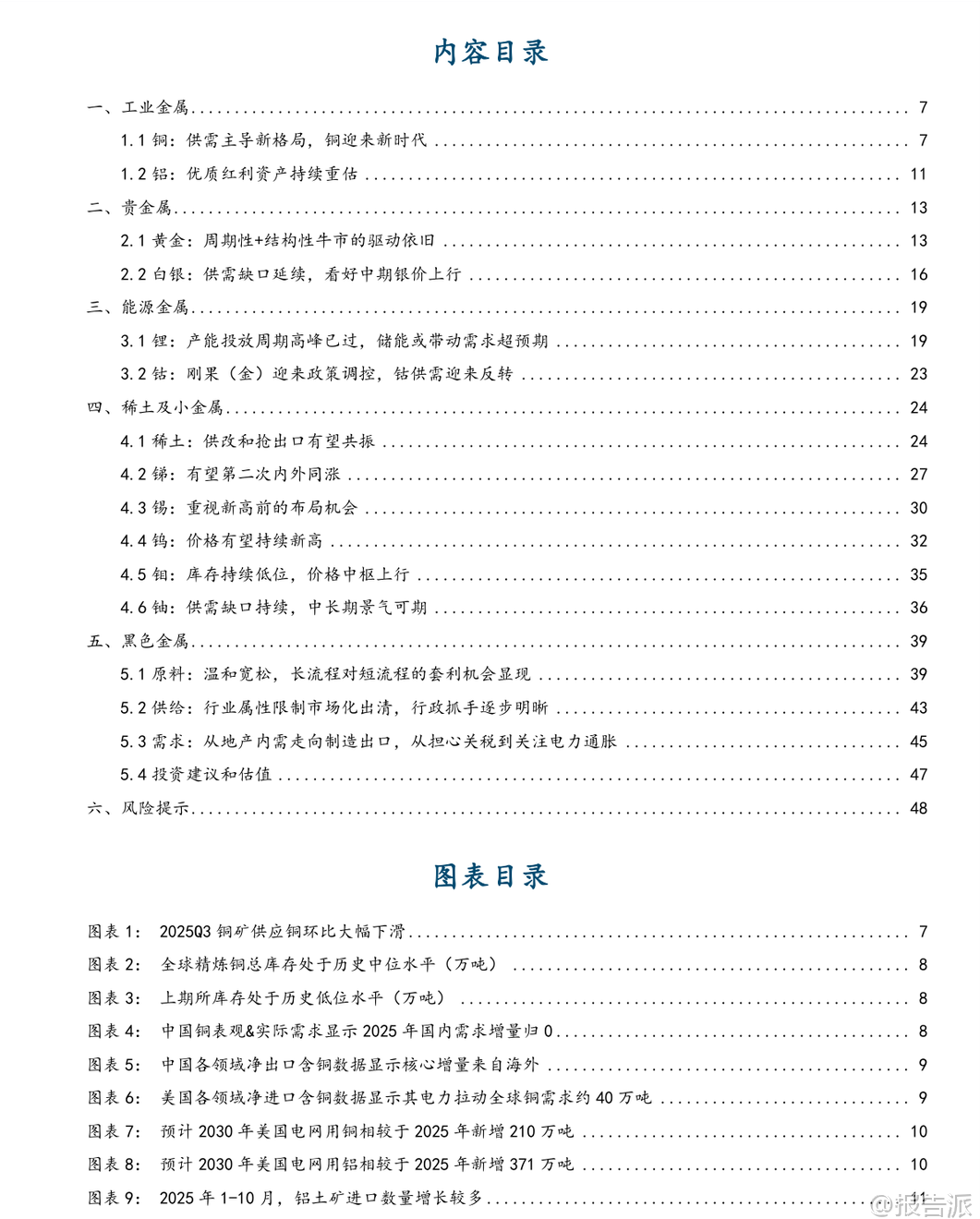

报告派研读:2025~2026年有色金属行业深度报告

摘要: 在2025至2026年的关键转折期,全球有色金属行业正经历一场深刻的供需结构重塑与资源价值重估。国金证券发布的《有色金属行业2026年年度策略》报告系统性地剖析了这一变革的核心驱动力,并对铜、铝、黄金、锂、稀土等 ...

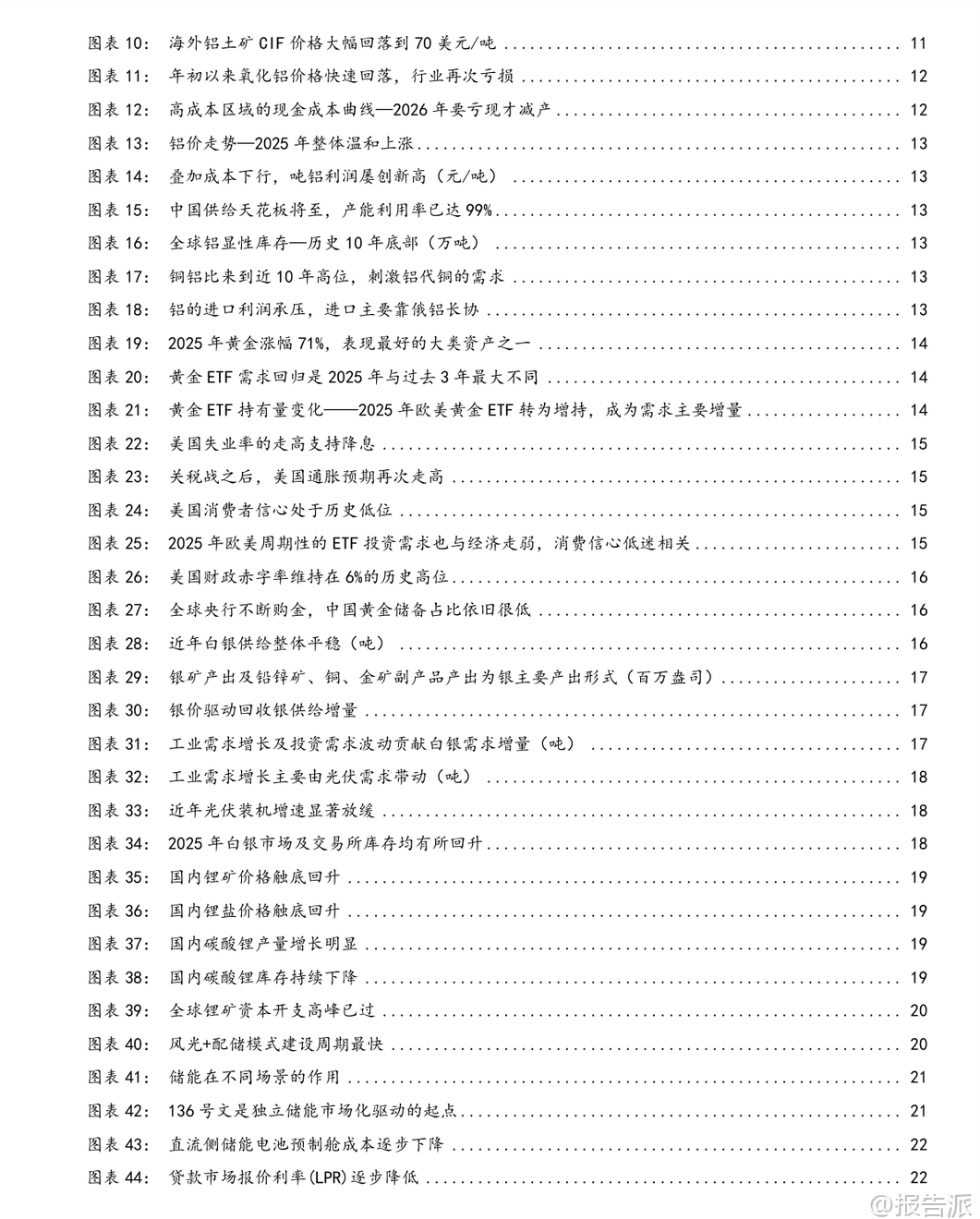

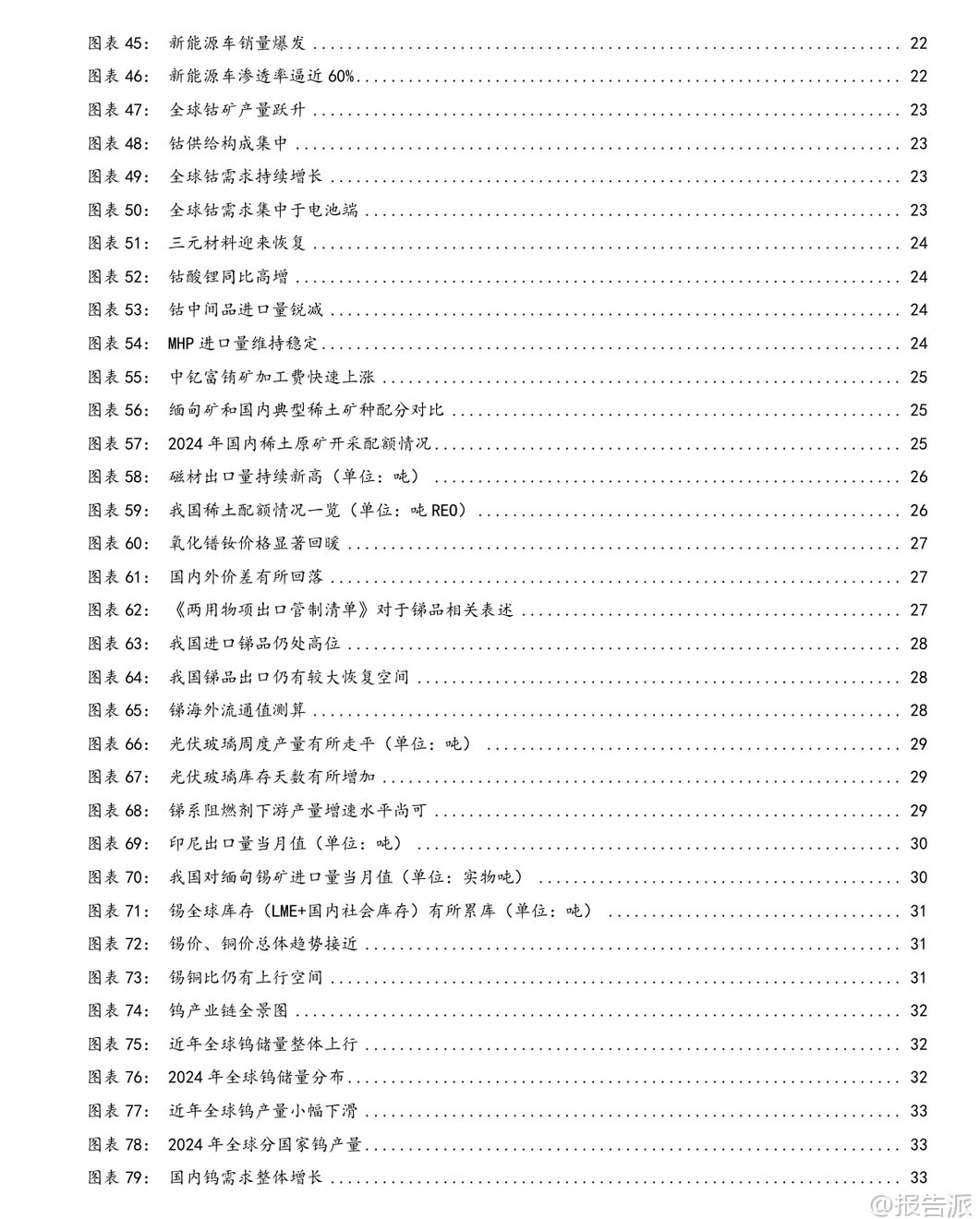

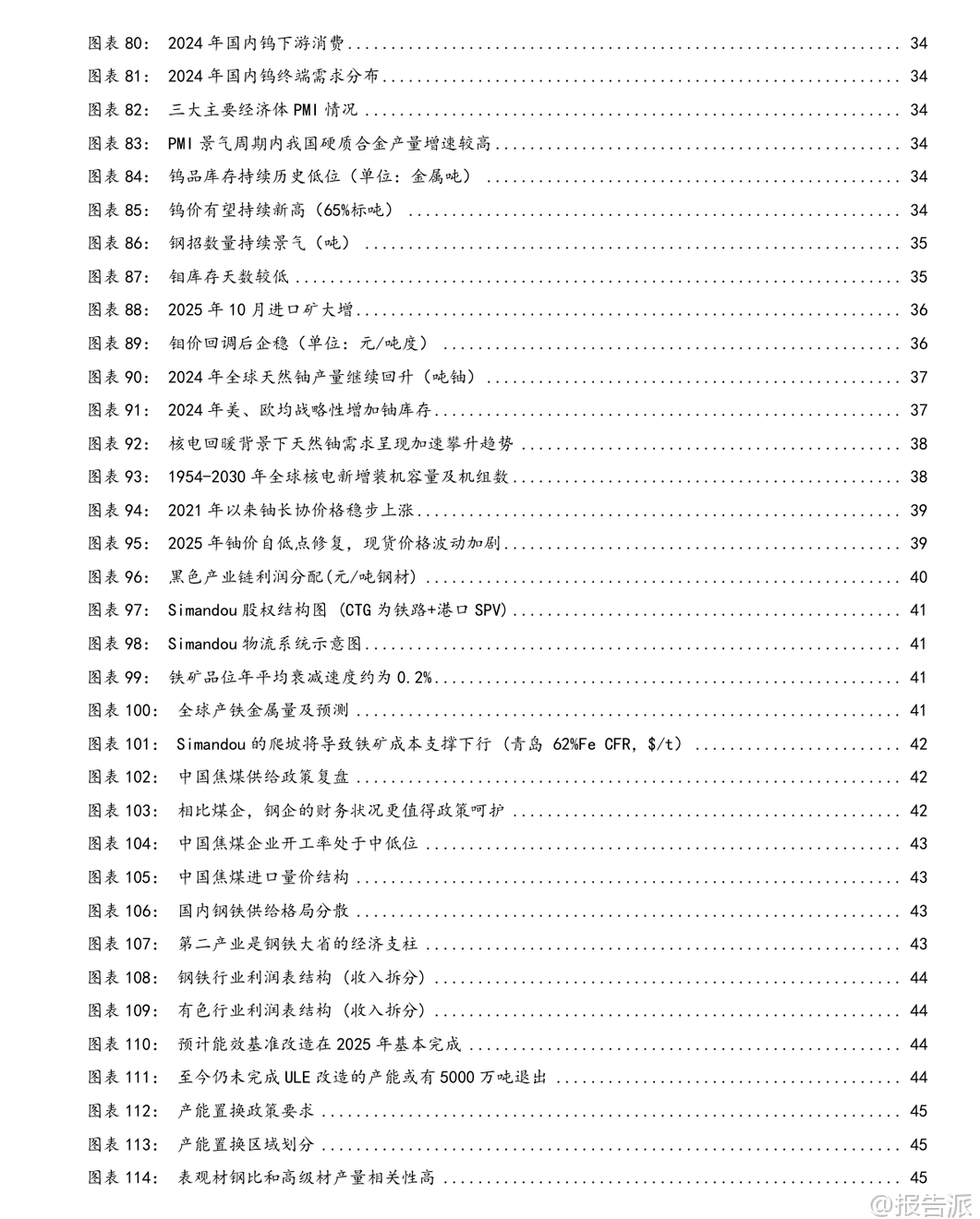

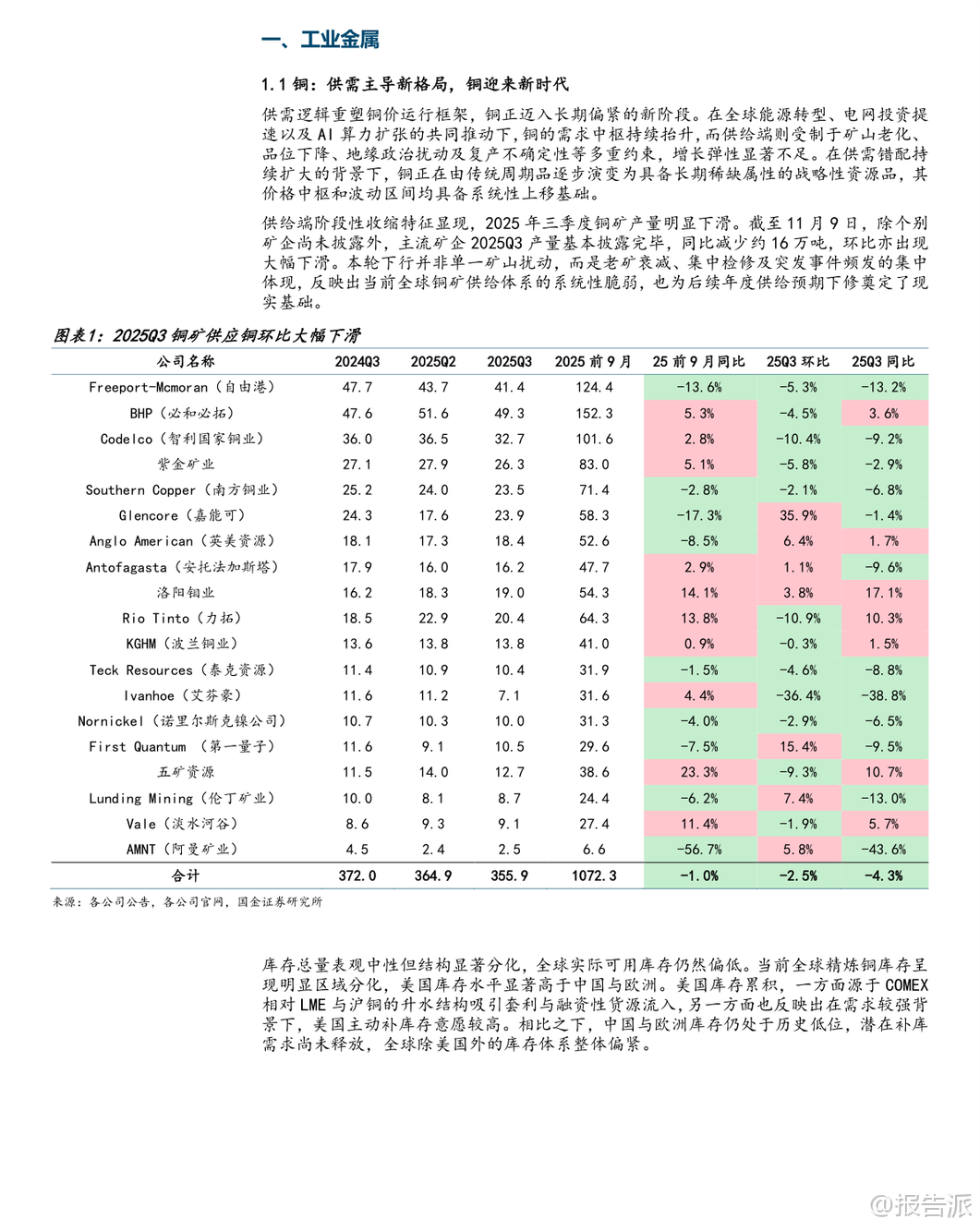

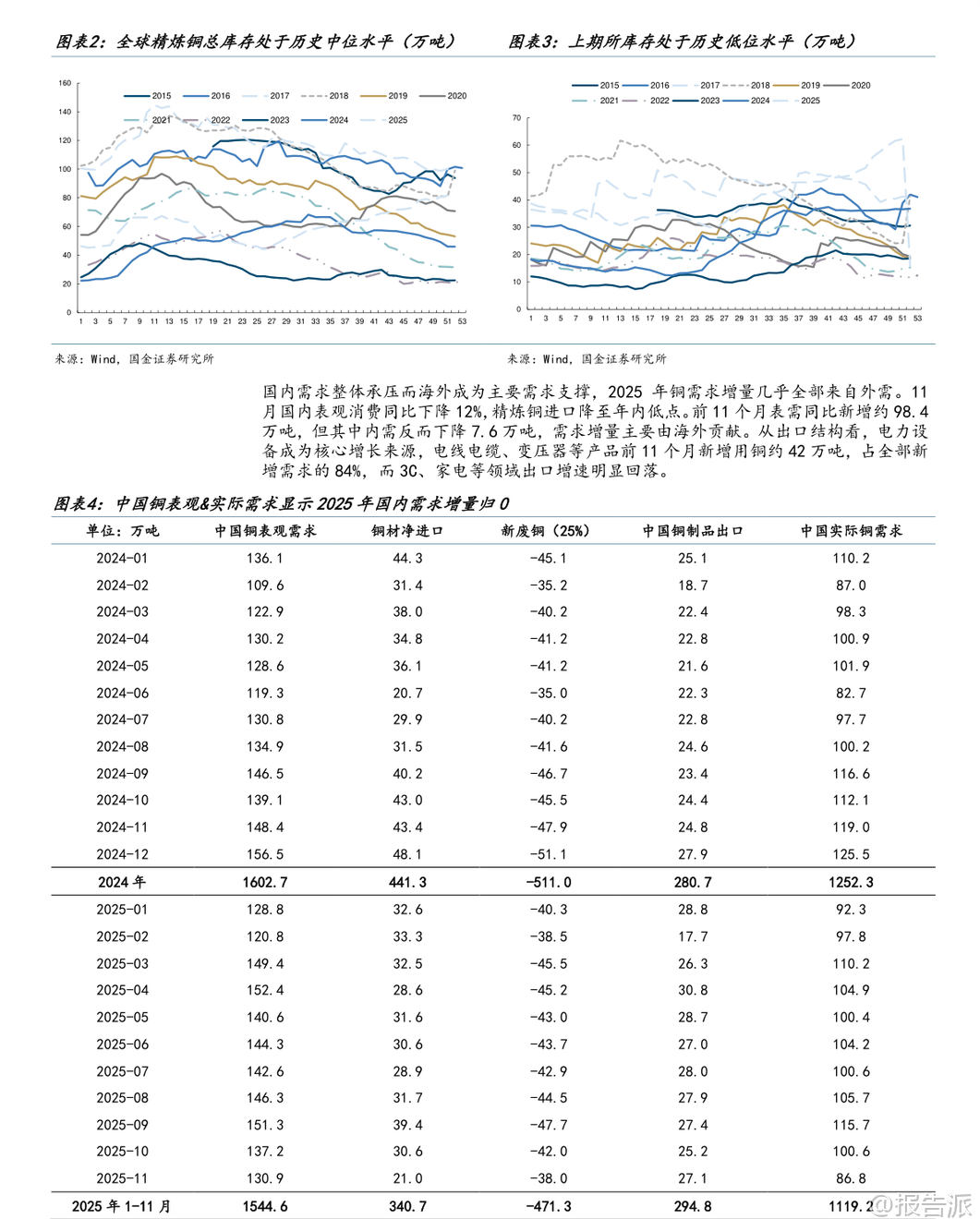

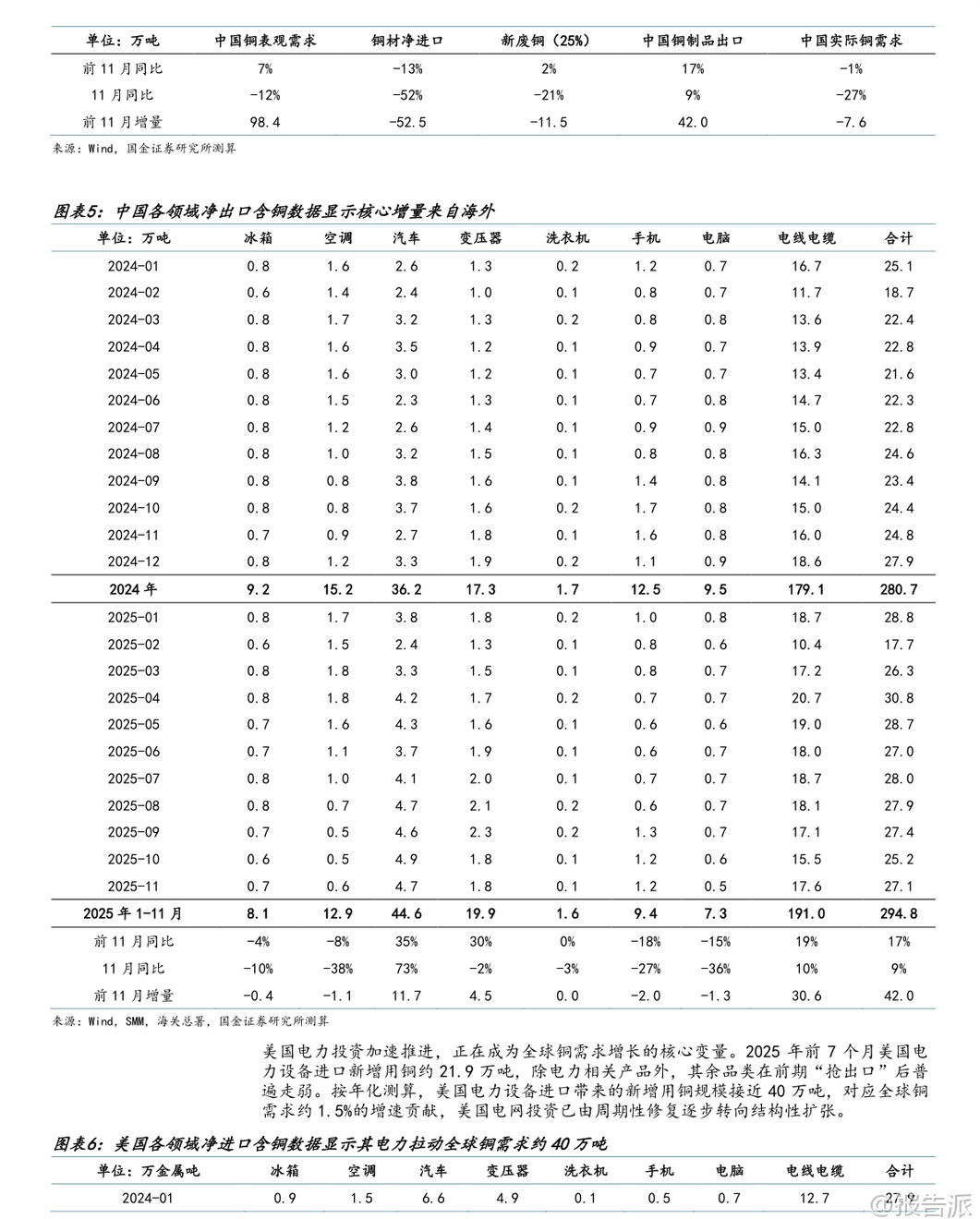

| 在2025至2026年的关键转折期,全球有色金属行业正经历一场深刻的供需结构重塑与资源价值重估。 国金证券发布的《有色金属行业2026年年度策略》报告系统性地剖析了这一变革的核心驱动力,并对铜、铝、黄金、锂、稀土等核心金属品种的未来走势给出了前瞻性判断。 最引人注目的变化发生在工业金属领域。 铜市场已从传统的周期性商品转变为具备长期稀缺属性的战略资源。 供给端面临严峻挑战:中长期资本开支不足,矿山老化、品位下降及地缘政治扰动频发,导致新增项目兑现难度极高。 2025年第三季度全球主流矿企产量环比大幅下滑,预示着2026年全球铜矿供给可能出现零增长甚至负增长。 与此同时,需求端迎来结构性爆发。 以AI算力扩张为代表的科技革命,通过庞大的电力系统显著放大了用铜需求,美国电网投资加速推进,成为拉动全球需求的核心变量。 据测算,到2030年,仅美国电网用铜需求就将比2025年新增210万吨。 在此背景下,预计2026年全球铜供需缺口约83万吨,铜价必须通过上涨来抑制需求以维持平衡,价格中枢有望显著上移,高点或将突破1.3万美元/吨。 电解铝则被定位为“优质红利资产”。 中国电解铝产能已触及4543万吨的政策天花板,产能利用率高达99%,供应端形成紧约束。 成本方面,上游铝土矿和氧化铝价格持续回落,尤其是几内亚铝土矿CIF价格从年初114美元/吨跌至70美元/吨,为电解铝企业创造了巨大的利润空间。 叠加低库存和出口、储能、铝代铜等多元需求超预期的可能性,电解铝板块在2026年有望继续享受“铝价温和上涨+成本下行”的双重红利,盈利水平持续扩张,成为具备稳定分红能力的优质标的。 贵金属方面,黄金牛市由“周期性”和“结构性”双重驱动。 降息周期延续,实际利率走低,推动欧美黄金ETF从流出转为流入,这是2025年与过去三年最大的不同。 同时,美国财政赤字率维持在6%的历史高位,以及俄乌冲突后西方冻结他国储备资产的行为,加剧了全球对美元信用体系的担忧,促使各国央行持续购金,这已成为支撑金价的最强基本面。 展望2026年,两大牛市逻辑均未逆转,黄金作为大类资产配置的价值凸显。 白银同样被看好,其工业需求(尤其是光伏领域)与投资需求共同驱动,而供给刚性与全球库存持续去化,为银价中期上行提供了坚实基础。 能源金属格局正在反转。 锂行业经历了资本开支高峰后,产能增速明确下行。 随着全球储能投资进入高景气度,锂行业的供需关系将持续改善,价格有望超预期上行。 钴市场则因刚果(金)实施出口配额制而迎来根本性转变,原料紧张局面难以缓解,全球进入紧缺态势,钴价将持续上行。 小金属领域亮点纷呈。 稀土产业在供给侧改革和外部“抢出口”需求的共振下,供需格局向好,板块继续看多。 锑有望迎来第二次内外同涨行情,海外巨大的供给缺口在出口窗口打开后将释放外需弹性。 锡、钨、钼等品种也普遍看好。 锡受缅甸复产不及预期和印尼打击非法矿影响,全球供给扰动频发,库存处于低位,锡铜比仍有上行空间,锡价有望创历史新高。 钨得益于供应缩减和全球战略性备库,价格有望持续新高。 钼则受益于钢招高景气和产业低库存,价格中枢上行。 此外,铀作为清洁能源转型的关键元素,其中长期景气可期。 核电装机稳步增长,而一次供应能力面临长期衰减,二次供应短期难有增量,全球天然铀供需缺口将持续存在,支撑长协价格上行。 总体而言,2026年的有色金属行业,不再是简单的经济周期跟随者。 在能源转型、科技革命和地缘博弈的多重作用下,各品种的供需逻辑被彻底重塑。 那些供给刚性、需求具有长期增长潜力的战略性资源,其价值将得到前所未有的重估。 投资者应重点关注在供需错配中受益最直接的铜、具备成本红利的铝,以及在能源转型浪潮中不可或缺的锂、钴、稀土、铀等关键金属。 本文由【报告派】研读,输出观点仅作为行业分析! 原文标题:2025-12-31-国金证券-国金证券-有色金属行业2026年年度策略:供需重塑与资源再定价 发布时间:2025年 报告出品方:国金证券 文档页数:49页

精品报告来源:报告派 |

推荐文章

2

2025年中国人幸福感研究报告

资讯

18人已阅读

3

2025年基于CXL方案的AI应用研究

资讯

12人已阅读

4

2025年药物政策发展维度报告

资讯

20人已阅读

5

2025年人形机器人产业发展报告

资讯

31人已阅读

6

2025年中国钢铁行业转型金融报告

资讯

22人已阅读

7

2025年中国社保体系改革前瞻报告

资讯

19人已阅读

8

2025年欧盟全球地位观察报告

资讯

26人已阅读

9

2025年混合云网络安全韧性白皮书

资讯

25人已阅读

10

2025年网页到应用转化路径研究报告

资讯

29人已阅读

数据图表

2

2011-2031 年全球海上风电装机量(含预测)

行业数据

1651人已阅读

3

2015-2025年 全光伏装机预测(单位:GW)

市场规模

1868人已阅读

4

2020-2025年 全球胶膜需求量及市场规模预测

市场规模

1794人已阅读

5

2022-2026年 光伏银浆市场空间有望快速增长

市场规模

1856人已阅读

6

光伏银浆产业链相对简单

技术工艺

1756人已阅读

7

2020-2025年 我国湿电子化学品需求预测(万

市场规模

1740人已阅读

8

2020-2025年 全球湿电子化学品需求量(万吨

市场规模

1870人已阅读

9

通用湿电子化学品纯化工艺

技术工艺

1607人已阅读

10

湿电子化学品上下游产业链基本情况

技术工艺

1881人已阅读

热门数据

1

2024年1—2月份规模以上工业增加值增长7.0%

2024-03-22

2

截至2023年底我国累计建成充电基础设施859.

2024-03-22

3

2024年3月21日人民币 NDF 远期合约汇兑美元

2024-03-21

4

2024年1—2月份能源生产情况

2024-03-21

5

2024年2月银行结售汇和银行代客涉外收付款

2024-03-21

6

2024年3月韩国方便面出口2.3万吨,同比增加

2024-03-21