报告派研读:2025年农化制品可转债深度报告

摘要: 在当前全球粮食安全战略持续强化、国内“稳产保供”政策不断加码的背景下,农化制品行业正迎来结构性优化与景气度回升的关键窗口期。根据光大证券发布的《2025年农化制品可转债梳理》报告,化肥与农药两大核心子行业 ...

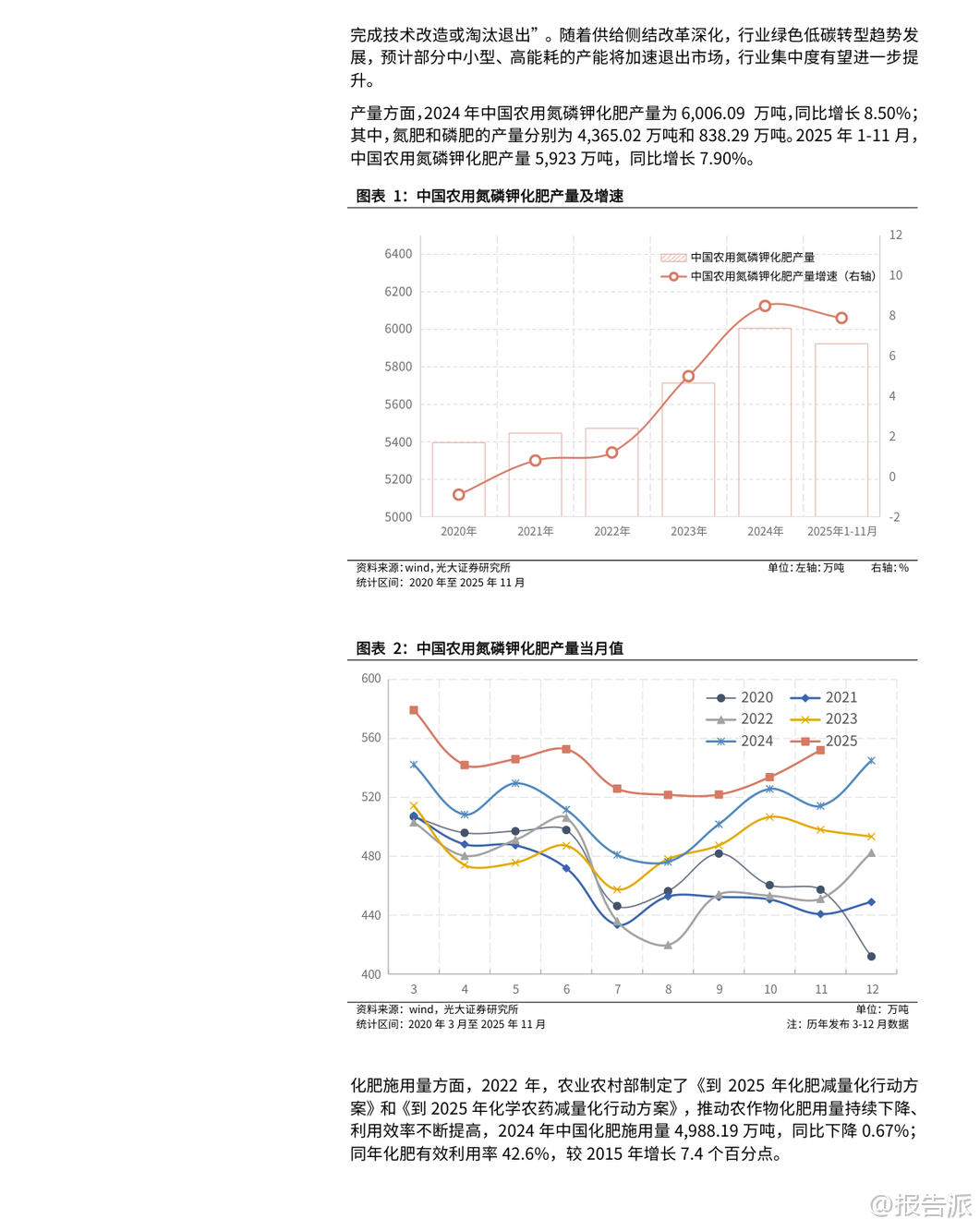

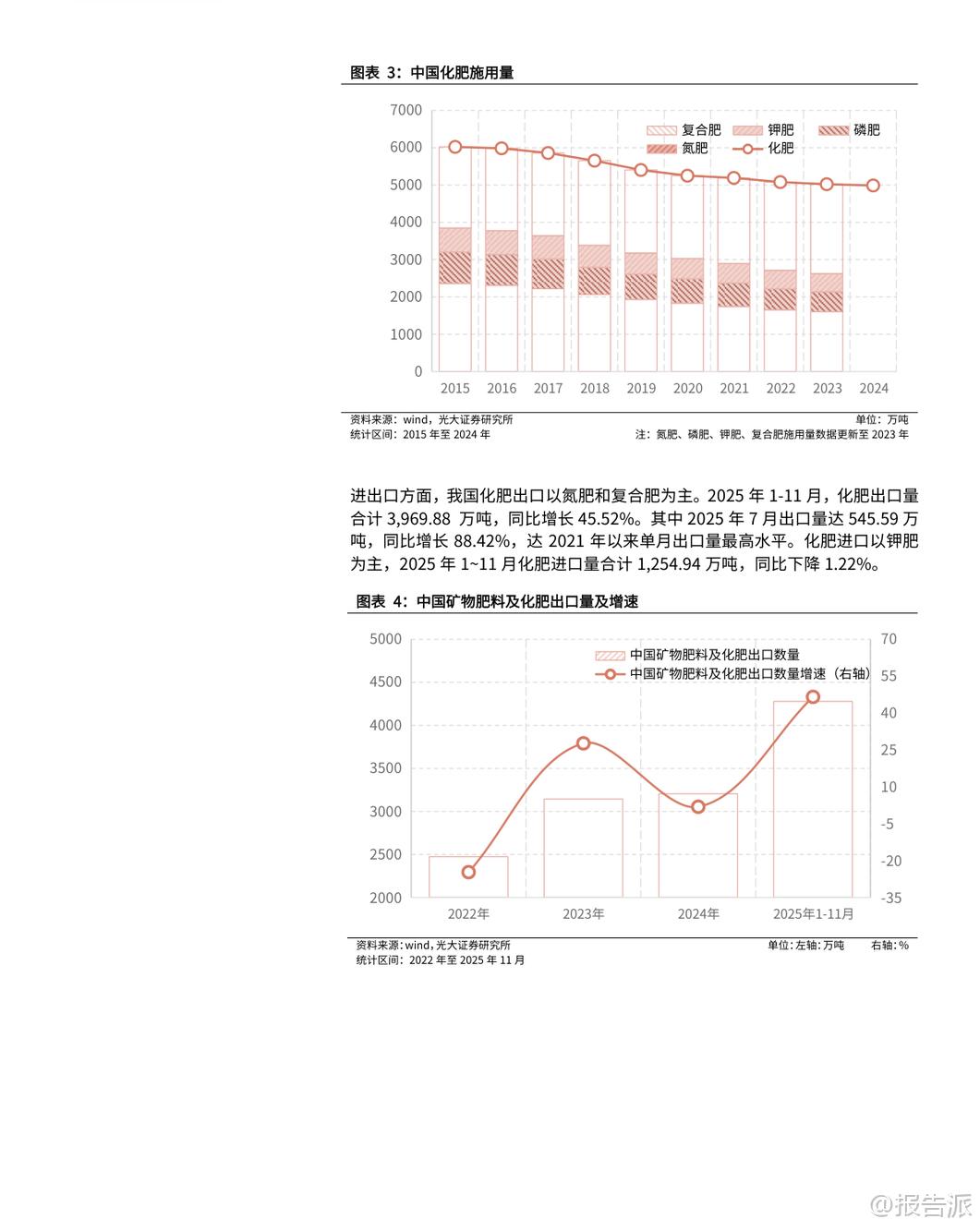

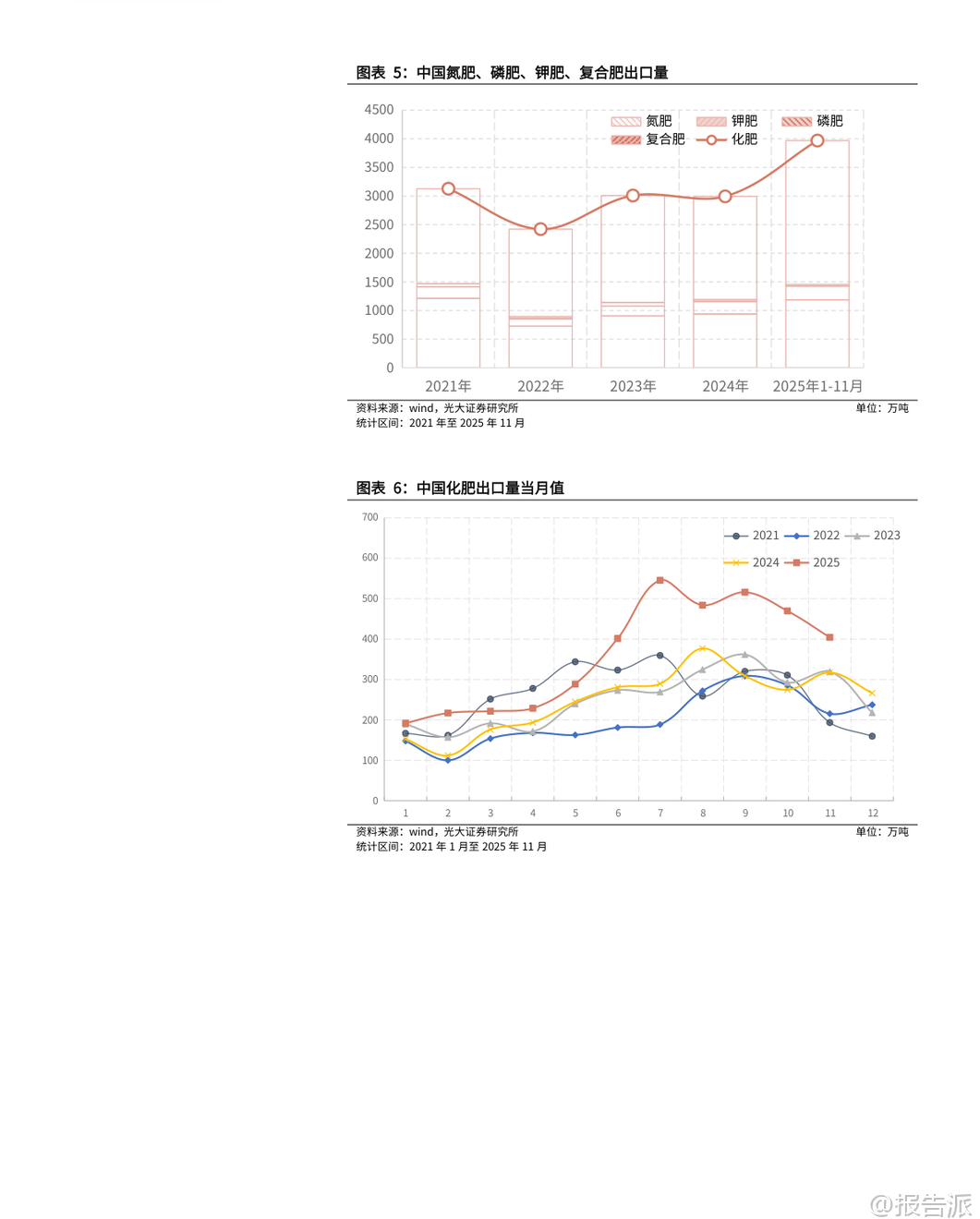

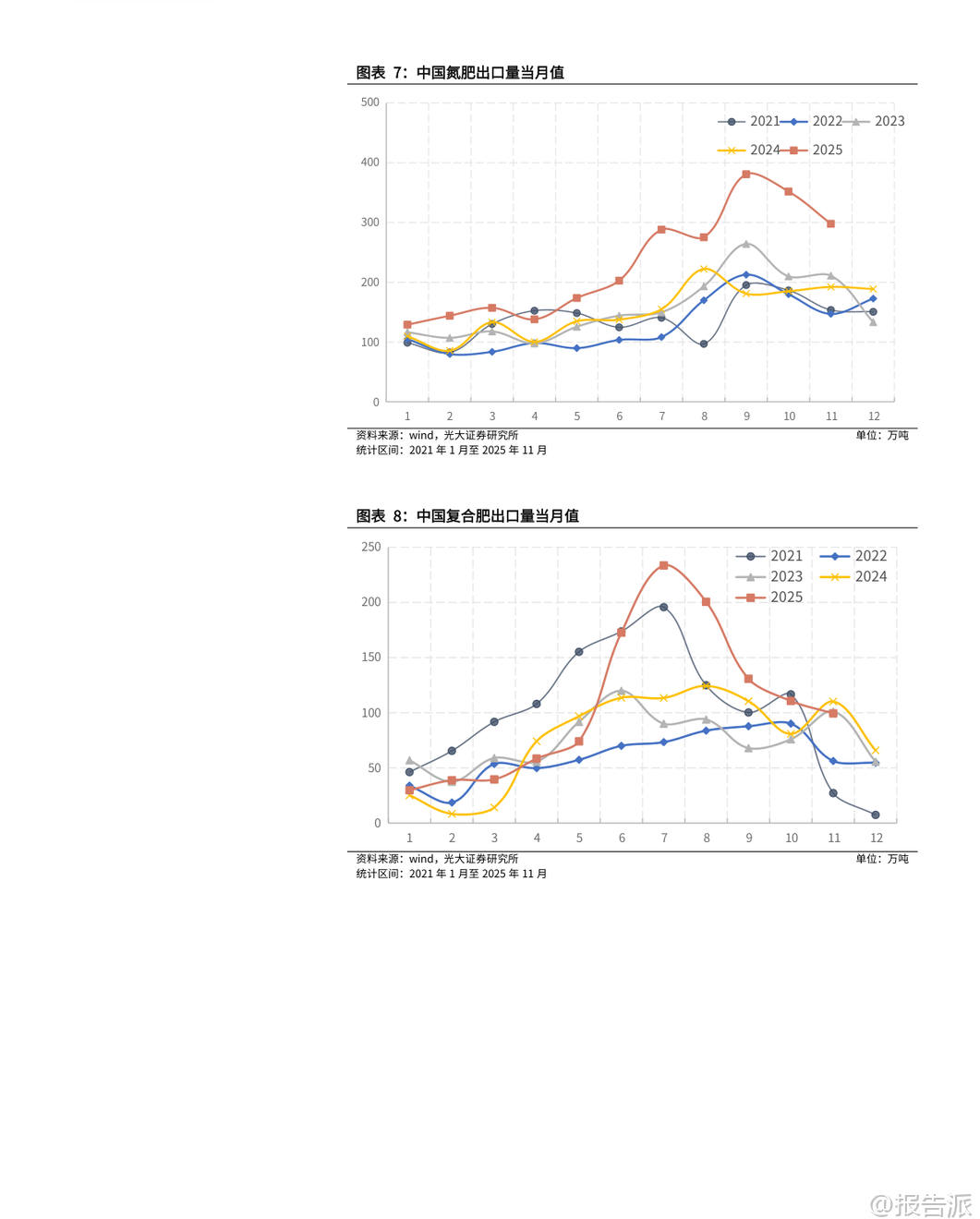

| 在当前全球粮食安全战略持续强化、国内“稳产保供”政策不断加码的背景下,农化制品行业正迎来结构性优化与景气度回升的关键窗口期。 根据光大证券发布的《2025年农化制品可转债梳理》报告,化肥与农药两大核心子行业在需求端稳固增长、供给端生态改善的双重驱动下,展现出盈利能力提升的积极趋势,而相关可转债市场也呈现出交易活跃、估值修复的特征。 从行业基本面来看,农化制品的需求基础坚实。 2025年全国粮食产量达1.42975万亿斤,连续多年稳定在1.4万亿斤以上,为化肥、农药等农化产品提供了刚性需求支撑。 同时,饲料产量同比增长6.93%,带动种植业对农化品的需求进一步释放。 出口方面表现尤为亮眼,2025年1-11月,我国化肥出口量同比增长45.52%,杀菌剂、杀虫剂和除草剂合计出口量同比增长17.88%,成为行业需求的重要增量来源。 供给端则在“反内卷”政策导向下加速优化。 政府层面明确要求整治地方保护和市场分割,行业自律行动也在持续推进。 例如,中国农药工业协会启动“正风治卷”三年行动,抵制低价无序竞争;磷复肥工业协会也发出稳价供应倡议。 这一系列举措有助于落后产能退出,提升行业集中度,从而改善整体盈利环境。 具体到细分领域,化肥行业受多重因素支撑。 一方面,新能源产业快速发展,磷酸铁锂产量同比大幅增长47.18%,显著拉动了对上游磷矿石的需求,使得磷矿资源约束日益凸显,供需趋于紧平衡。 另一方面,国家政策严控磷铵新增产能,导致2025年磷酸一铵和磷酸二铵产量同比分别下降6.92%和6.62%。 在供给收缩与成本支撑的共同作用下,磷酸一铵和磷酸二铵价格均实现上涨,分别较年初上涨20.84%和8.33%。 农药行业同样呈现回暖态势。 2025年以来,尽管原药产量增速有所放缓,但全球市场需求刚性,叠加我国农药出口量保持较快增长,行业整体需求回暖。 其中,草甘膦作为全球使用量最大的除草剂,其行业景气度尤为突出。 供给端,国家将草甘膦生产装置列为限制类项目,严禁新建,有效控制了产能扩张。 需求端,全球转基因作物种植面积持续增长,2024年已达2.10亿公顷,为草甘膦提供了广阔的应用空间。 此外,2025年以来草甘膦库存加速去化,处于历史相对低位,供需格局改善明显,推动其市场价格自年初至年末上涨近10%。 在此背景下,农化制品行业的可转债市场也受到投资者关注。 截至2025年12月26日,行业内存续的可转债未转股比例普遍高于90%,显示出市场对发行人长期发展的信心。 信用评级集中在AA-至AA+区间,主体资质整体良好。 从交易情况来看,和邦转债成交量居首,年初以来超240亿元,兴发转债、苏利转债、丰山转债年成交量均超150亿元,市场交投活跃。 估值方面,多数农化转债均为平衡型,转股溢价率在16%-22%之间,洋丰转债因溢价率超40%而显得相对较高。 值得注意的是,2025年以来,相关正股价格涨幅普遍强于转债,如丰山转债正股涨幅接近80%,兴发转债、苏利转债正股涨幅均超60%,表明市场对龙头企业基本面改善的认可度更高。 从业绩表现看,2025年前三季度,主要可转债发行人的盈利能力普遍修复。 兴发集团和新洋丰净利润规模大且同比增长,苏利股份净利润同比显著增长,丰山集团更是实现了同比扭亏为盈。 现金流状况也明显改善,多家企业经营性净现金流由负转正或持续净流入。 偿债能力方面,资产负债率整体可控,现金短债比普遍在2倍以上,财务结构稳健。 综上所述,2025年的农化制品行业在政策支持、需求稳固和供给优化的共振下,走出了景气周期。 龙头企业凭借资源、技术和一体化优势,在行业整合中受益,业绩与估值双升。 对于投资者而言,农化制品领域的优质可转债,兼具行业景气度上行带来的正股弹性与债券的安全垫,是值得重点关注的投资标的。 然而,报告也提示需警惕产品价格波动、下游需求变化以及发行人基本面超预期变动的风险。 本文由【报告派】研读,输出观点仅作为行业分析! 原文标题:2025-12-31-光大证券-光大证券-化工行业可转债专题研究系列之一:农化制品可转债梳理 发布时间:2025年 报告出品方:光大证券 文档页数:34页

精品报告来源:报告派 |

推荐文章

2

2025年中国人幸福感研究报告

资讯

23人已阅读

3

2025年基于CXL方案的AI应用研究

资讯

16人已阅读

4

2025年药物政策发展维度报告

资讯

27人已阅读

5

2025年人形机器人产业发展报告

资讯

40人已阅读

6

2025年中国钢铁行业转型金融报告

资讯

29人已阅读

7

2025年中国社保体系改革前瞻报告

资讯

23人已阅读

8

2025年欧盟全球地位观察报告

资讯

30人已阅读

9

2025年混合云网络安全韧性白皮书

资讯

27人已阅读

10

2025年网页到应用转化路径研究报告

资讯

31人已阅读

数据图表

2

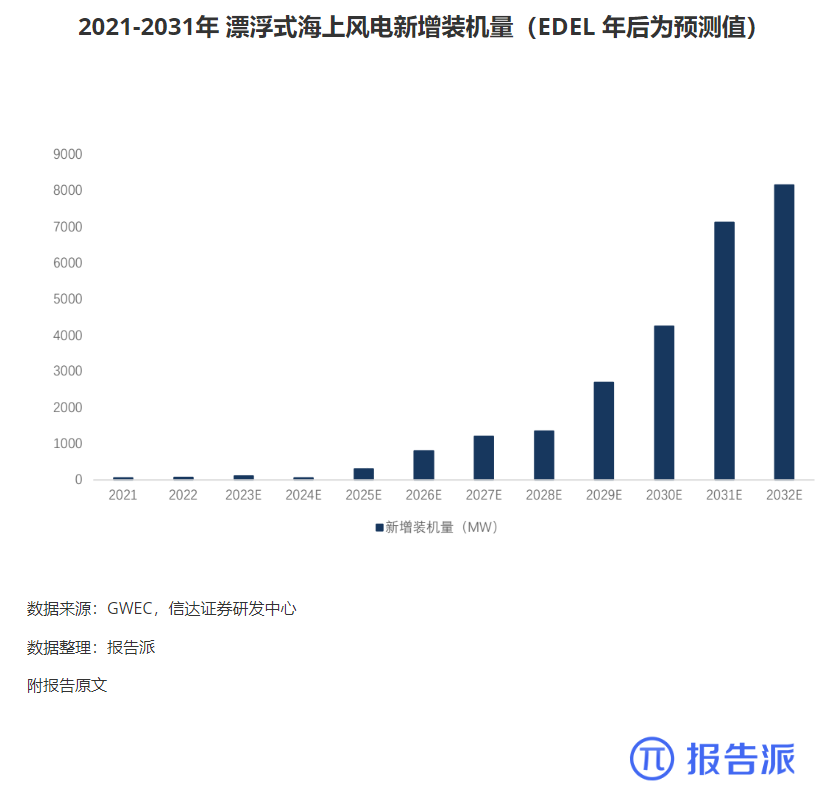

2011-2031 年全球海上风电装机量(含预测)

行业数据

1656人已阅读

3

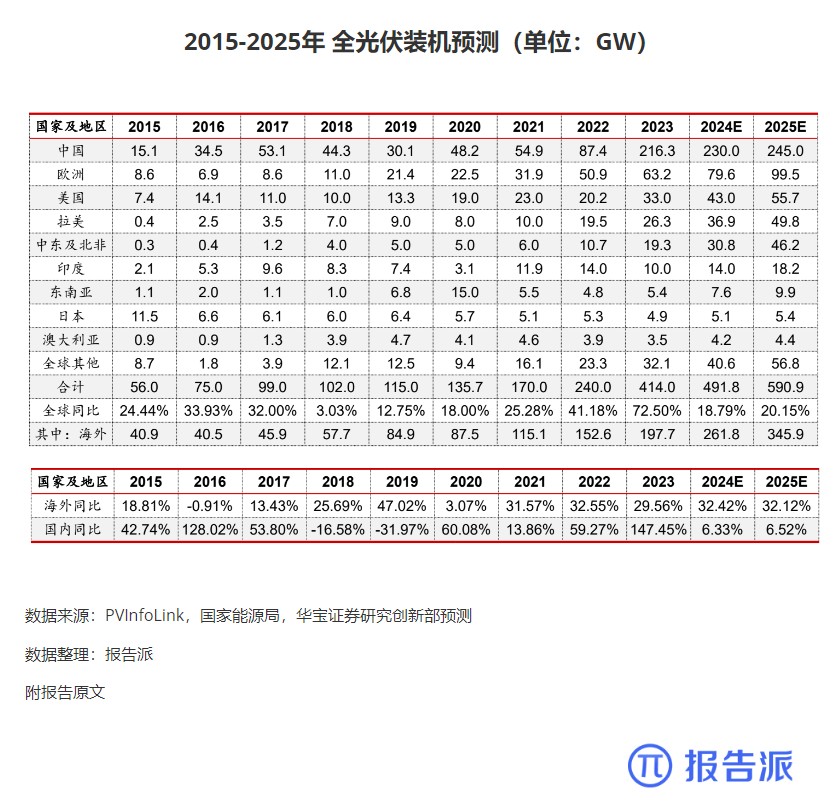

2015-2025年 全光伏装机预测(单位:GW)

市场规模

1876人已阅读

4

2020-2025年 全球胶膜需求量及市场规模预测

市场规模

1800人已阅读

5

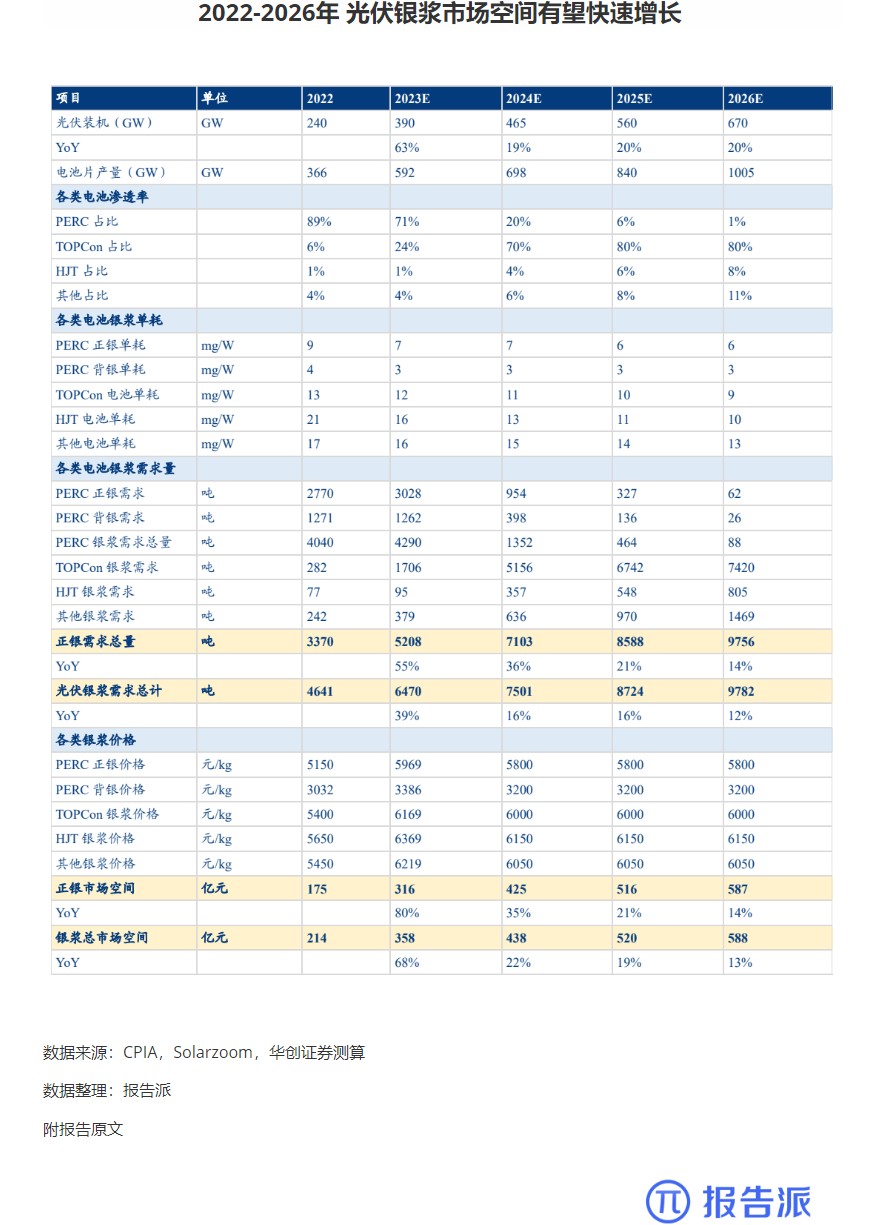

2022-2026年 光伏银浆市场空间有望快速增长

市场规模

1862人已阅读

6

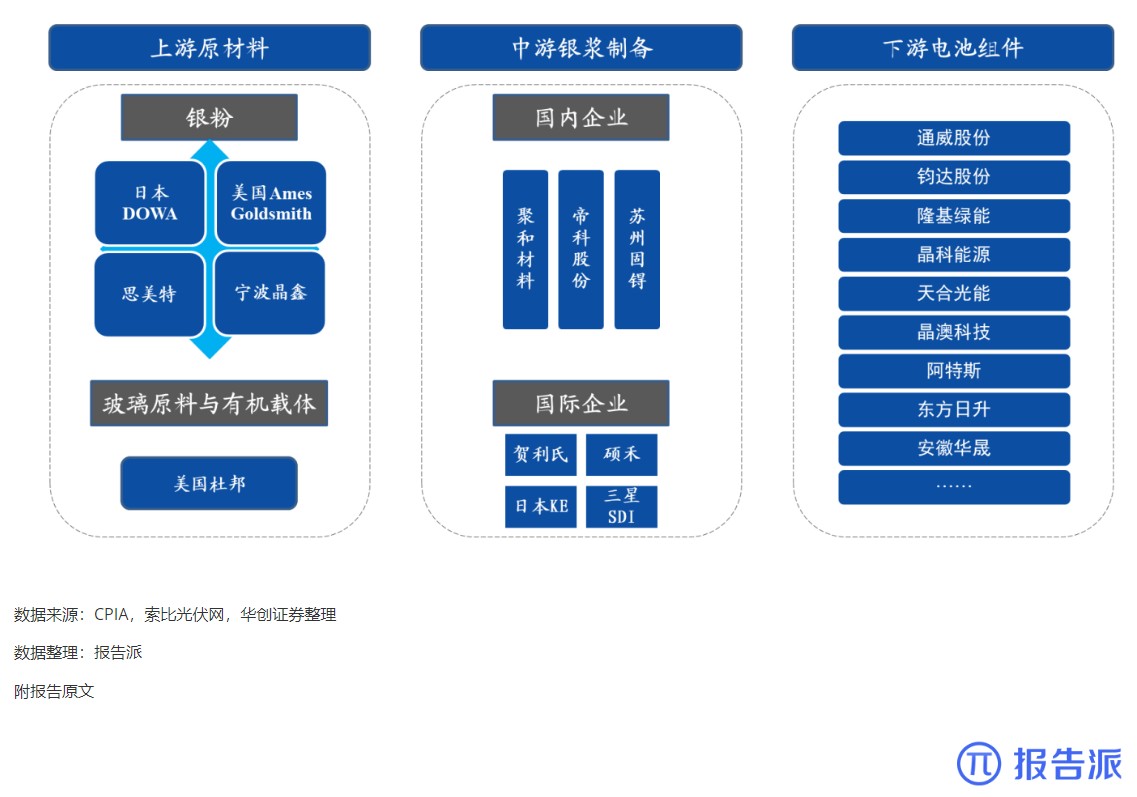

光伏银浆产业链相对简单

技术工艺

1763人已阅读

7

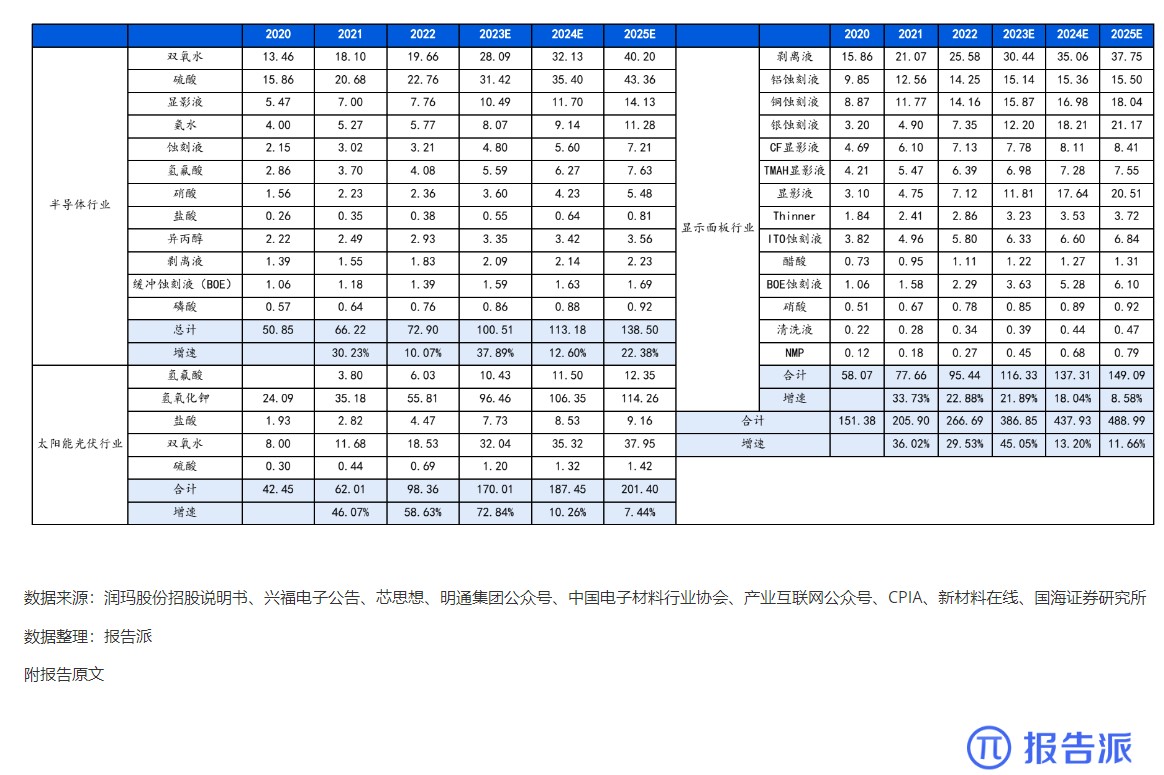

2020-2025年 我国湿电子化学品需求预测(万

市场规模

1747人已阅读

8

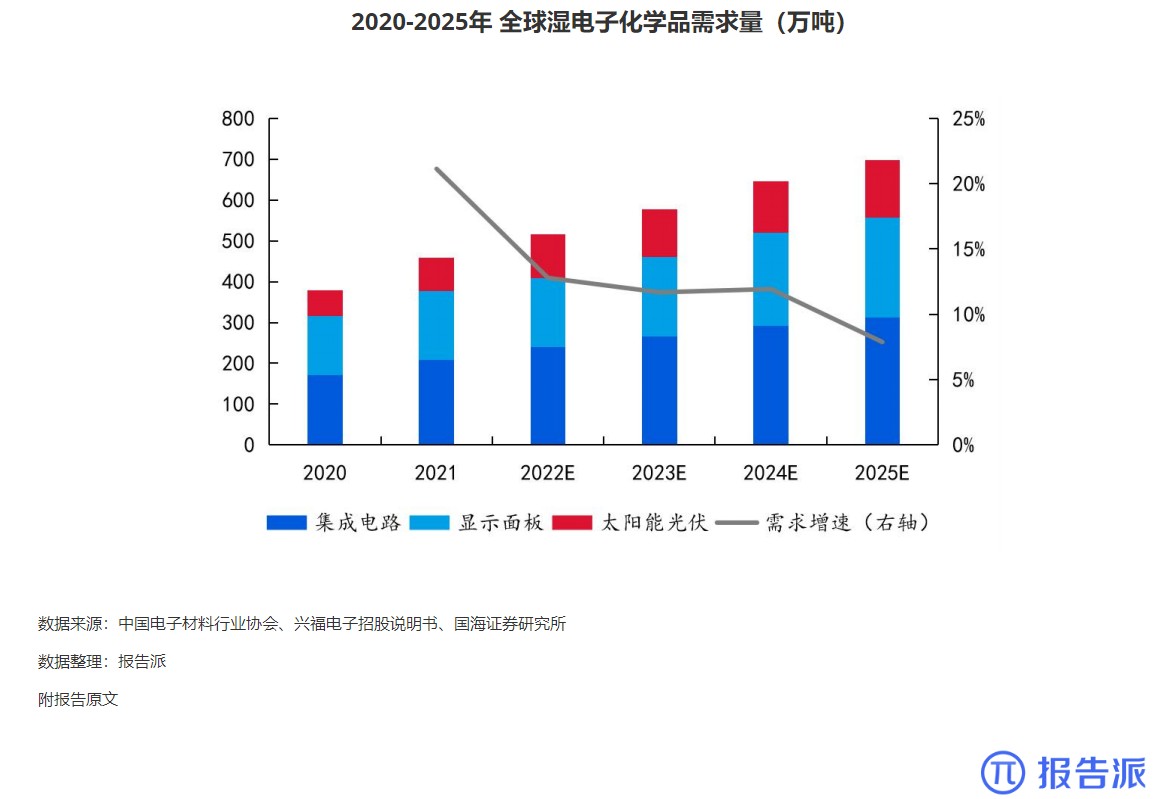

2020-2025年 全球湿电子化学品需求量(万吨

市场规模

1876人已阅读

9

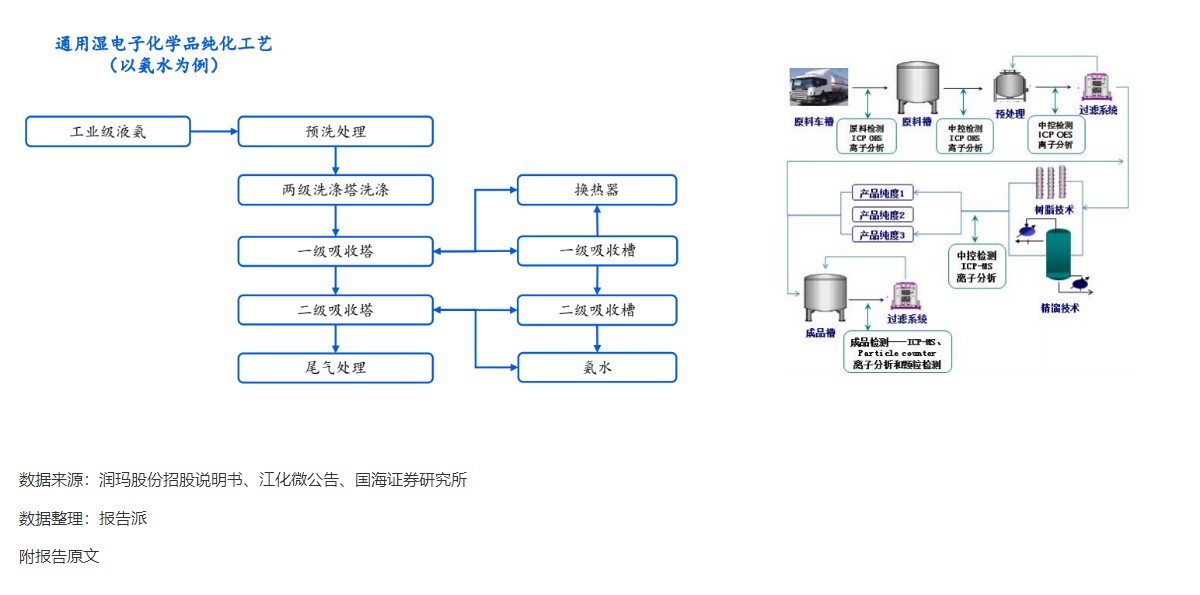

通用湿电子化学品纯化工艺

技术工艺

1614人已阅读

10

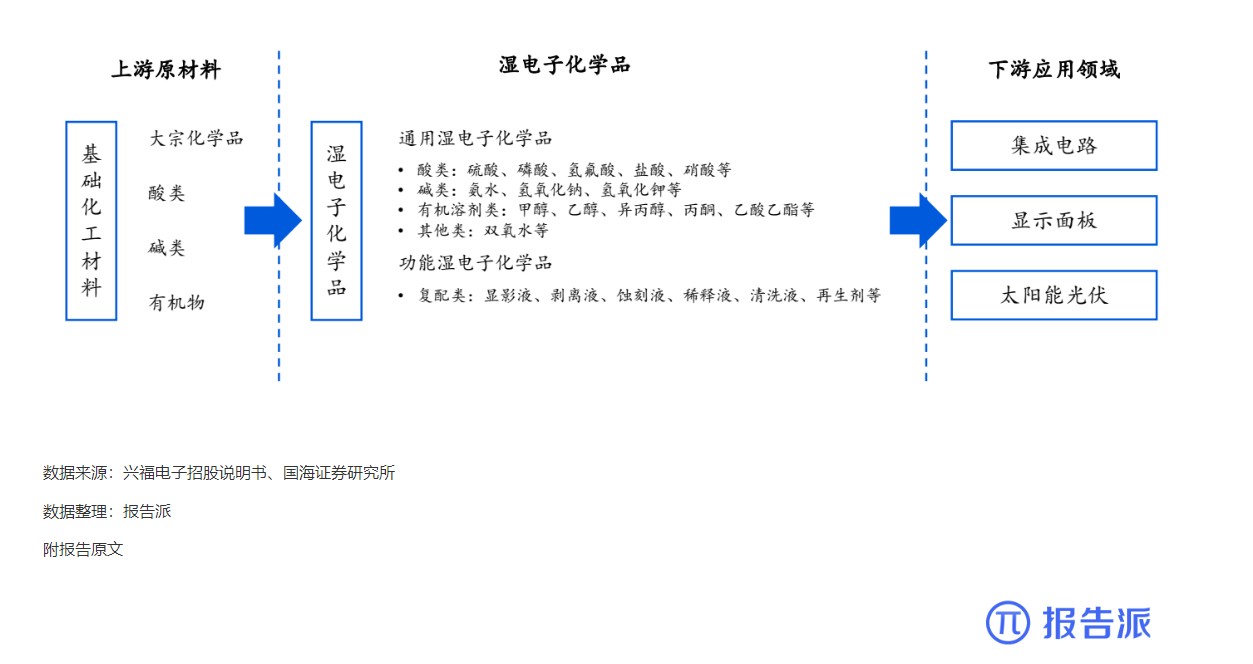

湿电子化学品上下游产业链基本情况

技术工艺

1887人已阅读

热门数据

1

2024年1—2月份规模以上工业增加值增长7.0%

2024-03-22

2

截至2023年底我国累计建成充电基础设施859.

2024-03-22

3

2024年3月21日人民币 NDF 远期合约汇兑美元

2024-03-21

4

2024年1—2月份能源生产情况

2024-03-21

5

2024年2月银行结售汇和银行代客涉外收付款

2024-03-21

6

2024年3月韩国方便面出口2.3万吨,同比增加

2024-03-21