2025年健康保险金融脉搏报告

摘要: 2025年夏季版《健康保险金融脉搏》由奥纬咨询发布,全面梳理了美国健康保险公司2024年全年法定财务表现、2025年第二季度大型上市公司的经营状况、保费不足准备金(PDR)趋势以及并购与估值动态。整体来看,行业正面 ...

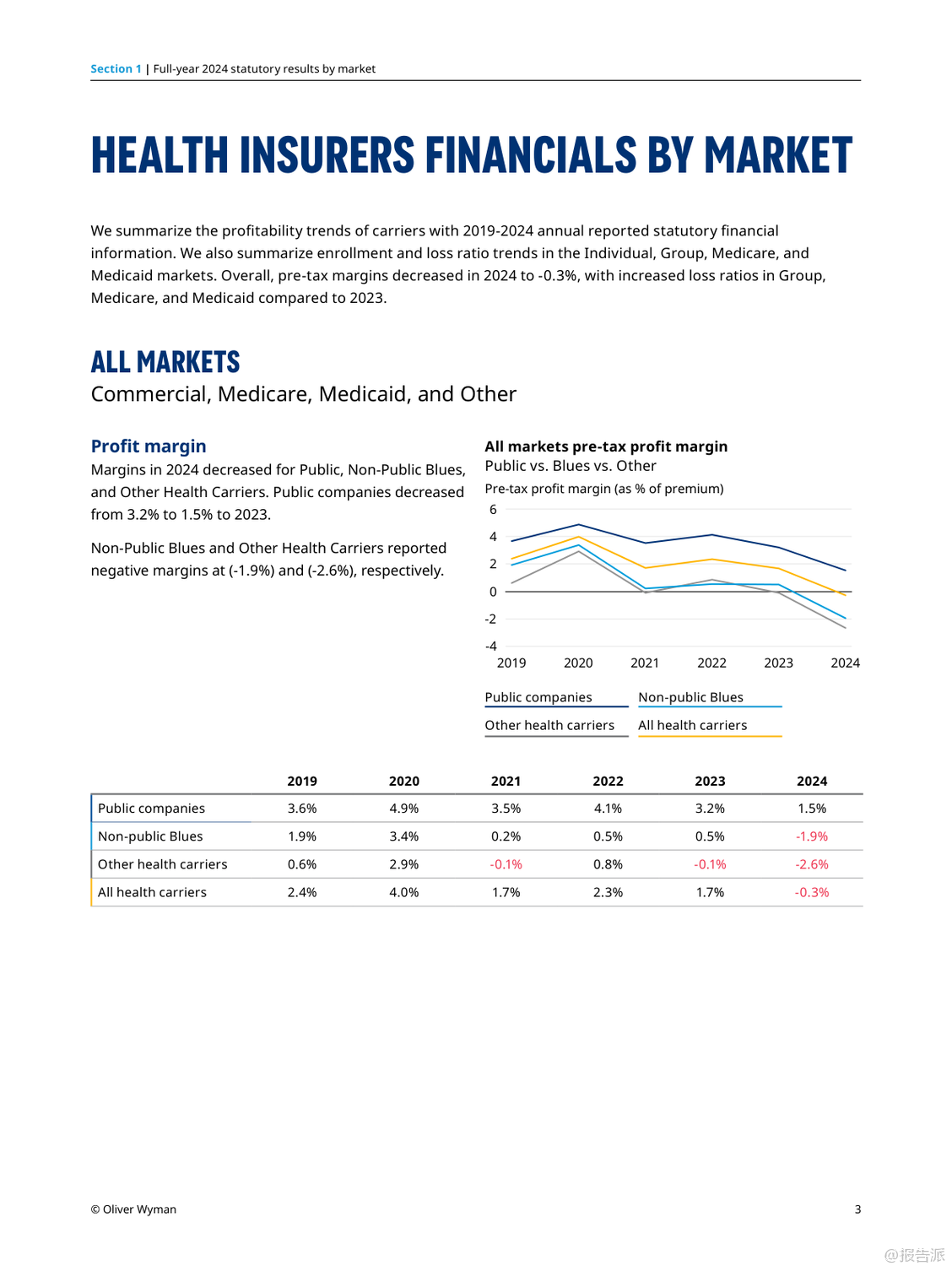

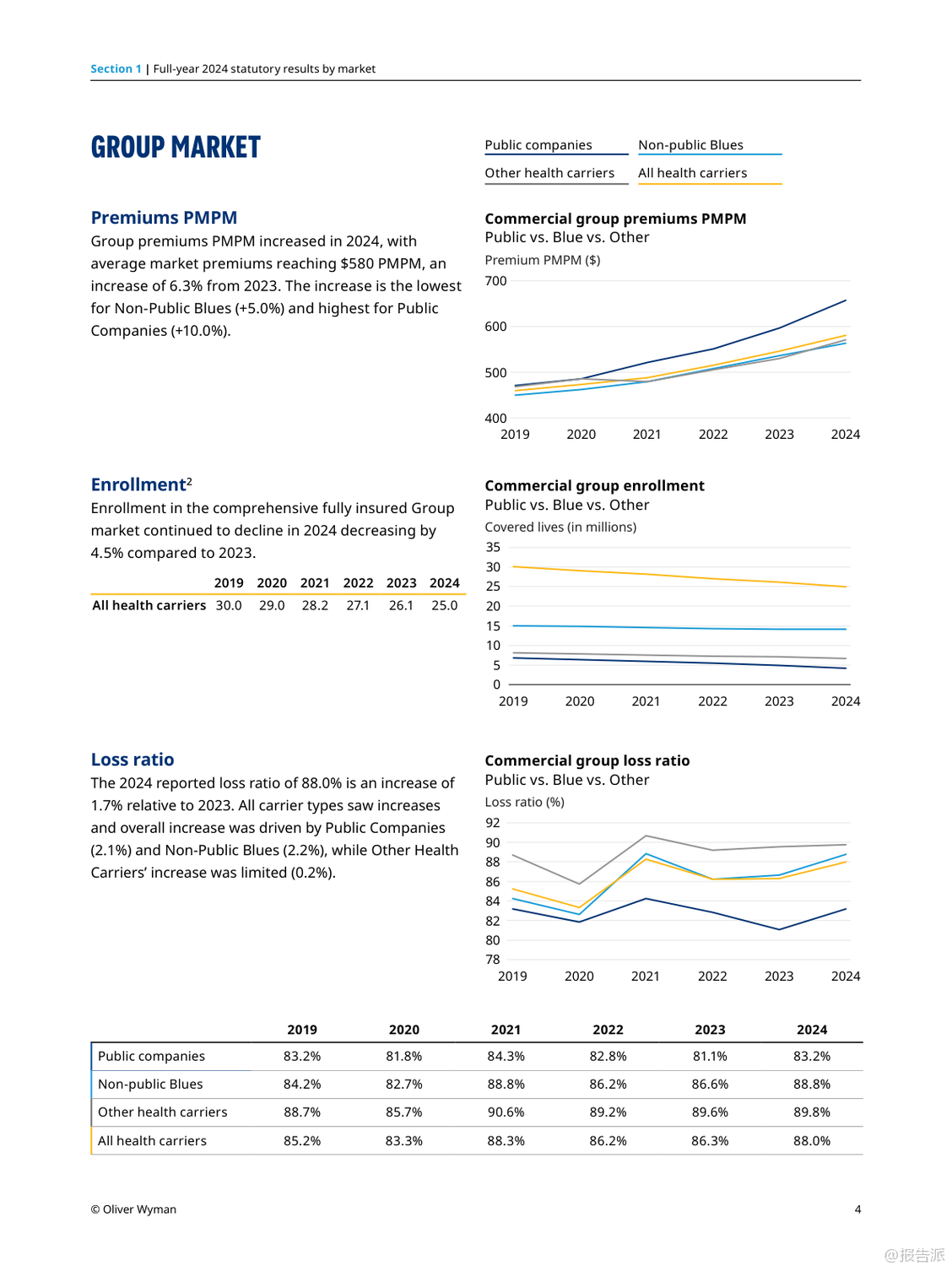

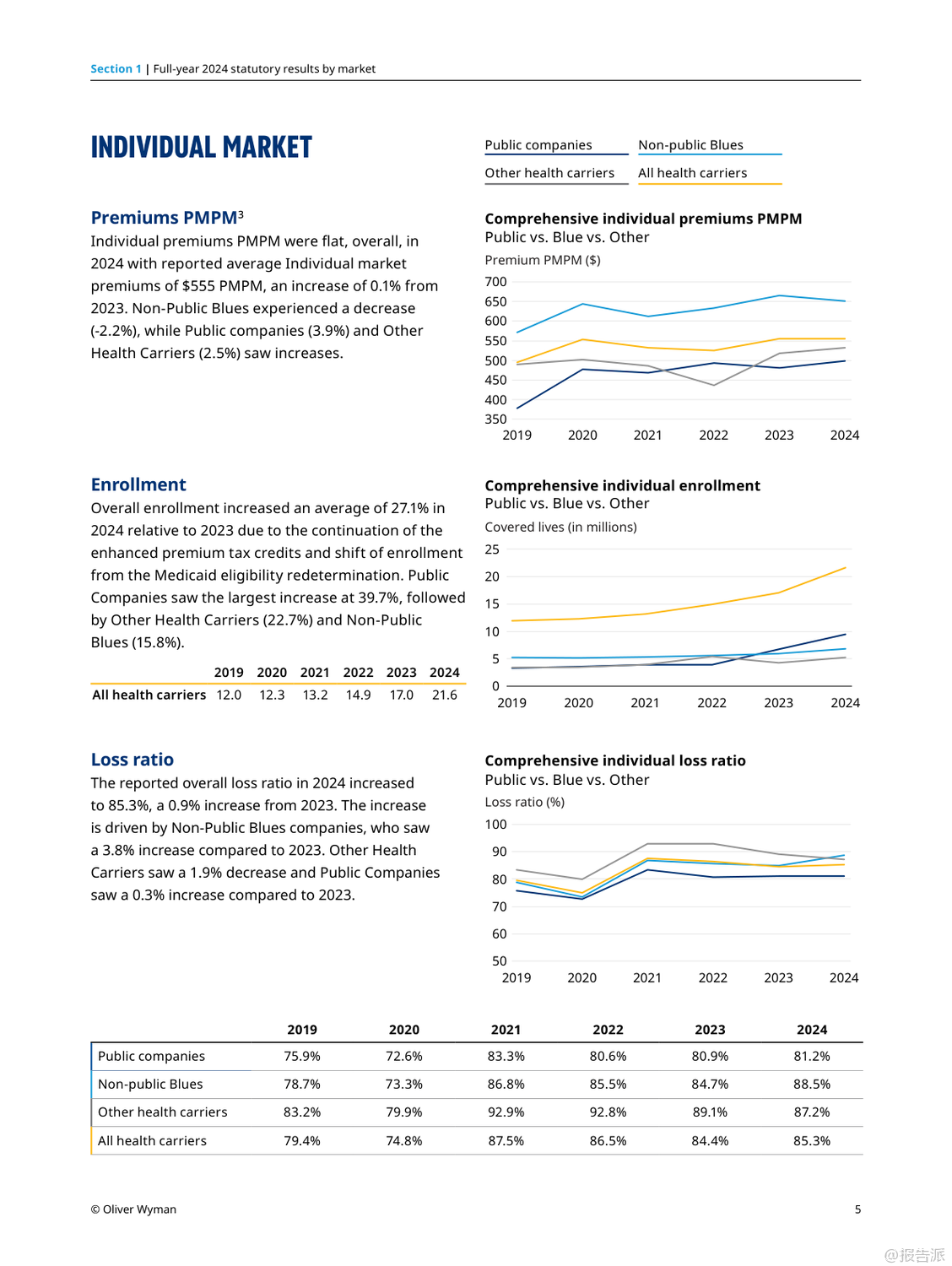

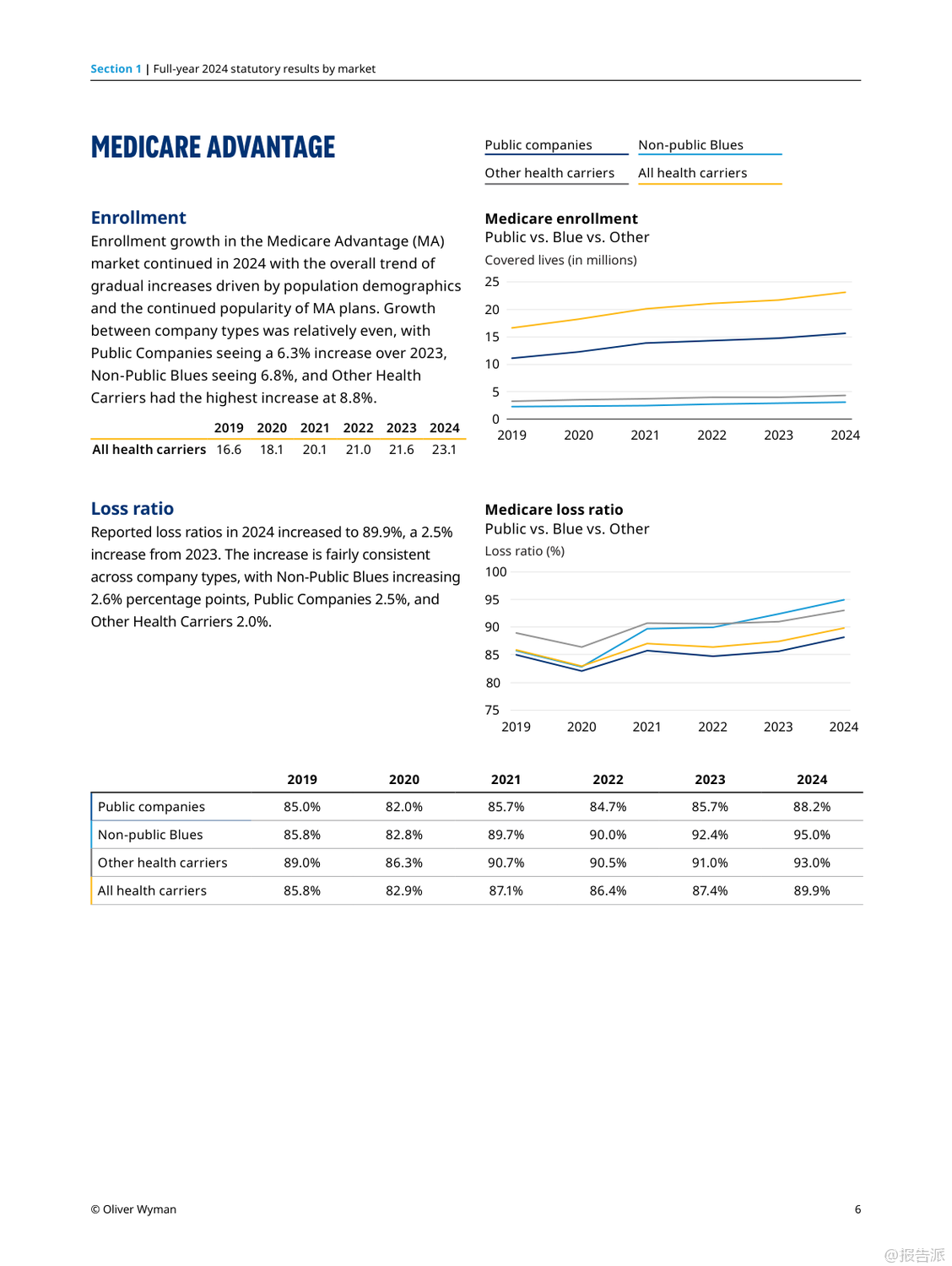

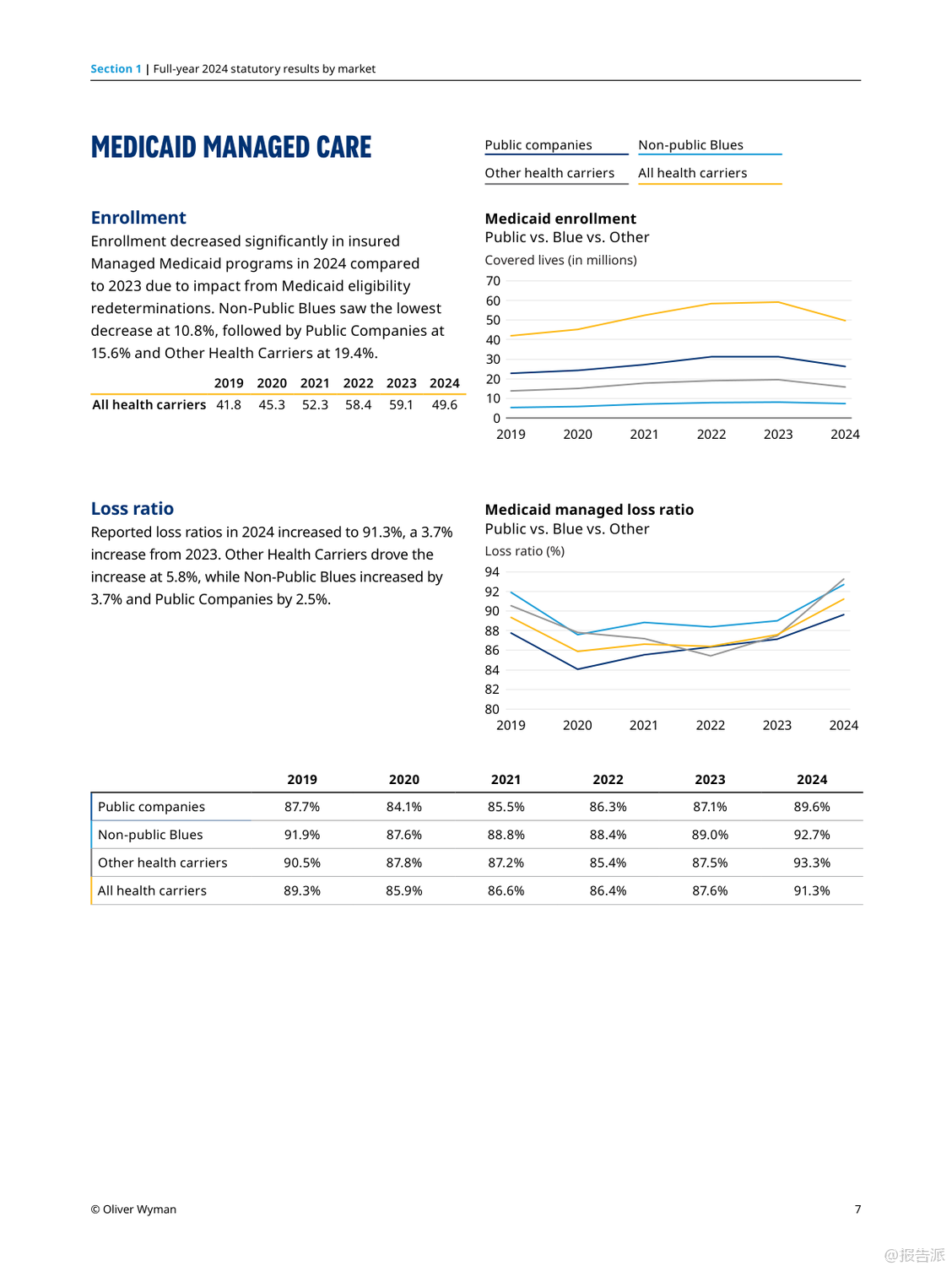

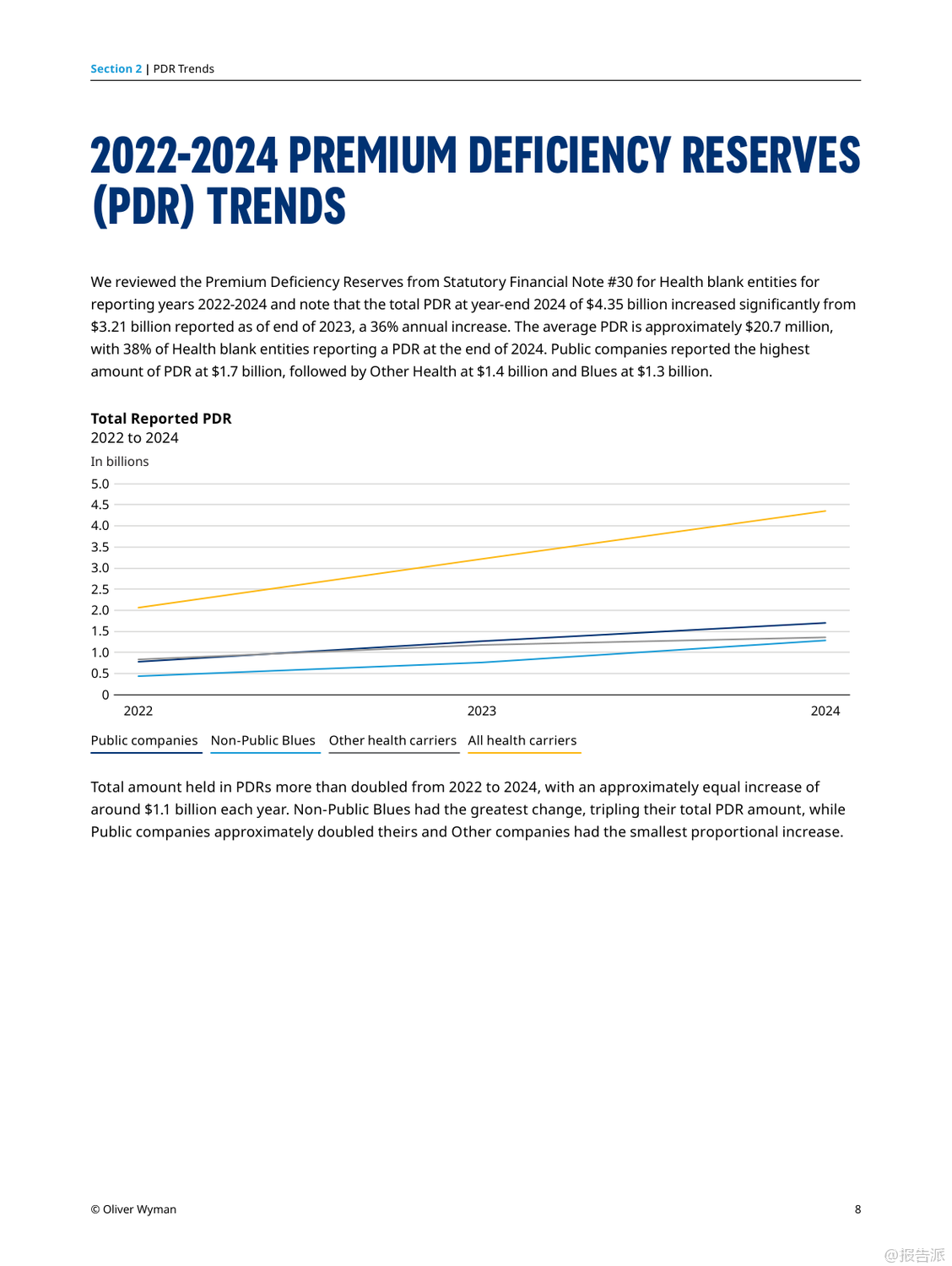

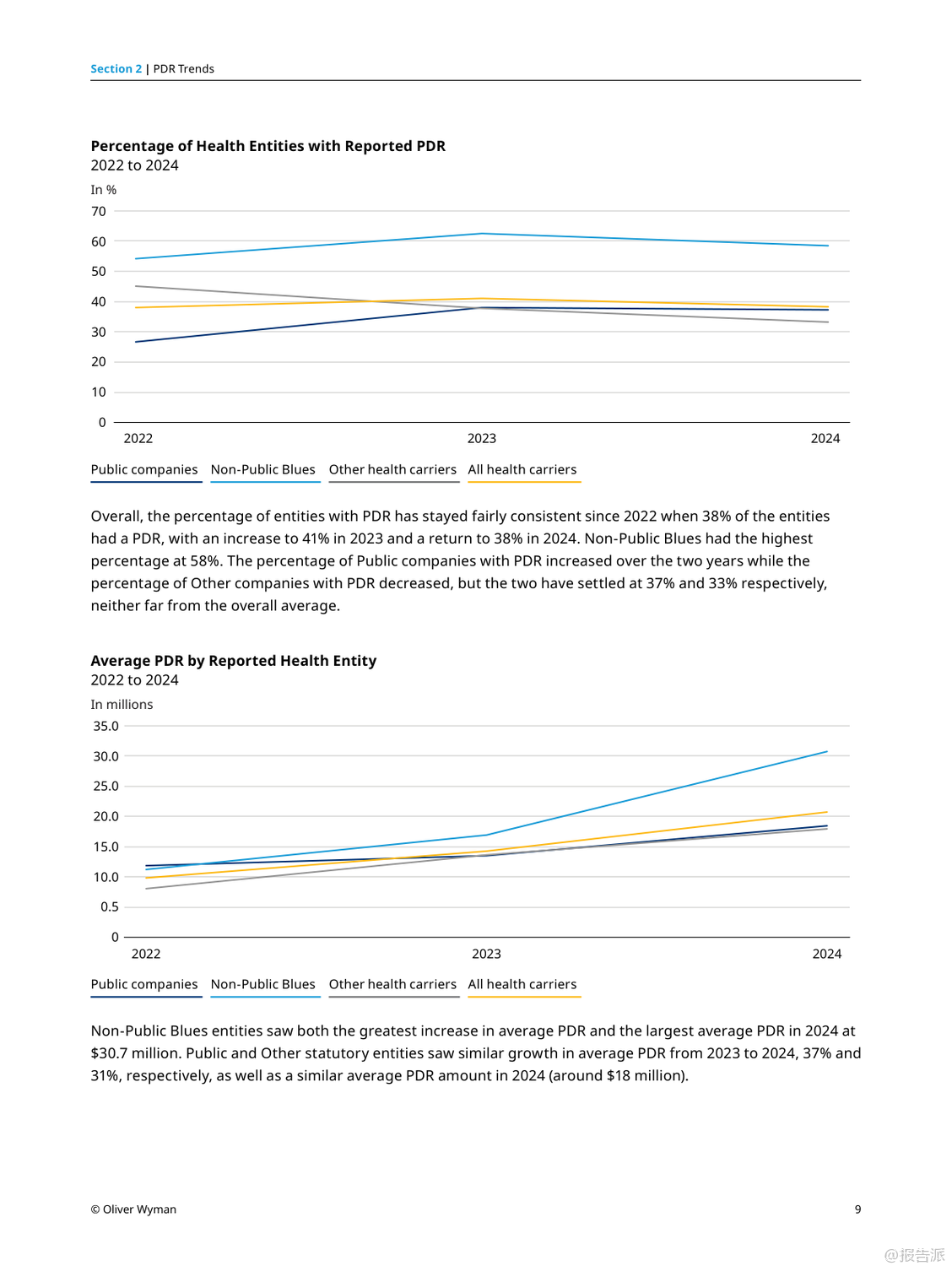

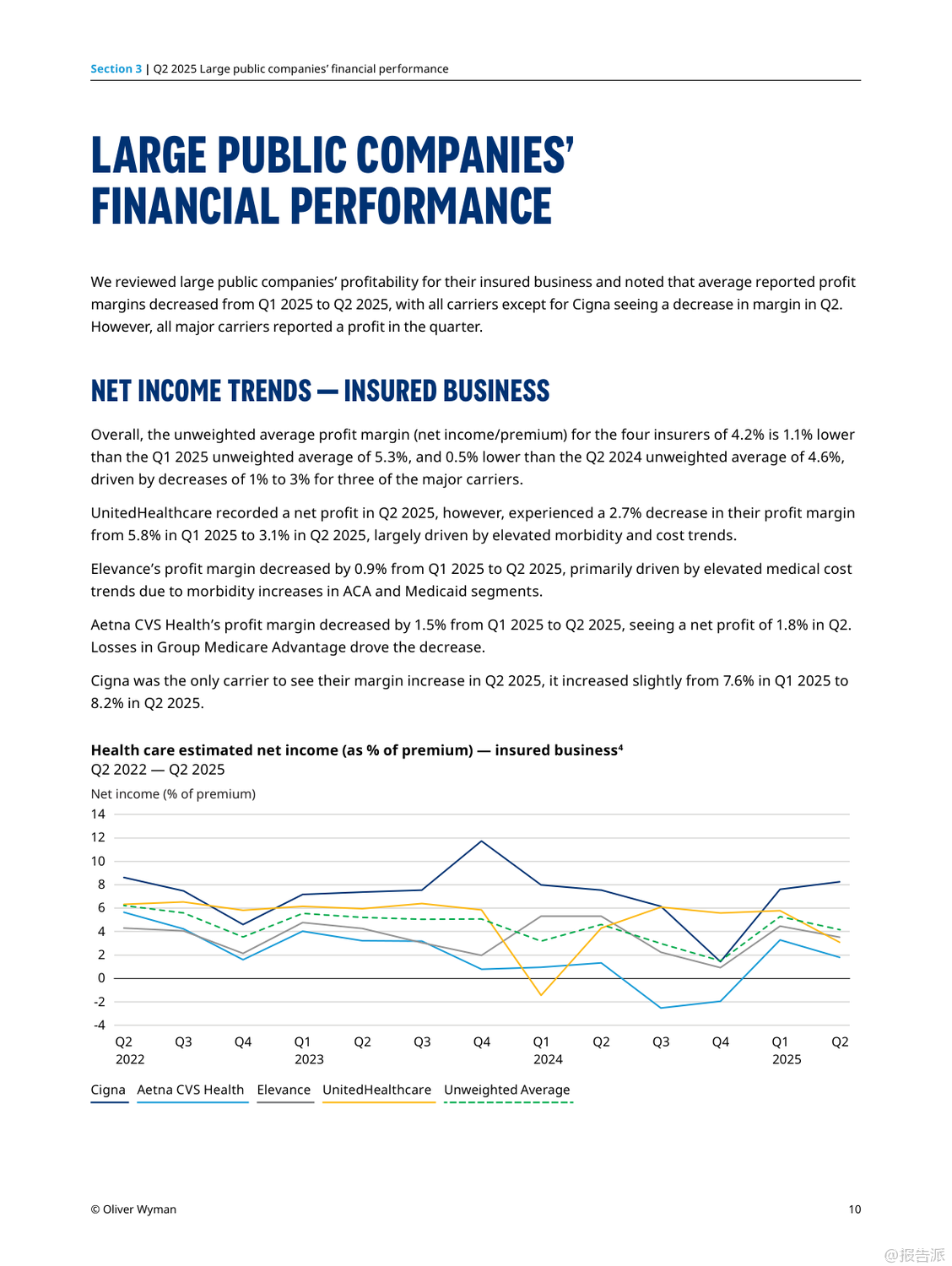

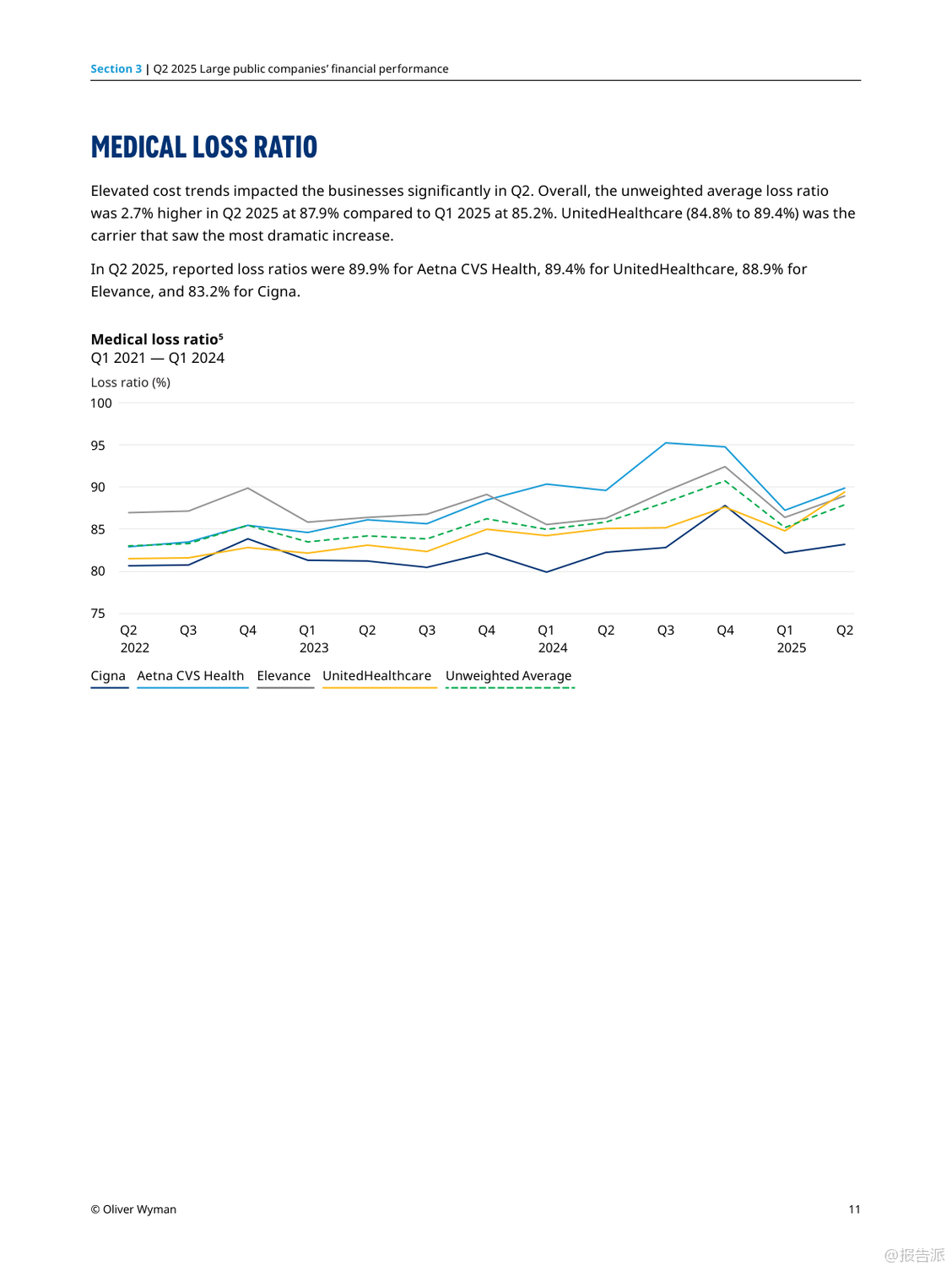

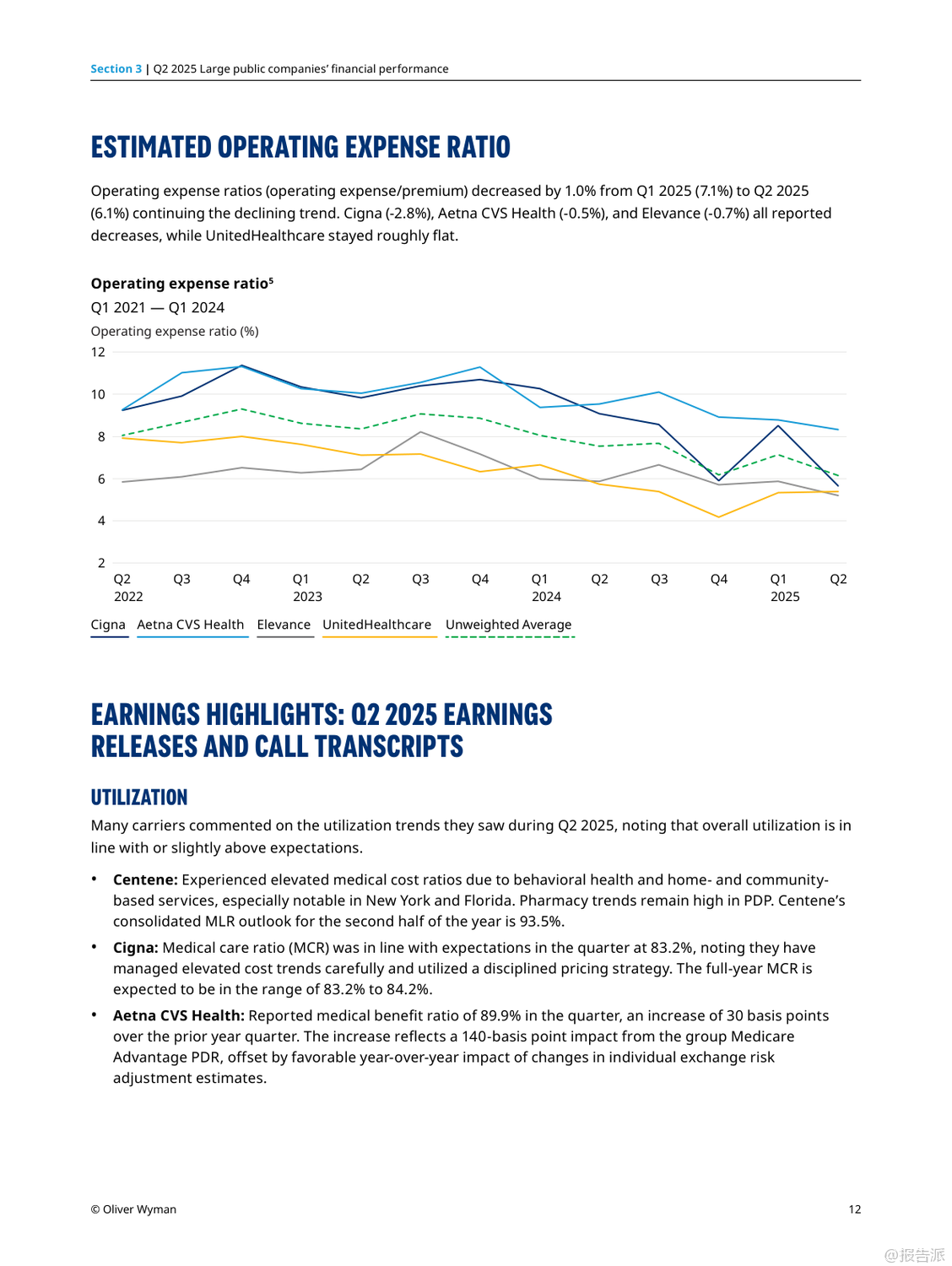

| 2025年夏季版《健康保险金融脉搏》由奥纬咨询发布,全面梳理了美国健康保险公司2024年全年法定财务表现、2025年第二季度大型上市公司的经营状况、保费不足准备金(PDR)趋势以及并购与估值动态。 整体来看,行业正面临严峻的盈利压力与市场信心下滑。 2024年,全行业税前利润 margin 首次转负,降至-0.3%,创下近年来新低。 这主要源于各业务线(个人、团体、Medicare、Medicaid)的赔付率普遍上升。 其中,公共上市公司利润率从2023年的3.2%大幅下滑至1.5%;非公开蓝十字蓝盾公司(Non-Public Blues)和其它健康险公司则分别录得-1.9%和-2.6%的亏损。 具体市场方面,团体市场的参保人数同比下降4.5%,但人均保费(PMPM)增长6.3%至580美元,赔付率升至88.0%。 个人市场受益于税收抵免政策延续和 Medicaid 资格重审,参保人数激增27.1%,但赔付率也上升至85.3%。 Medicare Advantage 市场持续扩张,参保人数达2310万,同比增长约7%,但赔付率显著攀升至89.9%。 受资格重审影响,Medicaid 管理式医疗参保人数骤降近1000万,跌幅达16%,同时赔付率飙升至91.3%,成为压力最大的板块。 PDR(保费不足准备金)是衡量未来盈利能力风险的关键指标。 数据显示,行业总PDR从2022年的22亿美元增至2024年的44亿美元,两年内翻倍。 非公开蓝十字蓝盾公司的PDR增幅最大,达到三倍;公共上市公司则接近翻倍。 截至2024年底,38%的健康险实体报告了PDR,非公开蓝十字蓝盾公司中这一比例高达58%,显示其对未来亏损的担忧更为普遍。 进入2025年,大型上市公司的财务挑战仍在持续。 Q2财报显示,四家主要保险公司(Cigna、Aetna CVS Health、Elevance、UnitedHealthcare)的平均净利润率较去年同期下降0.5个百分点。 UnitedHealthcare 和 Elevance 的赔付率上升是主要拖累因素。 其中,UnitedHealthcare的医疗赔付率(MLR)同比飙升4.3个百分点至89.4%,导致其利润 margin 从Q1的5.8%骤降至3.1%。 Elevance和Aetna的利润 margin 也出现下滑。 尽管所有公司仍实现盈利,但成本压力(尤其是单位服务成本和强度增加)和不利的理赔储备发展已成为共识。 资本市场对健康险行业的态度趋于悲观。 2025年上半年,健康计划间的重大并购活动稀少。 更引人注目的是股价表现:从Q2 2024到Q2 2025,七家追踪的上市医疗公司总市值暴跌28.1%,而同期标普500指数上涨13.6%。 尤其在Q2 2025单季,S&P 500大涨10.6%,但多数医疗股下跌。 UnitedHealthcare市值更是暴跌40.9%,创下纪录,原因包括令人失望的业绩、下调全年指引以及Medicare Advantage业务的高成本问题。 这反映出投资者对行业短期盈利能力的严重担忧。 综上所述,美国健康保险业在2024至2025年间正经历一场“完美风暴”:赔付率全面攀升侵蚀利润,PDR激增预示未来风险,资本市场信心严重受挫。 虽然部分公司在特定领域(如Cigna)展现出韧性,但行业整体面临着通过精细化定价、运营优化(如AI应用)和战略并购来扭转颓势的巨大压力。 出品方:奥纬咨询 发布时间:2025年

|

推荐文章

2

2025年上市公司并购价值创造报告

资讯

8人已阅读

3

2025年新能源参与市场研究报告

资讯

9人已阅读

4

2025年中国游客情绪报告

资讯

18人已阅读

5

2024年人畜共患甲型流感病毒检测评估报告

资讯

17人已阅读

6

2024年生成式人工智能与未来工作全球展望报

资讯

25人已阅读

7

2025年人工智能融合ICT行业研究报告

资讯

18人已阅读

8

2025年人工智能Agent行业价值与应用分析

资讯

27人已阅读

9

2025年生成式AI服务安全应急响应指南

资讯

29人已阅读

10

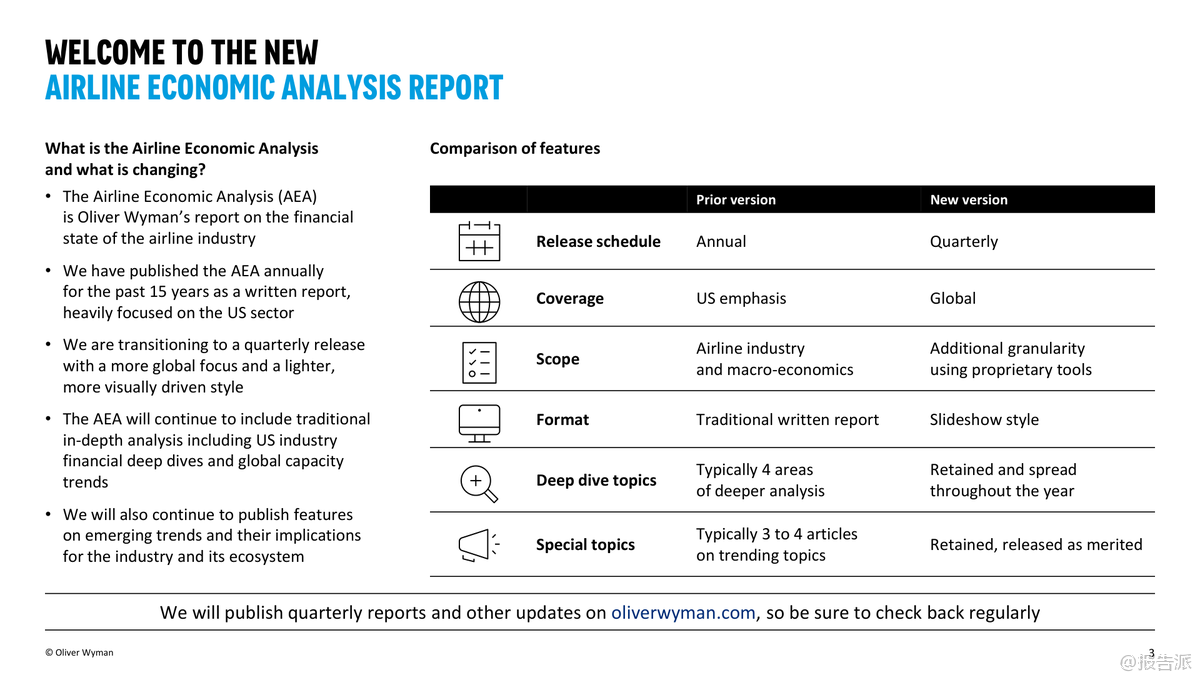

2025年第二季度航空业利润报告

资讯

40人已阅读

数据图表

2

2011-2031 年全球海上风电装机量(含预测)

行业数据

1647人已阅读

3

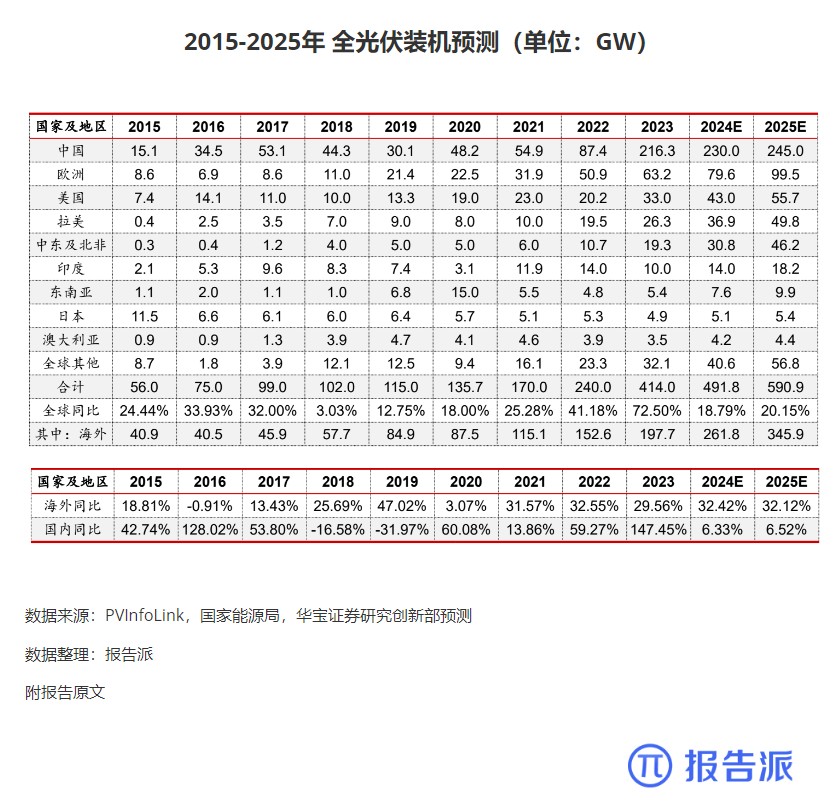

2015-2025年 全光伏装机预测(单位:GW)

市场规模

1859人已阅读

4

2020-2025年 全球胶膜需求量及市场规模预测

市场规模

1785人已阅读

5

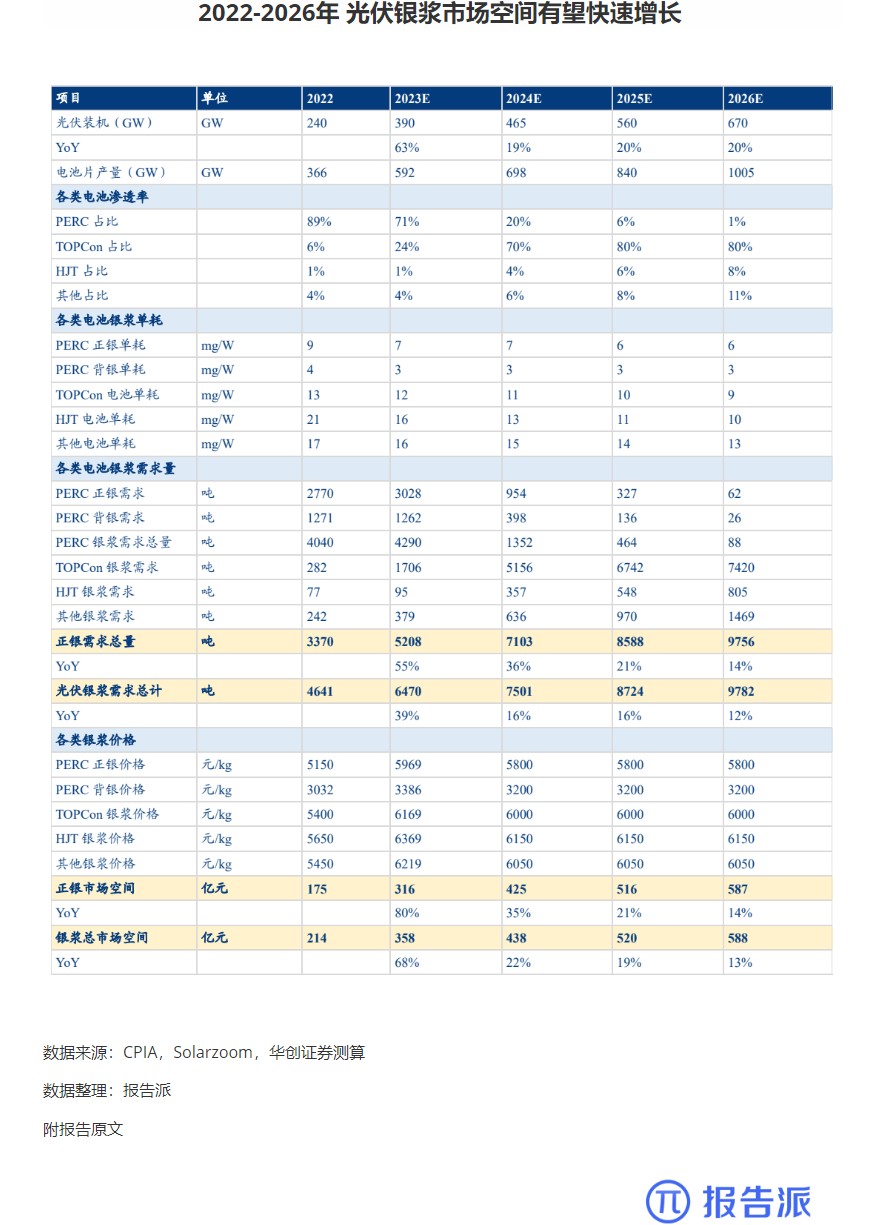

2022-2026年 光伏银浆市场空间有望快速增长

市场规模

1849人已阅读

6

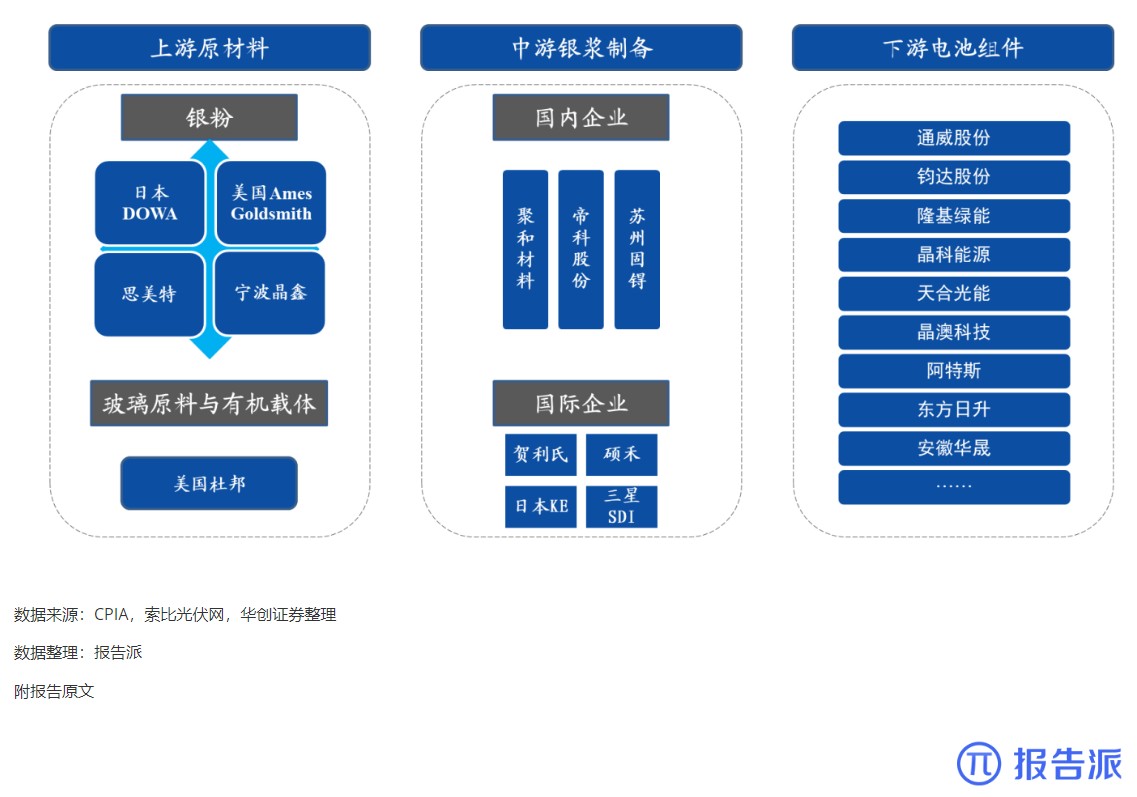

光伏银浆产业链相对简单

技术工艺

1746人已阅读

7

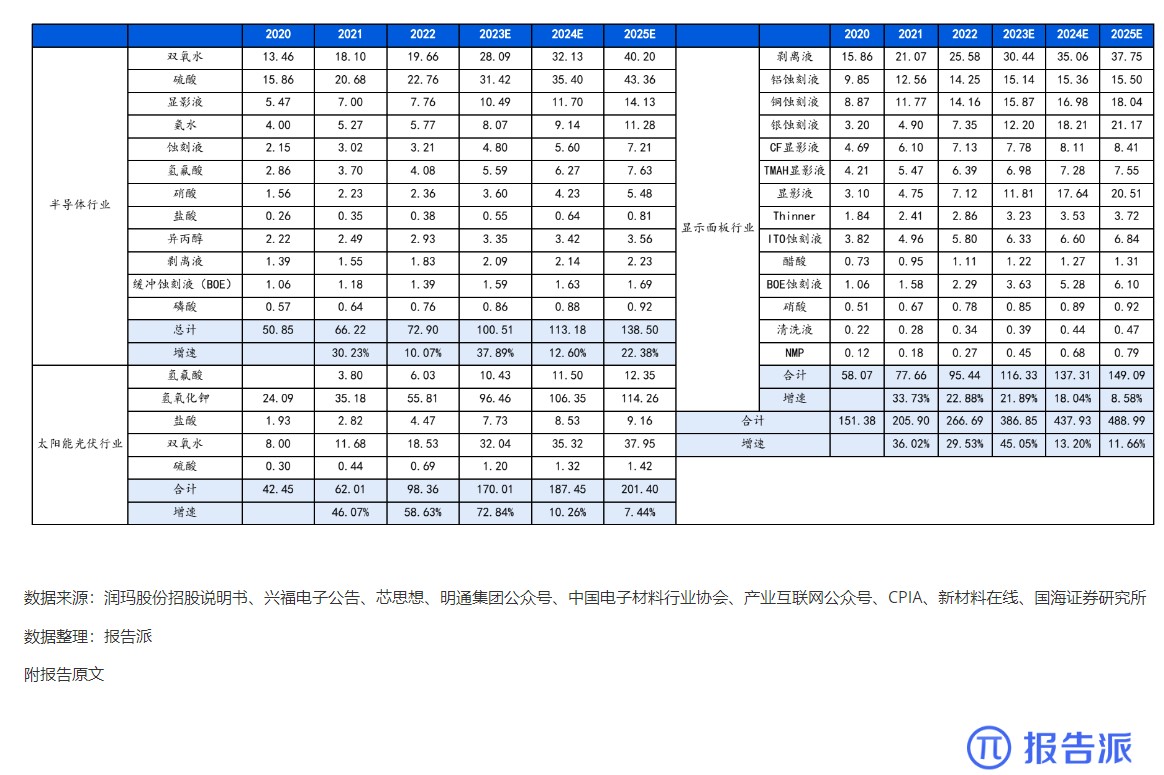

2020-2025年 我国湿电子化学品需求预测(万

市场规模

1733人已阅读

8

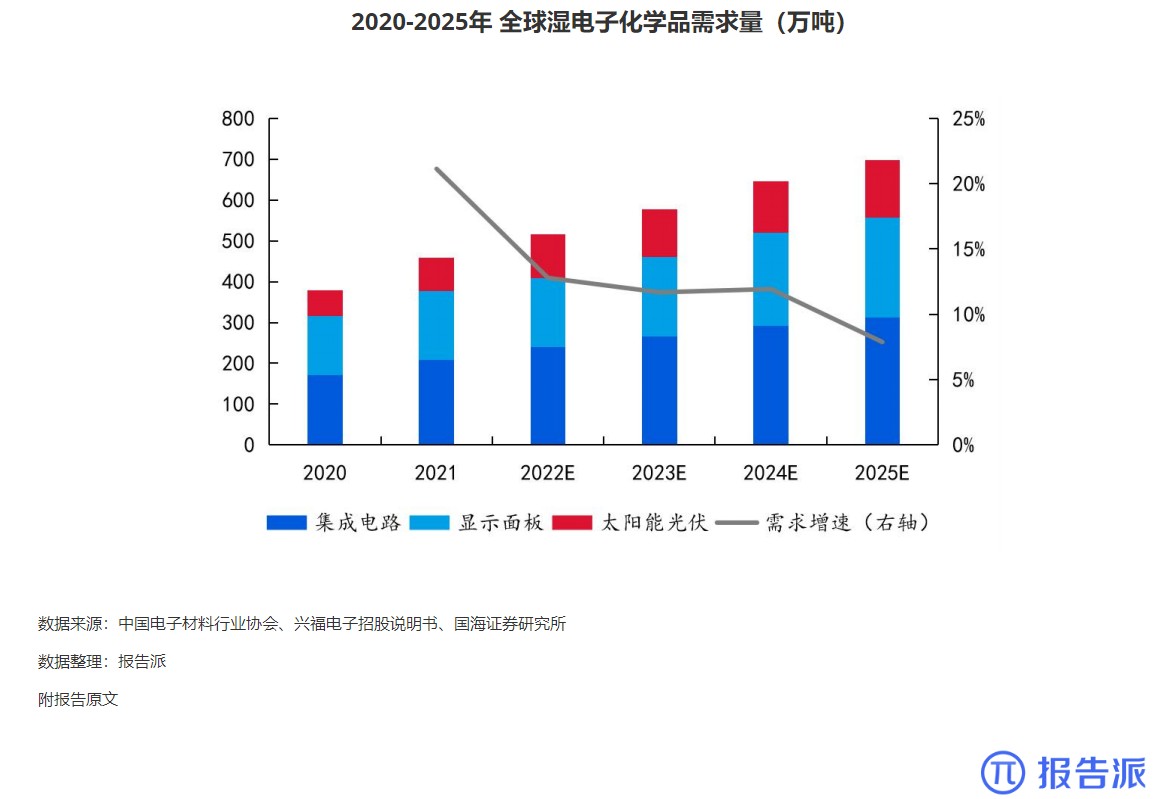

2020-2025年 全球湿电子化学品需求量(万吨

市场规模

1861人已阅读

9

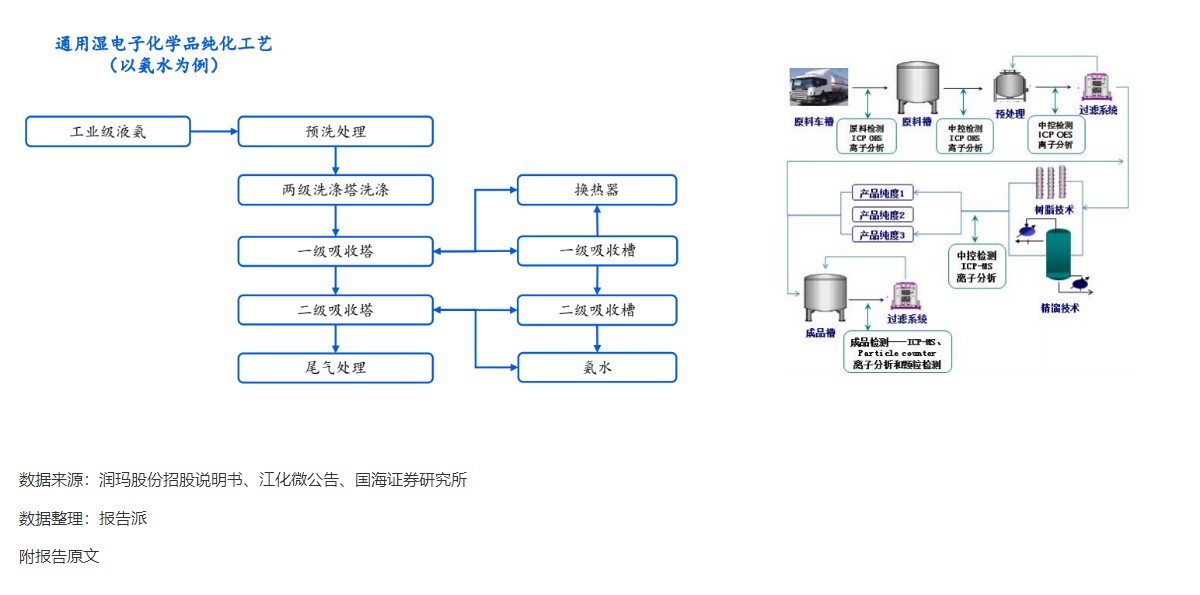

通用湿电子化学品纯化工艺

技术工艺

1600人已阅读

10

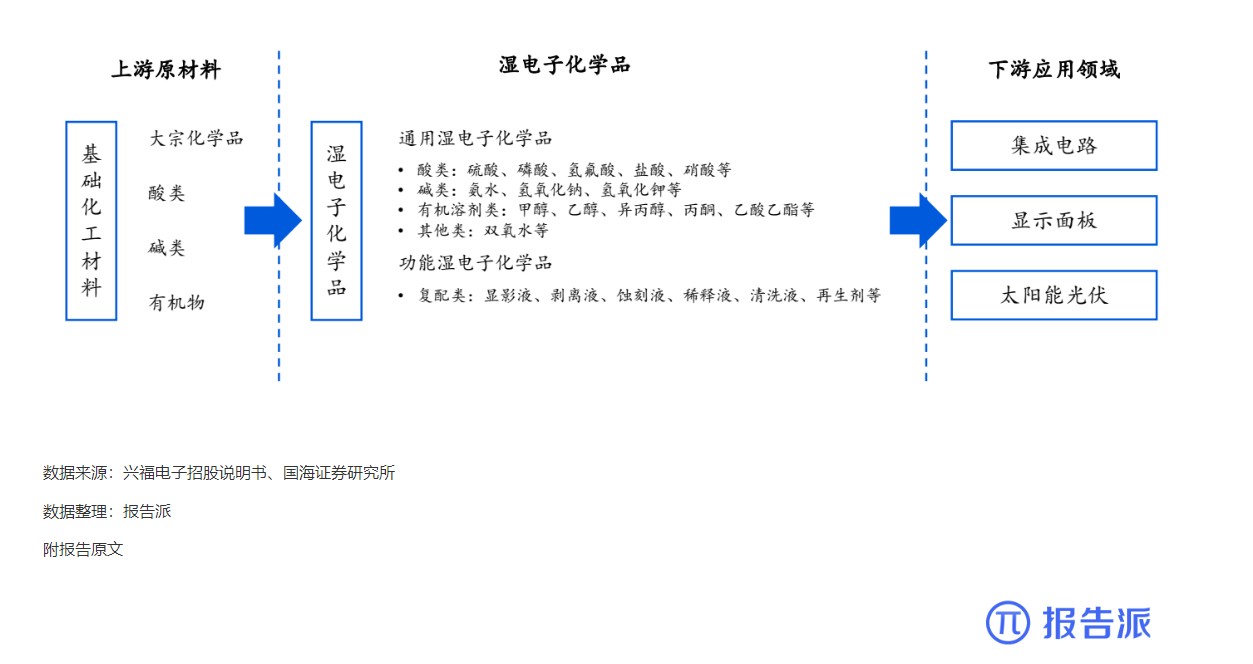

湿电子化学品上下游产业链基本情况

技术工艺

1874人已阅读

热门数据

1

2024年1—2月份规模以上工业增加值增长7.0%

2024-03-22

2

截至2023年底我国累计建成充电基础设施859.

2024-03-22

3

2024年3月21日人民币 NDF 远期合约汇兑美元

2024-03-21

4

2024年1—2月份能源生产情况

2024-03-21

5

2024年2月银行结售汇和银行代客涉外收付款

2024-03-21

6

2024年3月韩国方便面出口2.3万吨,同比增加

2024-03-21